本稿では、なぜレバレッジETFがかくも多くの投資家・投機家を魅了するのかを解説します。

表題の通り、レバレッジETFは現物取引の範疇で実質的に先物取引を可能にする商品であり、現物と先物の境界を取り払う一種のハックです。

以下では、現在の東証のレバレッジETFの概況を見た後、レバレッジETFが好まれる3つのポイントを解説します。この3つは「なぜこのようなハックが歓迎されるのか?」に対する回答です。

また、レバレッジETFの仕組みと注意点については以下で記事にしています。よろしければ合わせてご覧ください。

-

レバレッジETF(ブル・ベア型ETF)の特性と減価の仕組み

昨年の秋頃に、ジュニアNISAの国内株の買付額ランキングで日経平均ダブルインバースETF(1357)が1位になったことが話題になりました。 ...

続きを見る

目次(クリックで各項目にジャンプ)

東証レバレッジETFの残高

東証には2020年7月時点で29種類のレバレッジ型・インバース型のETFが上場しています。

うち9銘柄はマイナス1倍のベア(インバース)なので、残りの20銘柄がレバレッジをかけた商品です(ブル2倍(レバレッジ)かベア2倍(ダブルインバース))。

レバレッジをかける前の指数(原指数)は、日経平均、TOPIX、JPX日経400いった日本株の主要指数がメインです。

運用の中身は各ファンド共通で、ブル2倍なら日次騰落率が原指数の2倍になるように先物を買建て、ベア2倍(ダブルインバース)であればマイナス2倍になるように先物を売建てます。ファンドの中身は先物とキャッシュです。

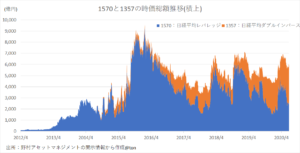

残高ベースでは数十億のファンドから数千億のものまでありますが、売買代金・ファンドのサイズともに大きいのが、野村アセットマネジメントのNEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信(1570)とNEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信(1357)です。

1570は2012年4月設定、1357は2014年7月設定と、同種のETFでは運用開始が最も早かったファンドです。通常、日経平均レバレッジと言えば1570を指し、ダブルインバと言えば1357を指します。

両ファンドの残高を積上グラフで示したものが以下のグラフです。

足元では2銘柄で6,000億円程度です。

残高に波がある商品ですが、税抜き信託報酬0.80%のうち委託会社の取り分が0.75%なので、平均残高が6,000億円あれば運用会社に年間45億円の収入をもたらします。

レバレッジETFが人気な理由

以降で、レバレッジETFが好まれる理由を3つのポイントから考えていきます。

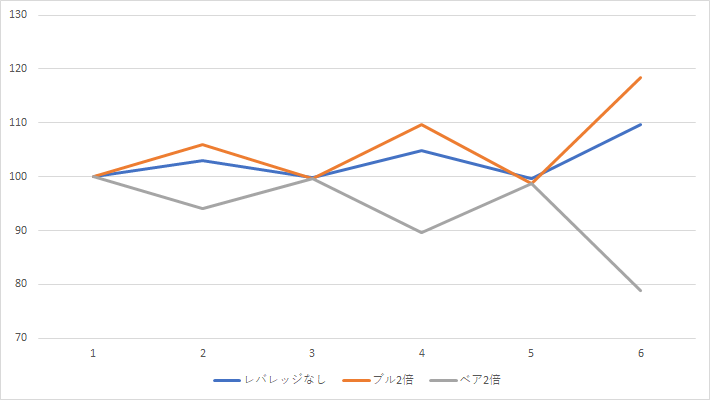

ポイント① レバレッジなしの値動きは穏やか

根本的な理由は、分散された株価指数は、短期の投資・投機の対象としては値動きが穏やかすぎるという点です。

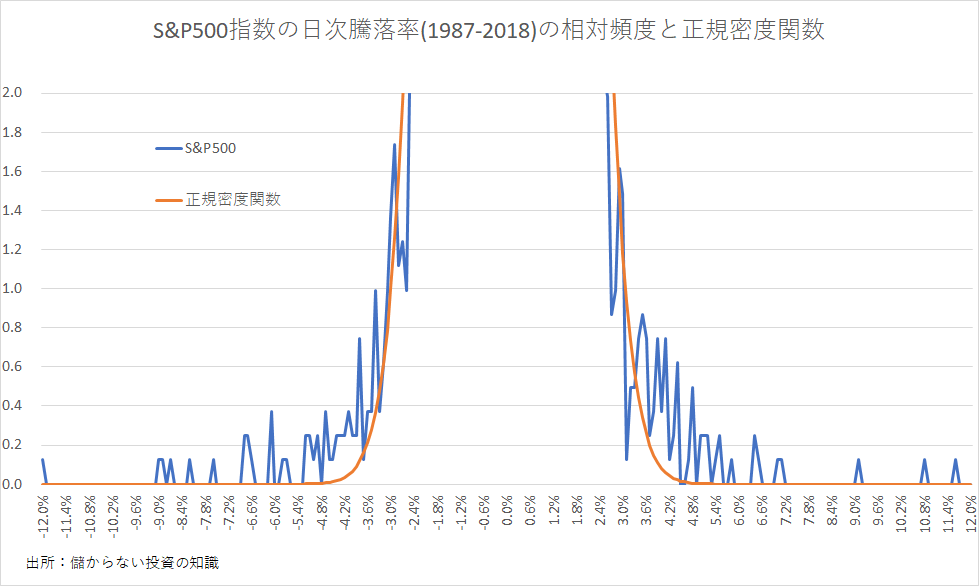

米国の例になりますが、S&P500の32年間(1987年から2018年まで,8065日)の日次の騰落率は以下のようになります。

日次平均騰落率 :+0.04%

標準偏差:1.14%

過去に詳しく記事にしています

-

株価は正規分布よりロングテールであるということ(32年間のS&P500から)

ファイナンス理論では株価は正規分布するという仮定が置かれます。 ただし、実際の株価は正規分布よりも裾野が広い(ロングテール)です。 トレーダ ...

続きを見る

1日の騰落率は、1標準偏差の範囲で▲1.10%~+1.18%、2標準偏差でも▲2.24%~+2.32%に過ぎません。

短期売買の指南書でよく言及されることですが、数日で手仕舞うような時間軸の売買では値動きが軽い銘柄が好まれます。

レバレッジをかけない現物株指数は短期売買の対象としては大人しすぎるのです。

ポイント② 信用・先物の口座が不要(投資経験・職業規制の回避)

2点目のポイントは、レバレッジ型ETFは先物・信用取引口座不要で現物取引口座だけで売買できることです。

レバレッジETF以前から、株価指数先物取引やETFの信用取引で株価指数にレバレッジをかけて取引することができました。

ただ、口座開設審査の渋さは証券会社により濃淡があるものの、信用取引口座の開設には現物株の取引経験が一定期間必要、先物取引口座の開設には信用取引の経験が必要とするのが一般的です。

一方、現物の口座は多少の資産か収入がある成人であれば開設できます。そのため、レバレッジETFの登場以降は、証券投資経験がまったくない人でも初めての証券口座開設の直後にダブルインバースETFを購入し実質的にレバレッジをかけたショートポジションが取れるようになりました。

これは日本株に限った話ではありません。

海外の先物は本邦居住者向けに提供している証券会社がかなり限定されますが、外国証券取引口座(信用よりもハードル低い)を開いていれば、多くの証券会社で米国株の現物としてSPXL(S&P500のブル3倍ETF)やSPXS(S&P500のベア3倍ETFの)が取引できます。実質的にS&P500のレバレッジ3倍ロング/ショートが可能です。

プロフェッショナルたるブローカーが初心者の投資家にパターナリスティック(父権的温情主義的)に身の丈にあった投資を指南する時代は終わりました(そんな時代は最初から無かったかもしれないが)。

また、この「現物口座でOK」により、職業による信用取引・先物取引の制限が回避できている投資家もいるのではないでしょうか。

例えば、銀行員(日証協登録金融機関の従業員)で内規により信用取引・先物取引・FX取引が禁止されている場合でも、現物ETFである1540やSPXSは問題なく取引できるという方は多いのではないでしょうか。

(推測の範疇なので、もし内規でレバレッジETFが禁止されているという口うるさい、失礼、優れたコンプライアンス体制の会社にお勤めの方がいらっしゃったら、コメント欄かTwitterで教えていただけると大変参考になります。)

金融機関職員と株取引の規制は以下で詳しく記事にしています。

-

金融機関に勤めていると個別株を買えないというパラドックス

本稿では、勤務先と個人の証券取引(株、先物、FX等)の規制について解説します。管理人自身も金融機関勤務が長かったので、参考になると思います。 ...

続きを見る

ポイント③ 特定口座で納税が完結(先物・CFDとの違い)

3つ目のポイントは、現物株と同じ税制の中で実質的に先物を扱えるということです。

レバレッジETFの税務は他のETFと同じです。すなわち、他の現物株と損益通算が可能で、「特定口座源泉徴収あり」を選択すれば確定申告不要になり、「特定口座源泉徴収なし」でも損益計算は証券会社がしてくれます(特定口座年間取引報告書)。

一方、大証の日経平均先物のような上場デリバティブは確定申告必須です。また、先物を小売にした商品のCFDも店頭デリバティブ取引として申告必須です。

年末調整で納税手続きが完結し、ふるさと納税もワンストップ特例で確定申告不要のサラリーマン・公務員の兼業投資家にとって、確定申告必須というのは心理的なハードルになりますが、レバレッジETFなら関係ありません。

おわり

以上です。

あまりストレートに書いている人がいないので、現状整理の役に立てば嬉しく思います。