記事が長くなったので冒頭に目次を設置します。目当てのトピックがある場合は目次クリックによるジャンプを活用してください。

目次(クリックで各項目にジャンプ)

2023年11月 ついに併合を発表!売買停止と端数処理代金の税務に注意

以下の記事では本件併合の解説と併合の前後の様子までフォローしています。詳しく知りたい人にはこちらを勧めます。

2023年11月30日付けの適時開示で、現地(ロンドン)12月1日を基準日として1783:1の併合を行うことが公表されました。現在の市場価格/NAVに照らすと併合後は1口2,000円弱になる比率です。

また、1689は預託証券形式でない重複上場銘柄なので、最近では珍しい売買停止期間が設けられています。11月29日が東証における最終取引日になり、12月6日から併合後の価格での取引が開始されます。

また、併合なので端数の処理代金が交付されますが、これは特定口座で保有していても源泉徴収されないので、譲渡損益の申告が必要な可能性があります。適時開示の4枚目に記載があるので併合日をまたいで保有する予定の人は要確認。

2023年6月 1689の東証における歴史をたどる動画

1689が2010年に東証に上場してから2023年6月に基準価額1円割れになるまでの出来事を10分で振り返る動画を作りました。最新の内容までカバーしているのでぜひご視聴ください。

2023年4月追記 価格が1円未満になるのか

2023年3月末時点で、1689は市場価格と円換算NAVがともに1.2円まで下落しています。「東証の価格が1円未満になることはあるのか?」という質問をもらいましたので、調べて以下の記事にしてます。

2022年2月追記 東証のETF呼値の適正化措置(2021年11月導入)

2021年11月29日から1689の呼び値の単位(ティックサイズ)は0.1円刻みになりました。

出所:Yahooファイナンス

これは、東証が同日から実施した「東証上場ETF・ETNには原則TOPIX100と同じ呼び値の単位を適用する」という措置によるものです。

今の1689の単価は2円程度なので、0.1円刻みでもティックが荒い(0.1円動くと5%の変動)ことには代わりありませんが、1円刻みの時と比べると普通の銘柄に近くなりました。

本稿の内容のうち、1689の単価の低さ(安さ)の説明は今も通用すると考えていますが、もともとティックがぶっ飛んでいたのが上記の措置で解消された経緯があるということは念頭に置いて読んでください。

本文にも必要に応じて言葉を補い陳腐化した記述に打ち消し線を引きました。

本編スタート

東証にWisdomTree 天然ガス上場投信(1689)という銘柄が上場しています。

もともと「ETFS 天然ガス上場投信」という名前で、米国の運用会社のWisdomTreeが旧運営元のETFS(ETF Securities)から事業を取得したため2019年にこの名前になりました。

WisdomTreeは米国で尖ったETFをいくつも上場している運用会社なのでそちらで見たことがあるかもしれません。

この銘柄はもともとはロンドン証券取引所(LSE)の上場銘柄で、東証には2010年から重複上場しています。東証には同じシリーズのコモディティ指数に上場する旧ETFSの商品が19種類も上場しています。

この旧ETF 天然ガス上場投信は東証における売買は低調(1日に数千万円程度)ですが、その割にとても知名度が高い銘柄です。

理由は、時価単価が2円~4円と低位であるにもかかわらず2021年11月まで呼び値の単位(ティック)が1円刻みだったため、1円動くだけで大きな騰落率になっていたからです。

例えば、ヤフーファイナンスのトップページでは1日の騰落率の上位下位5銘柄が表示されるため、この銘柄はよく登場していました。

3円が2円になればマイナス33.33%の下落、2円が3円になれば+50%の上昇ということです。

本稿ではこのWisdomTree 天然ガス上場投信(1689)がなぜこれほどユニット単価が低位なのかという説明と、この銘柄にまつわるトピックを解説します。

単価が低位な(安い)理由

そもそもの本国の価格が低位(重複上場要因)

1番ダイレクトな理由は、メイン市場でも単価が低位だからです。

この銘柄は日本以外では欧州の複数の取引所に上場していますが、メイン市場だと思われるのは2006年に最初に上場したロンドン証券取引所(LSE)の米ドル建てのもの(コード:NGAS)です。

NGASの2020年1月17日の終値は0.0192USDです。1ドル=110円で換算すると2.112円です。

複数の情報ベンダーのサイトがこの表記のため、NGASのメイン市場における呼び値の単位は小数点第四位(0.0001ドル,0.01セント)刻みのようです。

Financial Times

Bloomberg

これに対して、1689の東証における呼び値は0.01セントの100倍の相当する1円刻みです。この差異が、東証における1689のぎこちない値動きにつながっています。

なお、東証でも2014年からTOPIX100に採用されている流動性の高い銘柄は呼び値を最小で0.1円単位まで細かくしていますが、ETFには関係ありません。(打ち消し線部は2021年11月の呼び値の変更で0.1円刻みになりそれなりに解消。)

もともとはもっと単価が高かった(市況、商品特性)

2点目は、1689が東証に上場した当初は今ほど単価が低位ではなかったということです。

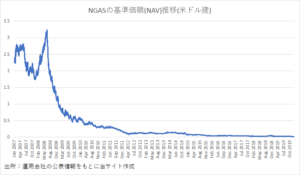

東証に上場した2010年3月以降の月次終値のチャートは以下のようになります。

もともとは30円台でした。もちろんこれでも1円動くだけで3%の変化率なのでそれなりにヤバい価格帯ですが、今よりはマシでした。

次に、もっと長期でロンドン証券取引所のNGASの米ドル建ての基準価額(NAV)を見てみましょう。

長期で見ると、2006年の設定時には2.5ドル程度だったNAVが、足元では0.019ドル程度まで落ちています。

理由としては以下の2つが挙げられます。

天然ガスのファンダメンタルズ⇛米国のシェールガス革命で天然ガスの産出量が増大した。またシェールオイルの産出により、天然ガスと競合する原油価格も2014年以降下落した。

商品先物のロールオーバーコスト⇛当商品も原油ETF(USO USや野村原油)のように商品先物指数に連動するよう設計されているが、連動対象の指数は先物のロールオーバー(乗り換え)のコストを含めて算出されている。天然ガス先物がコンタンゴ(期限が近い先物より期限が遠い先物の方が高い市場環境)のときは、先物のロールオーバーのたびに保有する先物が減少する。

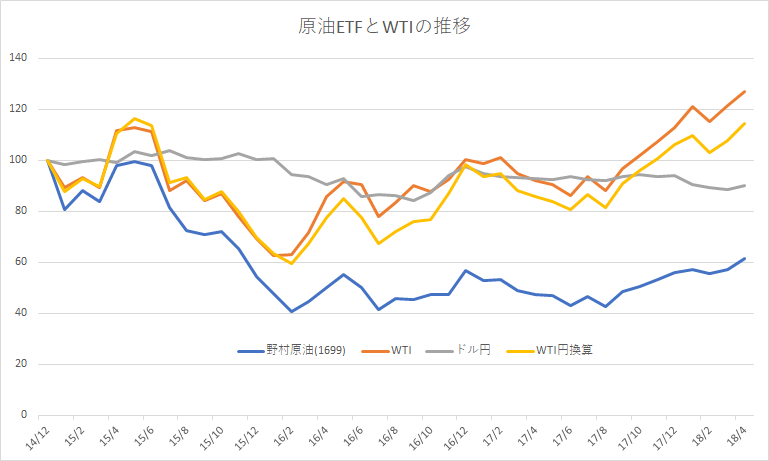

※原油ETFの例について、当サイトでも掘り下げて取り上げています。

-

原油価格が回復しても私の原油ETF(1699)が含み損な理由

私は2015年から2018年までNISA口座で野村アセットマネジメントの原油ETF(1699)を保有していました。 このETFは、NYMEX ...

続きを見る

※また、天然ガス先物の期間構造について以下のサイトが参考になりました。

このように、市況と商品特性からNGASの価格が一貫して下がり続けているのも、現在1689の価格が低位な理由です。

1689のディープな解説

以下では、1689に関する少しディープな解説をします。

上場廃止にならないのか

東証の有価証券上場規程では、上場会社の株価が3ヶ月継続して1円だったときは上場廃止になると定められています。株価が1円になるとそれより下がりようがなくなってしまうからです。

※実際には、その銘柄の時価総額が「上場株式数に2を乗じて得た数値未満である場合において、3か月以内に当該数値以上とならないとき」という表現になっています。2円未満≒1円です。

この規定は会社の株式だけが対象なので、1689がこれに該当して上場廃止になることは規則改正が無い限り考えられません。

とはいえ、この旧ETFSのコモディティETFはいずれも東証では取引量が少ないので、投資するのであれば撤退の可能性は考えておいた方が良いと思います。新規に当該事業を取得したWisdom Treeの戦略が気になります。

2022年版の補足

2022年4月の上場制度の大変更で、この株式の株価1円の上場廃止基準は無くなりました。(改正前の有価証券上場規程では第601条第1項第4号(b)で規定されていたのが削除)

1689で億万長者になれるか?

現在の1689の値動きを見ると誰もが考えることがあります。

円換算した基準価額が2円強なのであれば「2円で買って3円で売る」を繰り返せば億万長者になれる!

というものです。

これは戦略としては正しいのですが、皆が同じことを考えているので、実際に行うことは困難です。板を見ると、2円に常時多くの買い注文が入っています。この戦略を実現するには長い順番待ちの列に並ぶ必要があります。

0.1円刻みになりこの夢は見れなくなりました。

実は債券である

有価証券報告書等に明記されていますが、1689を含む旧ETFSのコモディティETFは、法律的にはジャージー籍の投資法人が発行する「外国投資法人債券」です。そのため日本の金商法・税法でも一般的なETFとは異なる取扱がされることがあります。

特に、2015年までは、これらの銘柄は証券会社の特定口座で取り扱うことが出来ませんでした。おそらく、これは1689等の東証における取引量が低迷した大きな理由だと思います。

正直、この1689等がETF扱いでETNに分類されない理由はよくわからないのですが、日本では「天然ガス上場投資信託」という呼称で通っています。

おわり

以上です。

この銘柄がヤフーファイナンスのトップページによく登場していた時は、ETFは騰落率ランキングから外せばいいのにと思っていました。

まさかヤフーファイナンスの仕様変更や重複上場の廃止(=撤退)より前に東証がティックサイズを変えるとは思わなかった。

2023年11月にはついに投資口併合を実施予定。これでようやく普通のETFになりますね。機会があれば売買してみたいと思います。