ファイナンス理論では株価は正規分布するという仮定が置かれます。

ただし、実際の株価は正規分布よりも裾野が広い(ロングテール)です。

トレーダー兼著述家のニコラス・タレブの著書「ブラック・スワン」は、市場取引を含めて、ロングテールな事象を正規分布の釣鐘型の分布で解釈することへの批判が主題です。

彼の言葉を使えば、身長や1日の摂取カロリーは「月並みの国」(正規分布)に属し、富の分布やウェブサイトのアクセス数は「最果ての国」(ロングテール)に属します。

本稿では、S&P500の長期の日次騰落率の分布から、株価と正規分布の異なる点を解説します。また、個人的に、長期投資にレバレッジをかけることをあまりおすすめしない理由がここにありますので、併せて説明します。

目次(クリックで各項目にジャンプ)

S&P500は正規分布するか?

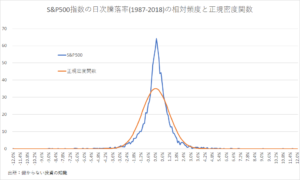

以下のチャートは、S&P500指数の1987年から2018年までの日次の騰落率の相対頻度と、同じ平均と標準偏差を持つ正規密度関数のグラフを重ねたものです。縦軸の縮尺は頻度の刻み(0.1%)に合うようにいじっています。

この期間は、8,065営業日(=データの個数)、平均騰落率は+0.04%、標準偏差は1.14%でした。

S&P500は正規分布より先が尖った形状になっています。

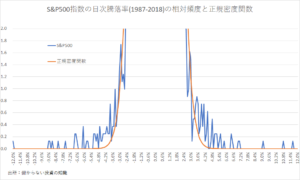

次が、同じグラフの縦軸の縮尺をズームしたものです。

中心から外れた値が発生する頻度が、正規分布よりもかなり多いことが分かると思います。

平均から6標準偏差(シックスシグマ)離れた事象は正規分布では100万回に数回の頻度ですが、これを見ると8065営業日の間に結構発生しています。

ちなみに、左端の区分に来ているのはブラックマンデー(1987年10月19日)です。実際の騰落率は-20%でしたが、縮尺の関係で寄せました。

株式の長期リターンは極端な数字で構成されている

これは駆け出しの頃に読んだバートン・マルキールの「ウォール街のランダムウォーカー」でも書かれていましたが、株式市場の長期的なリターンの多くが、極端な値をとった日で構成されています。

例えば、上に挙げた8,065営業日(32年間)のS&P500のリターンは935%でした(配当を考慮しないプライスリターンです。)。

ここで、8,065日から最悪のリターンだった10営業日を抜いてみましょう。

すると、この期間のリターンは2,592%になります。

逆に、8,065日から最高のリターンだった10営業日を抜くとどうなるでしょう。

この期間のリターンは499%まで落ちます。

10/8,065がこれだけの差異につながります。

マルキールは、この事実を適切にマーケットタイミングを取る(上がるものを買い下がるものを売る)ことの難しさの例として挙げて、積立による資金投入を推奨していました。

当時は感心しただけでしたが、これは「分散された株価指数のリスク・リターン特性を理解しマーケットリスクプレミアムを享受する」という戦略を平易に述べているのだということが後になって分かるようになりました。

「最果ての世界」を拡大するレバレッジ

以前にレバレッジ型ETFの解説を書きました。

-

レバレッジETF(ブル・ベア型ETF)の特性と減価の仕組み

昨年の秋頃に、ジュニアNISAの国内株の買付額ランキングで日経平均ダブルインバースETF(1357)が1位になったことが話題になりました。 ...

続きを見る

商品性を理解して買う分には問題ないと思いますが、自分は長期投資でレバレッジを効かせることには懐疑的です。

その理由がこれまでに述べたことにあります。

レバレッジをかけると、平均から離れたイベントを避けられた(逃した)時と避けられなかった時の差異が拡大します。そして、これに適切に対処できるかどうかは大きく人を選びます。

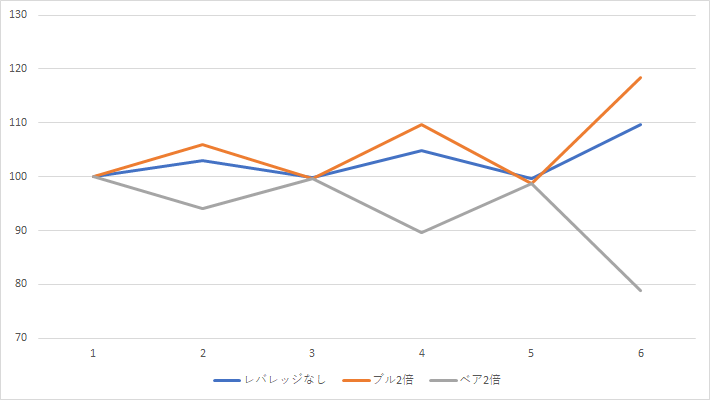

簡単な例を上げると、これまで見てきた32年間(8,065営業日)について、各日の騰落率を2倍にします(ブル2倍戦略)。すると

32年間のリターンは3,547%、32年間のうち最悪の10日を除いたリターンが28,210%、32年間のうち最高の10日を逃したリターンが895%になります。

当然ですが、前項の数字よりレバレッジをかけた方が極端な騰落率を出した日の寄与が大きくなります。

もっとも、これはレバレッジを掛ける前のS&P500でもそうなので、いわば程度問題です。ただ、、平均から外れたイベントの重要性を強調して良いかは激しく人を選ぶと考えています。分散された株式市場への長期投資(市場リスクプレミアムの収益化)で大切なのは、平均から外れたイベントへの対処ですが、レバレッジはそれを誤らせる方向に作用すると考えています。

やや自家撞着めいていますが、これが私が長期の資金運用でレバレッジをかけることに懐疑的な理由です。

以上、参考になれば幸いです。