昨年の秋頃に、ジュニアNISAの国内株の買付額ランキングで日経平均ダブルインバースETF(1357)が1位になったことが話題になりました。

批判的な論調が多かったのですが、レバレッジという言葉のマイナスイメージからそう言っているだけの人も多かったです。

本稿では、レバレッジETF(ダブルインバース含む)の商品性と減価の仕組みを説明します。

別途、株価の非正規性(ロングテール)とレバレッジ型ファンドの相性の悪さについて解説する記事を書くつもりなのでその前段階です。

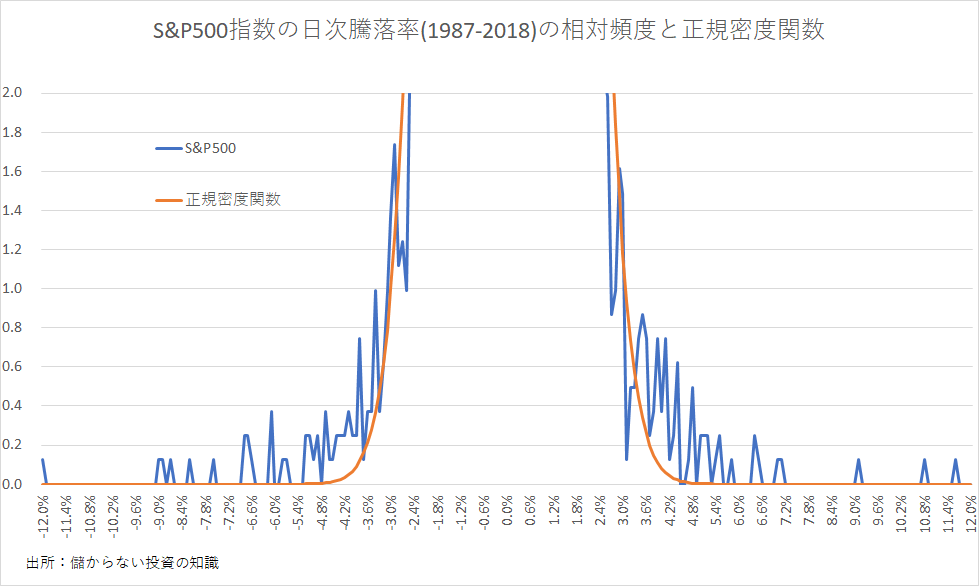

追記1:これのことです。株価の騰落率は釣鐘型の正規分布より極端な値が多いという内容を掘り下げる内容です。 ファイナンス理論では株価は正規分布するという仮定が置かれます。 ただし、実際の株価は正規分布よりも裾野が広い(ロングテール)です。 トレーダ ... 続きを見る

株価は正規分布よりロングテールであるということ(32年間のS&P500から)

追記2(2020年7月):ファンド内のリバランスについて詳しい説明を追加しました。

追記3(2021年7月):レバレッジETFの仕組みと特徴に関する動画を作ったのでぜひ合わせてご視聴ください。本稿の「原価のしくみ」「レバレッジETFのオペレーション」を下敷きにしています。

目次(クリックで各項目にジャンプ)

レバレッジETFとは

ブル型ファンドとベア型ファンド

レバレッジETFは、日次の基準価額(ETFの時価評価額)の変動が、対象となる指数の2倍になるように運用するETFです。レバレッジ型ファンド、ブル型ファンドと呼ばれます。

野村アセットの日経平均レバレッジETF(1570)のような、日経平均のブル2倍ファンドであれば、日経平均の騰落率が+2%の日にはETFの基準価額は+4%になるように運用します。

また、日次の基準価額の変動が対象指数と逆になるように運用するファンドをインバース型ファンドまたはベア型ファンドと呼び、これにレバレッジをかけたものもあります。

冒頭で出てきた日経平均ダブルインバースETF(1357)は、日経平均のベア2倍ファンドなので、日経平均の騰落率が+2%の日にはETFの基準価額が-4%になるように運用します。

運用手法自体はシンプルで、ブル2倍なら2倍の変動率になるように株価指数先物を買い、ベア2倍なら逆方向に2倍の変動率になるように先物を売るだけです。ただ、後述するように先物価格(≒株価指数)の変動によってファンドのレバレッジ比率が変動するため、保有する先物の数量を調整する必要があります。

日本株の公募投信では、ブルは4.3倍・ベアは3倍までレバレッジを効かせる商品もありますが、東証上場ETFではブル・ベアともに2倍までです。

また、米国上場では3倍まであり、S&P500のブル3倍のSPXLとベア3倍のSPXS、テクノロジーセクター指数のブル3倍のTECLやベア3倍のTECSなどが注目されています。

日次以外の騰落率はもとの指数と乖離する

レバレッジETFはブル型もベア型も、日次の基準価額の変動をもとの指数の2倍にするだけです。したがって、月間や年間では日経平均ブル2倍ファンドの騰落率はもとの日経平均の2倍になりません。

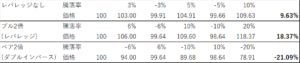

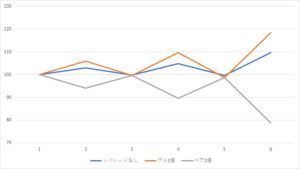

例えば、もとの指数の騰落率が、+3%、-3%、+5%、-5%、+10%となった時の、レバレッジなし、ブル2倍、ベア2倍の騰落率と価格変化は以下のとおりです。

右端の太字が全期間の騰落率です。レバレッジなしの騰落率9.63%の2倍は19.26%ですが、ブル2倍の騰落率は18.37%です。設例の騰落率が大きいことも影響していますが、5期間でもかなり乖離します。

ダブルインバースは3年後に日経平均が半値になれば2倍になっているファンドではありませんし、ブル2倍は3年後の日経平均が2倍になれば4倍になっているファンドではありません。

3年後のレバレッジETFの価格は、もとの指数の3年間の騰落率ではなく、3年間の間にどう動いたかに左右されます。

減価の仕組み

レバレッジETFでよく出てくるのは長期的にはレバレッジETFの基準価額は減価するという議論です。順に見ていきましょう。

3%上がってから3%下がると最初の価格よりも減る

これはレバレッジ型ならではのポイントです。前項の騰落率の表の最初の数字を再掲します。

| レバレッジなし | 騰落率 | 3% | -3% | |

| 価格 | 100 | 103.00 | 99.91 | |

| ブル2倍 (レバレッジ) | 騰落率 | 6% | -6% | |

| 価格 | 100 | 106.00 | 99.64 | |

| ベア2倍 (ダブルインバース) | 騰落率 | -6% | 6% | |

| 価格 | 100 | 94.00 | 99.64 |

レバレッジなしだと3%上がったあとに3%下がるような設例ですが、2期間終了後の価格は99.91になっており、当初の100を割っています。

100の時の3%(3)よりも103のときの3%(3.09)の方が大きいためです。複利効果で資産価格が上昇していくのはこのためです。

投資家の元本に注目すると、

「上がった後に同じ率だけ下がると、上がる前より資産が減少する」

「下がった後に同じ率だけ上がっても、下がる前の状態には戻らない」

ということになります。

また、掛け算なので、上がった後に下がった場合(上表のレバ2倍)と、下がった後に上がった場合(上表のダブルインバース)でリターンに差が出ません。

これは、レバレッジなし指数も同様ですが、ブル2倍やベア2倍はもとの指数よりも日次の騰落率が大きいため、この影響がより大きくなります。

ファンドの目論見書等に「レバレッジETFはトレンドが明確な相場では有利だが、レンジ内でもみ合う展開では不利」とあるのはこのためです。

レバレッジETFのオペレーション(高く買い、安く売る?)

少し長くなりますが、前項の「上がった後に同じ率だけ下がると、上がる前より資産が減少する」という現象を、レバレッジETFの運用方法から見ます。

レバレッジETFが「日次で元の指数のX倍の騰落率」を実現し続けるためには、頻繁にファンドの先物ポジションを調整する(リバランスする)必要があります。

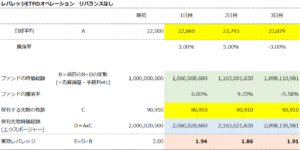

最初に、リバランスを全く行わないとどうなるか数値例で示します。

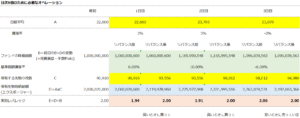

これは、期初日経平均22,000円でファンド純資産10億円のレバレッジ2倍ファンドがあるときに、日経平均が+3%、+5%、-3%変動した場合の数値例です。

期初の保有先物の時価総額は22,000円✕90,910枚=20億円です。ファンドの純資産が10億円なのでちょうどレバレッジ2倍です。

1日目に日経平均が3%上昇すると、ファンドが保有する先物の時価総額は22,660✕90,910=20.60億円になり、ファンドの純資産総額も0.60億円増えます。

ここで、1日目の終了時点でレバレッジを計算すると、20.6億円÷10.6億円の1.94倍まで低下します。分子が3%増加(等倍)し、分母が6%増加(レバ2倍)したためです。

この状態で2日目に日経平均が+5%上昇すると、保有先物は23,793✕90,910=21.63億円になり、ファンドの純資産は10.60億円から11.63億円(10.6+(21.63-20.60))になります。

このとき、ファンドの日次騰落率は(11.63億円-10.60億円)÷10.60億円で9.72%となり、10%より小さくなります。レバレッジが落ちていたためです。

こうならないために、レバレッジETFでは、株価上昇でレバレッジが落ちたときには先物買いを増やし、株価下落でレバレッジが上昇したときには先物買いを減らすリバランスを行います。

こちらも数値例で見ます。

この設例は、リバランスなしと同じ騰落率の時に、当日の日経平均が上昇しレバレッジが下がりそうな日(1日目と2日目)にはレバレッジ2倍になるように先物を増やす、日経平均が下落しレバレッジが上がりそうな日(3日目)にはレバ2倍になるように先物を減らすというリバランスを実施した場合のものです。

こうしてレバレッジ比率がブレないようにリバランスすることで、日次でもとの指数の2倍になるのです。

(終値で売買する想定です。15時に日経平均の終値を確認し15時15分までに先物で調整するとこれに近いオペレーションになると思います。実際には翌日に前日終値ベースのレバレッジを確認し当日の株価を見ながら調整していると想像しています。

ただ、詳細な運用方法は非開示なので執筆者の想像です。ご留意ください。)

この日次X倍のためのオペレーションは、結局、株価が上がったらで買い・下がったら売るというトレンドフォローを繰り返すものです。

「トレンドが明確な相場では有利だがレンジ内でもみ合う展開では不利」というのはファンドの運用方法から生じる必然でもあるのです。

手数料要因

レバレッジ型ETFはレバレッジをかけないものよりも信託報酬が高いです。流動性の高い野村アセットのETFだと、ブル2倍の1570、ベア2倍の1357ともに税抜0.80%と、手数料控えめのアクティブファンド並に高いです。後発の楽天証券のものは信託報酬0.35%程度ですが、それでも現物よりはだいぶ高いです。

レバレッジ型という商品性から直接導き出される帰結ではありませんが、これも減価要因になります。

ベア型の場合のみ:平均リターンに逆らう

広く分散された株価指数は、ボラティリティは大きいものの平均リターンはプラスだと考えられています。日本株で7%、全世界株8%くらいで見ている人が多いと思います。これは、指数構成企業の平均的な収益率と見てもいいですし、投資家の享受するマーケットリスクプレミアム(市場リスクを取ることへの報酬)と見てもよいです。

減価という表現は適切ではないかもしれませんが、長期でベア型(インバース型)ファンドを保有する行為はこの市場の平均的な収益率に逆らうことになります。

おわり:ジュニアNISAの時間軸とマーケットタイミング

以上、レバレッジETFの特徴と減価の仕組みの解説でした。

最後に少し私見を交えてジュニアNISAでレバレッジETFを買うことの適否について考えてみます。

ジュニアNISAの時間軸とマーケットタイミング

ジュニアNISAは、非課税になるのは子供が20歳になるまでで、一度売却したらその枠は終わりという制度です。

したがって、運用期間がそれほど長くない親御さんも実は相当数いると推察します。

例えば、子供が現在15歳なら非課税期間は残り5年なので、運用期間は「ジュニアNISA」という言葉のイメージほどは長くありません。

10年だと微妙ですが「5年以内」であれば、相場観(マーケットタイミング)を持ってレバレッジETFやインバースETFを購入する時間軸として不適切だとは思いません。

もちろん「ダブルインバースは3年後に日経平均が半値になれば2倍になっているファンド」と誤解して買っているのであれば不勉強なので、この点はよく理解すべきです。

以上です。

関連記事:S&P500の長期間の日時騰落率から、株価は正規分布より極端な値が出やすいことと、極端な日を逃す(避けられる)と運用成績に非常に大きな影響が出ることを見ていく記事です。

-

株価は正規分布よりロングテールであるということ(32年間のS&P500から)

ファイナンス理論では株価は正規分布するという仮定が置かれます。 ただし、実際の株価は正規分布よりも裾野が広い(ロングテール)です。 トレーダ ...

続きを見る