本稿は、新NISAでオルカンやスリムS&P500を買い始めたものの、新NISAやオルカンやS&P500に懐疑的な意見を見てちょっと不安になっている人向けに書きました。

長期で全世界株(や米国大型株)を長期保有するという戦略の理解を深め、情報の取捨選択をできるようになることが狙いです。

目次(クリックで各項目にジャンプ)

新NISAへの期待と疑い

新NISAの景気のいい話

2024年になり新NISAがスタートしたが、年明け早々から大盛りあがりである。

例えば、Slimオルカンへの1日の資金流入が1,000億円を超えたとか、

(1,000億円を超えたのは1月9日付の流入。記事では楽天証券のクレジットカード決済による投信積立が1日と8日になっていることに言及されている。)

日経平均の連日の高値更新の背景として「新NISAへの期待」が登場する。

新NISAは信用できない?(こりん星(千葉県)からの問いかけ)

その一方で

「国が国民に投資しなさいと言うなんて信用できない」

「日銀のETF買い入れの出口として用意されたものではないか」

「日本人の投資マネーを米国が吸い上げるための陰謀ではないか」

と疑う声も一部で見られる。

以下はNISAに懐疑的な小倉優子の発言に対するホリエモンの見解を報じる記事である。なお、ゆうこりんと筆者はほぼ同年代である。

個人的に、これらの3つの疑義については以下のように考えており、3つ目以外はそれなりに政府としての思惑はあると思う。

→NISAの非課税枠があることが将来的に国民負担増の局面でいいわけにされる可能性は大いにあると思う

→金融緩和で膨れ上がった日銀のETF保有の出口として日本株の投資家を増やしたいという思惑は当然あると思う

→米国政府としても日本からの証券投資が増えることを歓迎しているとは思う。ただNISAの投資先として全世界株や米国株が人気なのは日本の個人の自発的な選択であり、時価総額で見た世界の面積に照らせば米国に資金が向かうのは自然なことである。

仮に前2者に政府の思惑があるとしてもそれは

「家計の資産を貯蓄から投資へと積極的に振り向け、資産所得倍増につなげるため、NISAの抜本的拡充・恒久化を行う」(税制改正大綱より)

という制度の表向きの目的と相容れないものではない。

これらの懐疑的な言説を見て不安になるのは「分散された全世界株ポートフォリオ(=オルカン)を長期保有するという戦略」の理解が不十分だからというのが筆者の考えである。

オルカンやS&P500を長期保有する戦略は何をしているか?

以降では、総論と各論に分けて、新NISAでオルカンを買うとはどういう戦略にベットしているのかを説明したい。

総論編 オルカンのリターンは環境が悪い時期を耐える見返りである

保有者が認識しているか否かに限らず、全世界株インデックスを長期で保有するという投資行動は

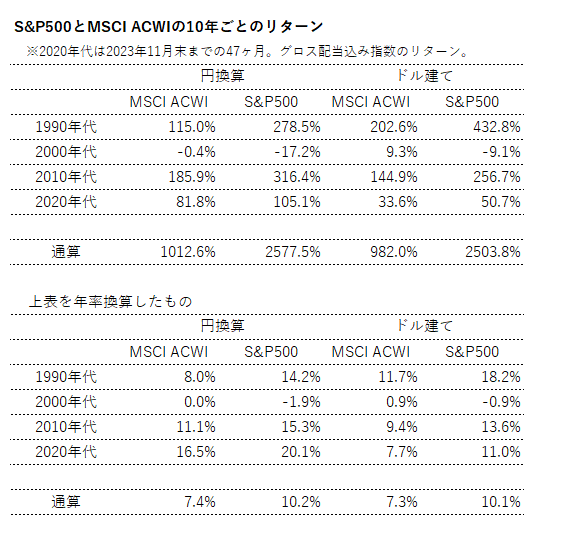

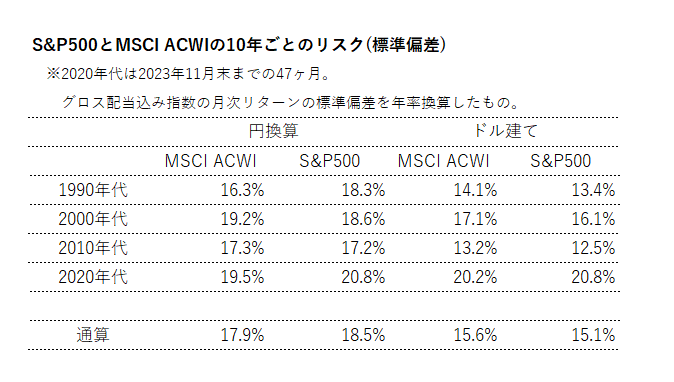

高いボラティリティ(年率20%程度)と

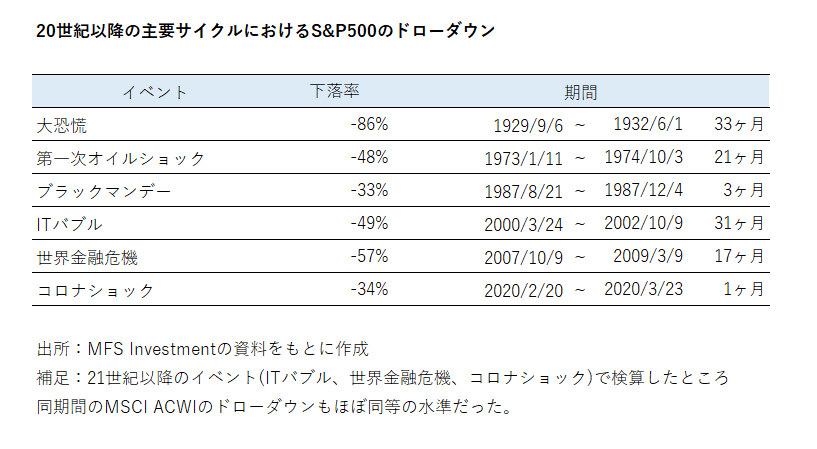

大きなドローダウン(▲30%から▲50%の下落が10年スパンで訪れる)に耐えて

(→「ドローダウン」は「高値から安値までの下落」のこと)

年率5%から8%程度のリターンを得る

という戦略を採用している。

なお、オルカンの60%超は米国株でMSCI ACWIとS&P500の相関係数は0.97と極めて高いので、S&P500は米国のカントリーリスクを大きく取ったオルカンの類似戦略と見て良い。両指数の差異と長期保有の対象として選ぶ際に参考になる視点はこの記事に詳しくまとめた。

(参考)MSCI ACWIとS&P500の長期実績リターン、リスク、ドローダウン

MSCI ACWI、MSCI KOKUSAI、S&P500のような分散された株価指数は他より圧倒的に優れた投資対象というわけではなく、高いボラティリティとヒステリックなドローダウンを内包するが、平均すれば相対的に高い収益が得られるに過ぎない。

従って、これよりもボラティリティが低く、ドローダウンが少さく、税引き後の期待リターンが高い投資対象があればオルカンよりもそちらに資金を投入すればいい。

反対側から見れば、MSCI ACWIよりもリスク・リターンともに圧倒的に優れていると主張する商品は大いに疑うべきでもある。バーナード・マドフのポンジスキームや、最強のFX情報商材詐欺や、値上がり確定の草コイン詐欺のお友達だったりする可能性が高い。

ただ、投資信託として小口かつ日次の流動性(毎日設定・解約可能)があり、運用会社間の競争で破滅的に低コストであることもオルカンの大きな利点である。

現役世代が給与の一部で積み立て購入し、投資期間の終わりに向けて徐々に解約する(現金比率を高める)という現代人のライフサイクルにあった運用に向いている(例えば、不動産で同じことをしようとするとローンやリバースモゲージ等の手当が必要)。

まとめると、全世界株インデックスは、

高いボラティリティ

大きなドローダウン

相対的に高いリターン

投信による小口かつ低コストなアクセス

という特性を持った投資対象に過ぎない。つまり、環境が悪い時期に耐えた見返りとして相対的に高いリターンが得られるアセットなのである。

S&P500やACWIを「最強の投資法」と雑に喧伝したり、ボラティリティやドローダウンを無視して平均リターンを積み上げるだけの「つみたてNISAシミュレーション」を見る機会も増えているため、本稿ではこの「悪環境期を耐える見返り」という視点は特に強調したい。

この認識が無いと、2022年にネットを騒がせた「積立NISA損切りしました」というとんでもない判断につながりかねない(目立ちたがりのネタ発言かもしれないが)。

参考:

各論編

以降では、前節の内容をもとに、NISAに限らず長期で全世界株ポートフォリオを保有することに付随する2つのよく見る論点を検討する。

マーケットタイミングとドローダウンの問答

-下落局面でもずっと保有しているなんて馬鹿なの?

「ずっと保有するのではなく下がりそうになったら売って、大底で買い戻せれば含み損の心配も無く利益も大きくなるんじゃないの?どうして馬鹿みたいにずっと持っているの?」

オルカン長期保有はトレーディングとは別の戦略

これは未経験者や多少の成功体験がある人が考えがちなことだが、継続的に成功させることは難しく裏目に出れば大きな機会損失が発生する。アクティブに売買する投資家で、2020年のコロナショックで二番底を待って買い時を失った人や、2022年のベアマーケットで売って2023年の上昇に乗れていない人は少なくない。

この「市場の動向を見て安い時に買って高い時に売る」ことをマーケットタイミングと呼ぶ。

積極的なトレーディング(売買)はマーケットタイミングを適切に取ることで利益を得るという市場との関わり方であり、「売買から利益を得る戦略」である。

一方、最初に確認した通り、全世界株の長期保有はタイミングよく売買するのではなく、ボラティリティとドローダウンに正面から耐えて、その見返りとしてリターンを得るという株式市場との関わり方だった。こちらは「保有から利益を得る戦略」である。

これは優劣の話ではなく、トレーディングで成功した個人投資家は多くいるし、ヘッジファンドでもマーケットタイミングを煎じ詰めたCTAのような戦略が採用されている。だが、この2つは根本的に別の戦略だという認識が必要である。

特に、トレーディングで成功した個人投資家のような「株式投資=トレード」の人の発言は「売買から利益を得る戦略」の視点によるものが多いので、戦略の違いを認識したうえで見るべきだ。参考にするなら「そうなんや。でも今は自分は長期のオルカンだけで売買目的のポジションは持ってないしな。」という戦略の違いを意識した視点が必要である。

参考

ボラが高い市況で初心者に申し上げたいのは、

「保有で利益を得る資産」と

「取引で利益を得る資産」では取るべき対応が異なるということ。資産形成目的でS&P500やACWIの投信を積立購入している人が、株式投資=トレードの人の意見聞いていたずらに不安になっているのをたまに見ます。

1/4

— トン@儲からない投資の知識 (@in_invest_net) May 24, 2022

10日/8,065日を見極められるか(マーケットタイミングの難しさ)

マーケットタイミングを適切に取ることの難しさの例として、以下に3つの数字を挙げる。昔読んだバートン・マルキールの「ウォール街のランダムウォーカー」でも同じトピックが書いてあった。

株式の長期リターンにおける極端な10日間の寄与

A.1987年から2018年までの32年間(8,065営業日)のS&P500のリターン

→935%

B.同期間から最悪のリターンだった10日を避けた8,055営業日のリターン

→2,592%

C.同期間の最高のリターンだった10日を逃した8,055営業日のリターン

→499%まで減少する

※数字は配当含まないプライスリターン。関連記事はこちら

10日の違いでリターンが1.5倍になったり半分になる。株式の長期リターンでは極端な値動きをした数日間の貢献がとても大きいのである。「下がる前に売って下がり切った後に買い戻す」というのはこの20/8,065日を当てに行くということに他ならない。

市況を見た売買の難しさはやってみないと分からないことも多いので、興味がある人はトレード的な市場との関わり方も試して、情報の取捨選択や、損切りと益追い(利益を伸ばすこと)の難しさを実感して欲しい(適正があったらおめでとう)。

平均リターンの問答

-全世界株は長期的には上がるのか?

株式は上がることもあれば下がることもある。過去に全世界株が長期的に上がっていたからといって今後もそうなるとは限らないのではないか?

それはそうである。未来のことはいつだって不確実だ。だが、この手の疑問に付き合う時は、相手がそれなりに知識を持った上で問題提起しているのか、よく分かっていない人がふわふわとしてた逆張りをしているだけなのかを見極める必要がある。

個人的には、「全世界株ポートフォリオは長期的には上がる」というアイデアには根拠があると考えているのでそれを示そう。

株式のリターンの源泉

「株式市場全体のリターンが何によってもたらされているのか」を研究している人は学者にも実務家にもそれなりにいる。

自分が直近5年間に読んだ本の中で最も刺激を受けたAQR(ヘッジファンド)の偉い人の著書では、長期の株式のリターンを以下のように分解している(米国のデータ)。

1900年から2009年までの株式市場のリターンの分解

同期間の名目年平均リターン9.1%

=インフレ3.0%+配当利回り4.3%+実質利益成長1.3%+その他0.5%

出所:アンティ・イルマネン.「期待リターン」.金融財政事情研究会

配当と実質利益成長はどちらも企業の利益を源泉としているので、平たく言えば、

「世界全体としてインフレがあり、企業が全体として利益を上げていれば株式市場は成長する」

ということになる。もちろん、将来の予想としてインフレ、配当、利益成長にどの数字を入れるかは議論がある。ただ、これらの合計がゼロ、すなわち全世界がデフレで株式市場全体として配当が出ず実質利益も成長しないというのが相当極端な未来予想なのは確かだろう。

これが総論で見た「年率5%から8%程度のリターン」の裏側である。

大きな視点で、インフレを希少性の増大、企業利益を分業とイノベーションと捉えるなら、これらは(時代によって濃淡は大きいが)人類史を貫くテーマでもある。

利益のボラティリティと期待の変化が相場サイクルを作る

長期的な成長に信じるに足る根拠があるとしても、数年程度の中期では株式市場は当然に下落する。総論で見た「高いボラティリティ」と「大きなドローダウン」である。

大雑把に説明するなら、これは企業利益の変動と株式に対する投資家の期待(割引率)の変化によって生じる。景気後退局面では市場全体として減益や赤字になり株価は下落する。また、例えば低金利局面であれば低い債券利回りとの比較で株式の魅力が上昇し買われやすくなる(=PERの上昇=割引率の低下)ように、利益水準が同じでも投資家の期待によって株価は変動する。これら2つが相場のサイクルを作っている。

このような短期・中期のベアマーケットやドローダウンが想定している投資期間の終了にかけて到来する可能性は普通にある。投資期間の終了に向けて徐々に安全資産の比率を増やす(=株式は減らす)べきと言われるのはこのためである。

全世界株の長期保有は「売買」ではなく「保有」により利益を得る戦略だが、投資期間の終わりには誰もが相応にマーケットタイミングを意識する必要がある。

おわり

以上です。

「分散された株価指数に連動する商品を長期保有する」という戦略について自分が知っていることはだいたい書いたつもりです。「NISAでオルカンを長期保有する」という投資行動の解像度が上がり情報の取捨選択の一助になれば嬉しく思います。