本稿では「為替ヘッジコストとは何か」をファンドのオペレーションを踏まえて具体的に解説します。

運用会社や証券会社の個人投資家向けの為替ヘッジコストの説明は短期金利差(カバー付き金利パリティ)の説明をするものがほとんどです。これは正確ではあるものの、金融取引における「コスト」に関する重要な説明が抜けていると常々思っていました。

本稿の趣旨を凝縮すると以下のようになります。

「ヘッジコスト」とは、実態に即した言葉で噛み砕くと「通貨の金利差等のせいで為替ヘッジから構造的に発生してしまうマイナスのリターン」のことである

これについて以下では具体例を交えながら解説します。

目次(クリックで各項目にジャンプ)

動画版はこちら

誰も教えてくれない大切な話:「コスト」と言っても誰かに経費を払っているわけではない

予備知識ゼロで「為替ヘッジコスト」と聞くと、為替ヘッジをするために誰かに「為替ヘッジのための費用」を払うようなイメージを持つと思う。

だが、ヘッジコストはファンドから銀行や証券会社に何か費用を払っているわけではないし、信託報酬のように毎日ファンドの純資産から何らかの費用が控除されているのでもない。

金融取引では、取引から構造的に発生するマイナスのリターンを「コスト」ということがある。

例えば、以下のように「コスト」という言葉を使う。

執行コスト・・・Bid(最良売り気配)/Ask(最良買い気配)の仲値が500円のA社株を100万株買う判断をした。だが実際に執行できた価格は、証券会社への手数料、Bid/Askスプレッド(買いの場合は仲値と最良売り気配値の価格差)、マーケットインパクト(自分の買い注文が価格を押し上げてしまった)が原因で1株あたり502円であった。証券会社の手数料以外は誰かに費用を払ったわけではないが、スプレッドやマーケットインパクトも含めた2円を「執行コスト」と呼ぶ。

先物のロールコスト・・・原油ETFのように、先物を直近限月で乗り換えて運用する場合、ロールオーバー(乗り換え)時に売却する直近限月の先物より購入する第二限月の先物が高い場合の価格差を「ロールコスト」と呼ぶ。これは誰かに費用を払うわけでも、ロールオーバー時に損失が発生するわけでもない。つなぎ足と比べたマイナスリターンを説明する計算上の数字である。

為替ヘッジコストも同様に「取引から構造的に発生するマイナスのリターンをコストと呼んでいる」という想定で先に進んで欲しい。

ヘッジ取引とヘッジコストの解説

為替ヘッジは何をする取引か

投信の為替ヘッジ取引は、ファンドの外貨建て資産と同額の外貨を為替予約(先渡取引)で売ることで行う。

米ドルのヘッジ取引の例を挙げると、

・ファンドの運用方針

→ヘッジあり米国株ファンド(投資家から集めた円で米ドルを買って米国株に投資する)

・ファンドの資産構成

→米国株95億円、米ドルキャッシュ1億円、円キャッシュ等4億円の合計100億円(米ドル建ての負債は無し)

→この場合のファンドのドル建資産(=ドル買い)は96億円

という状況なら、ヘッジとして96億円分のドル売り円買いの為替予約取引を行い、実質的に両建てにすることでファンド全体の為替変動の影響を中立にする。

通常の株や債券の取引と同様に、投信のヘッジの為替取引もファンドマネージャーが取引内容(通貨、数量、為替予約の期間等)を決定し、運用会社のトレーダーが執行する。為替には取引所はないので、銀行や証券会社との相対取引になる。

為替予約の期間は1ヶ月か3ヶ月が一般的である。これはおそらく、主要なヘッジあり指数が期間1ヶ月で算出されているためだと思う。FTSE(旧citi)の債券指数でもMSCIの株価指数でも、ヘッジあり指数は1ヶ月ヘッジで算出されている。

為替予約の期日(=受渡日)が近くなると、ドルを買い戻してヘッジポジションを閉じ、新しくドル売りの為替予約を行う(ヘッジのロールオーバー)。

また、為替レートや証券価格の変動、ファンドの設定解約によってヘッジ不足やヘッジ過剰が日常的に発生するため、為替予約の期間中も必要に応じて為替予約を増やしたり一部だけ買い戻すことでヘッジ比率を調整する。

※実務では、マザーファンドが株や債券などの有価証券に投資し、ヘッジはベビーファンドで行うのが一般的だが、マザー/ベビーの説明をきちんとすると長くなり過ぎるので上記のような説明にしています。

ヘッジコストは先渡為替レートと直物為替レートの差

ヘッジコストは一言で言うと

「先渡為替レート」と「直物為替レート」の差

である。

1ヶ月後、3ヶ月後に受渡しを行う為替予約のレートは直物取引(約定の2日後に決済する取引でスポット取引とも言う。株の現物取引に相当。)のレートとは異なる。

詳細は後述するが、為替予約のレートは通貨ペアの金利差に応じて高金利通貨側が安いレートになる。ドル円であればドルのほうが高金利なので、為替予約は直物よりも円高ドル安のレートになる。

以下に具体的な数値例を示す。年間のヘッジコストが4%の想定である。

為替ヘッジ損益の数値例

○202X年9月17日のドル円為替レート

直物ドル円 148.70

3ヶ月先渡ドル円(202X年12月17日受渡) 147.23(直物より円高ドル安のレート)

○202X年12月15日のドル円為替レート

直物ドル円(T+2(12月17日)受渡し) 155.00

○この期間のドル買い(ドル建て資産)とドル売り(為替ヘッジ)のリターン

ドル買い(ドル建て資産)→155.00/148.70-1=4.24%

ドル売り(為替ヘッジ)→-(155.00/147.23-1)=-5.28%

つまり、最初の為替予約のレートが円高ドル安(高金利側が安い)だった分だけ、ヘッジの為替予約からもたらされるマイナスの方が大きくなってしまう。

この+4.24%-5.28%=▲1.04%がこの3ヶ月分のヘッジコストである。結局、金利差の分だけ割安に値付けされる先渡のドルを売ることによって構造的に発生するマイナスのリターンなのだ。

なお、期間中に為替が円高に進んだ場合も同様に、ドル建て資産から発生するマイナスをドル売り為替予約からのプラスのリターンでは相殺し切れず、直物と先渡のレートに相当するマイナスが発生する。

※実際は為替レートや証券価格の変動を受けてヘッジポジションを日々調整するため、ここまで単純にヘッジコストが観測できることは稀です。説明のための簡略化した数値例として見てください。

ヘッジコストの計算方法①(先渡と直物のレート差)

上で挙げたヘッジコストはファンドの実際の取引から計算したものだが、経済ニュースや運用会社等のレポートでは「足元のヘッジコストの水準」や「ヘッジコストの推移」として一般的な数字が出てくる。

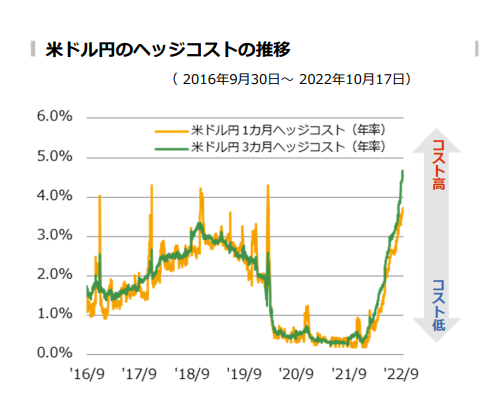

出所:大和アセットマネジメント 2022年10月18日付マーケットレター

これらの数字は、直物為替レートと先物為替レートの差を年率換算したものを使うのが典型である。

上で例示した、

202X年9月17日

直物為替レート 148.70

3ヶ月先渡為替レート 147.23

の例だと、147.23/148.70-1=-0.99%なのでこれに4をかけて年率換算した3.96%が202X年9月17日時点の「3ヶ月ヘッジコスト」として提示される。「1ヶ月ヘッジコスト」であれば1ヶ月先渡レートと直物レートの差で同様の計算をする(年率換算には12を乗じる)。

先渡の為替レートはBloombergがあればfwdと打てば良いのだが、無料でアクセスできるソースで確認するのは難しい。為替には取引所が無いので金融機関が提示する気配値を集計したものを実勢レートとして扱うが、オフィシャルにそういう集計をしている機関はおそらくない。

もっとも、ヘッジコストを確認するだけであれば、大和アセットマネジメントが月次で「為替ヘッジコストについて」というマーケットレターを公表しているので、これで必要十分だと思う。

ヘッジコストの構成要素

金利差とベーシス

ヘッジコストである先渡為替レートと直物為替レートの差は、金利差とベーシスで説明される。

すなわち

為替ヘッジコスト=先渡為替レートと直物為替レートの差≒金利差+ベーシス

である。

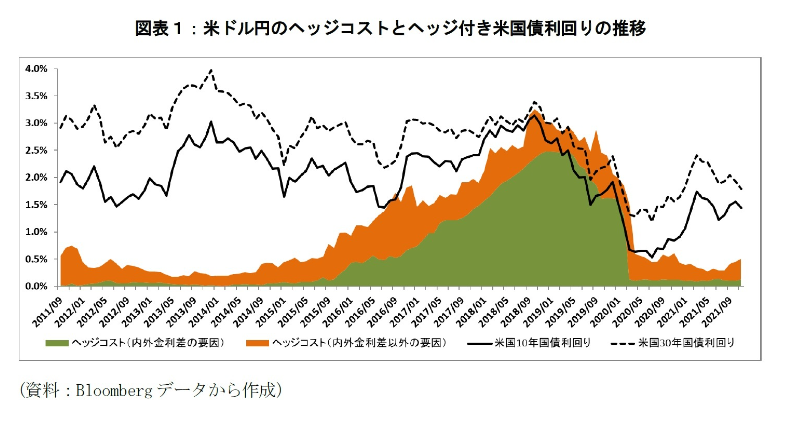

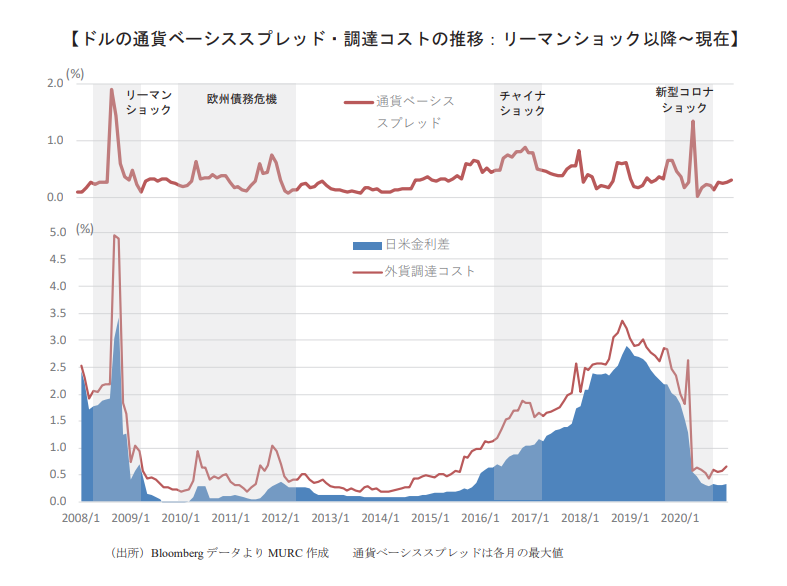

為替ヘッジコストに関する調査・研究だと、ヘッジコストを金利差とベーシスに分けたチャートがよく出てくる。

出所:ニッセイ基礎研究所「2022年の米ドル円のヘッジコストに関する留意点-米国の金融政策と金融規制の動向に注視すべき」

金利差(カバー付き金利パリティ)

ヘッジコストの説明では以下のような説明が必ず出てくる。

市場において、直物のドル円の為替レートが1ドル100円、米ドル1年金利3%、円1年金利1%だった場合、

A. 1年間ドルを運用した時の成果 1ドル×(1+0.03)=1.03ドル

B. 1年間円を運用した時の成果 100円×(1+0.01)=101円

となるため、期間1年の為替予約のレートはAとBが等価になるように決まる。

→ 101/1.03=98.06(高金利側が安いレート)

この、2国間の金利差と為替予約のレートの関係を「カバー付き金利パリティ」と呼ぶ。

銀行などが提示する為替予約のレートはこの2国間の金利差を考慮したものなので、購買力平価やカバーなし金利パリティのような他の為替レートの決定理論と違い、カバー付き金利パリティは現実世界でも成立する。

参考:為替レートの決定理論を網羅的に解説した記事

従って、ヘッジで売りたい通貨が高金利側の場合、金利差に応じて為替予約のレートが直物よりも安くなる(=為替ヘッジコストがかかる)のである。

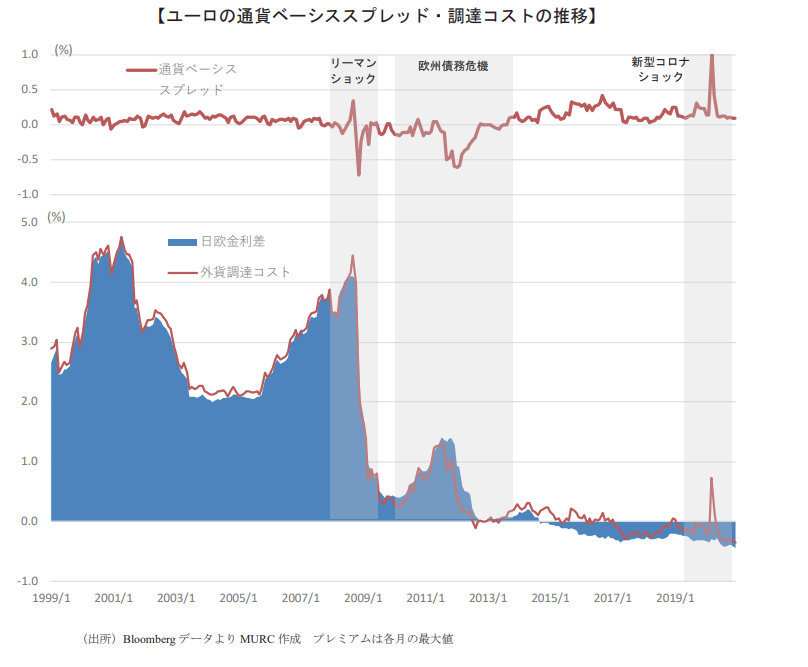

逆に、ヘッジで売りたい通貨が低金利側の場合は、為替予約のレートが直物よりも高くなりプラスのリターン(プレミアム)が発生する。例えば、2022年に日本より先行して利上げするまでユーロの短期金利は日本円よりも低く、プレミアムが発生していた。

出所:一般財団法人 ゆうちょ財団「外貨調達市場に関する調査研究」

ベーシス

ベーシスは、正確に説明しようとすると通貨ベーシススワップ(クロスカレンシーベーシススワップ)というお金の流れが多いデリバティブが登場する。

だが、投信の為替ヘッジコストについて考えるだけであれば、

「為替予約のレートと直物のレートの差(=ヘッジコスト)のうち、金利差だけでは説明できない部分」

と直感的に捉えておけば十分である。

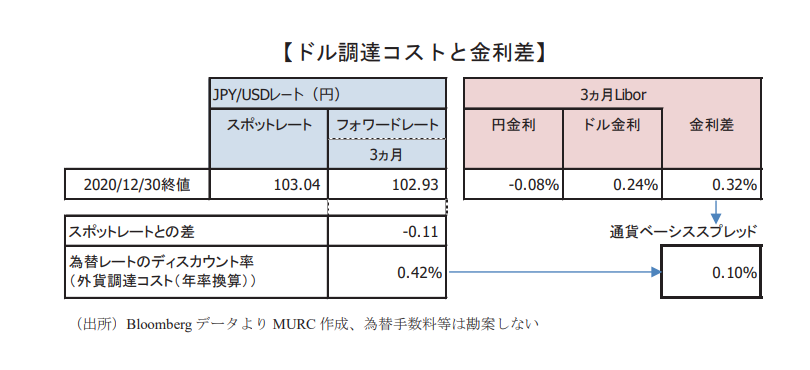

以下はゆうちょ資産研究センターのレポートの説明だが、為替予約のレート(フォワードレート)とスポットレートの差0.42%のうち、ドルと円の3ヶ月市場金利(LIBOR)の差0.32%とのギャップである10%をベーシスとしている。

出所:一般財団法人 ゆうちょ財団「外貨調達市場に関する調査研究」

ベーシスは、市場参加者のドルの需要によって変動する。直物の為替レートが実需と投機による通貨の需要によって変動するのと同様に、先渡の為替レートも市場参加者の需給の影響を受けると考えれば直感的にも理解しやすいと思う。

特に、金融市場の混乱期には金融機関等が手元のドル資金を厚くするため、ベーシスの拡大が度々発生する。

出所:同上

ヘッジコストの計算方法②(実際の数値例)

最後に、足元の為替予約、金利差、ベーシスの水準から上記の関係を検算してみよう。

為替予約と直物のレート差(ヘッジコスト)

先に述べたように先渡の為替レートを無料で見るのは難しいが、Investing.comに「USD/JPY 先渡相場」として直近時点のスナップショットがあった。

https://jp.investing.com/currencies/usd-jpy-forward-rates

日本時間10月29日朝に掲載されていたのは以下の通り。

USDJPY 1M FWD ビッド-49.64 アスク-47.84 (仲値-48.74)

USDJPY 3M FWD ビッド-179.33 アスク-175.41 (仲値-177.37)

特に読み方の説明は無かったが、素直に読めば直物に対する先渡のディスカウントを銭単位で表しているはず。

直物のドル円が147.46なのでヘッジコスト(=先渡しと直物の差)は、

1ヶ月 0.4874/147.46=0.33% →年率3.96%(0.33×12)

3ヶ月 1.7737/147.46=1.20% →年率4.80%(1.20×4)

となる。大和AMのレポートにあった最新10月17日のヘッジコストとほぼ同水準であることが確認できる。

金利差

今回は金利差として銀行間金利を使う。国債の利回りを使ってもあまり差はないと思う。

ベーシス

ヘッジコストのうち金利差で説明できないものをベーシスとすると、足元のベーシスは以下の通り。

1ヶ月 3.96-3.70=0.26%

3ヶ月 4.80-4.36=0.44%

ベーシスは通貨ベーシススワップのドル調達プレミアムとして直接観測することもできるが、これは本当にBloombergを叩かないと見ることができない。

感覚的には、今回計算した3ヶ月0.44%は平時ではちょっと高めくらいの水準。イベントやクライシスでドル調達に圧力がかかると1%を超える。

おわり

以上です。最初に書いた本稿のエッセンスを再掲して締めます。

「ヘッジコスト」とは、実態に即した言葉で噛み砕くと「通貨の金利差等のせいで為替ヘッジから構造的に発生してしまうマイナスのリターン」のことである

ヘッジコストについての解像度が上がれば書いた甲斐があります。