本稿では米ドル(USD)建てMMFの特徴と、利回りやポートフォリオ構成等の情報の見方について解説します。

2022年9月の利上げで米国の政策金利であるFFレートは3.00%-3.25%のレンジまで上昇。

短期の資金にも十分な利息が付く環境です。

「MMFとはなんぞや」というところからネチネチ始めるので目当ての情報のみ見たい人は目次を活用してください。

2022年10月3日

「(追記)利上げの10日後に日興とGSのMMF利回りが逆転した理由」(目次4.3)を加筆しました。

目次(クリックで各項目にジャンプ)

動画による解説はこちら(2022年11月16日投稿)

はじめに:MMFという商品の特徴

MMF(日:Money Management Fund、海外:Money Market Fund)は短期の公社債で運用する投資信託である。具体的な投資対象は、国債、地方債、社債、CP(コマーシャルペーパー)といった証券のほか、厳密には預金にあたるCD(譲渡性預金)に投資したり、コールローンやリバース・レポによる短期金融市場での運用を行うこともある。

日本円のMMFは投信法の「公社債投資信託」(株式を全く組み入れない契約型投信)として組成される(されていた)。一方、本稿の主テーマの米ドルMMF等の外貨建MMFはルクセンブルクやアイルランドで組成されている外国籍投資信託である。

以下の特徴があり、短期の資金運用ニーズに応えるキャッシュや預金の代替を目的としたファンドである。

・投信なので元本保証は無いが、基本的に元本割れを起こさないような運用を行う。

・基準価額(NAV)を1円や1セントに固定(この場合の1円や1セントをコンスタントNAVと呼ぶ)し、発生する日々の収益はすべて投資家に分配する。

具体的には、①投資家への分配金を毎日確定しファンドの基準価額は動かさない、②月末に1ヶ月分の分配金をまとめて支払う、③支払われた分配金は源泉税控除後に自動的に再投資される、という取り扱いをする。

脱線 日本円MMFの絶滅

現存する公募の日本円MMFは無い。ゼロである。

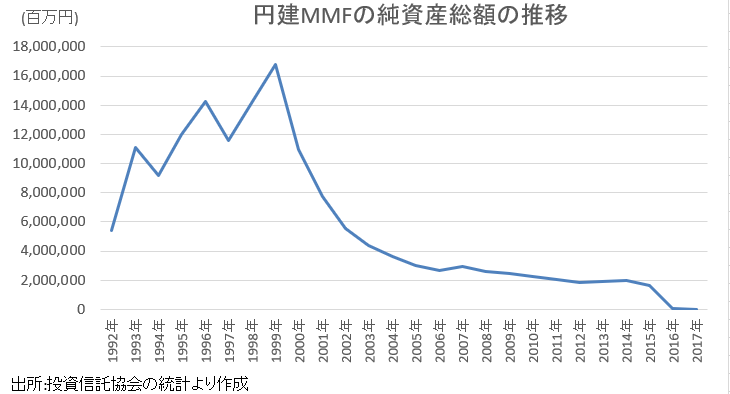

2016年の日銀のマイナス金利政策導入以降、日本円MMFは運用難となり、運用会社は順次償還の方針を取った。1992年に導入され一時は17兆円近い残高があった日本円MMFは、2017年にその歴史を閉じた。

なお、証券会社の日本円預け金の代替として使われるMRF(Money Reserve Fund)は大手総合証券(対面証券)では健在で、2021年末の純資産総額は13.9兆円(投信協会統計)と過去最高額になっている。

一方、ネット専業証券でMRFが現存する会社は自分が知る限りはない(SBI、楽天、マネックス、auカブコムいずれもMRFの新規買取の扱い無し)。

米ドルMMFを買うべき人は誰か

証券口座の預け金はMMFに

いま米ドルMMFの購入を真剣に検討すべきなのは、ネット証券の口座に米ドルの預け金をそれなりに置いていて、どちらかと言うと円転よりはタイミングを見て米国株・ETFへの投資に充てたいと考えている人だ。

預け金では利息がつかない

預け金のままでは利息がつかない。2020年、2021年の短期金利がゼロだった時代ならほとんど差は無かったが、今年になって(日本を除く)世界に金利が戻った。

関連記事

米国株の取引に即時使用できる(楽天、SBI)

通常、米ドルMMFの約定から受け渡しには1営業日かかる。例えば楽天証券のスケジュールでは、以下の通り。

営業日13時50分までに申し込み→14時の為替で約定→翌営業日に受渡

(参考)https://www.rakuten-sec.co.jp/web/fund/find/foreign_mmf/session.html

ただ、証券会社によっては、外貨MMFからシームレスに米国株の買付が可能である。これであれば預け金と売買の機動性は変わらない。

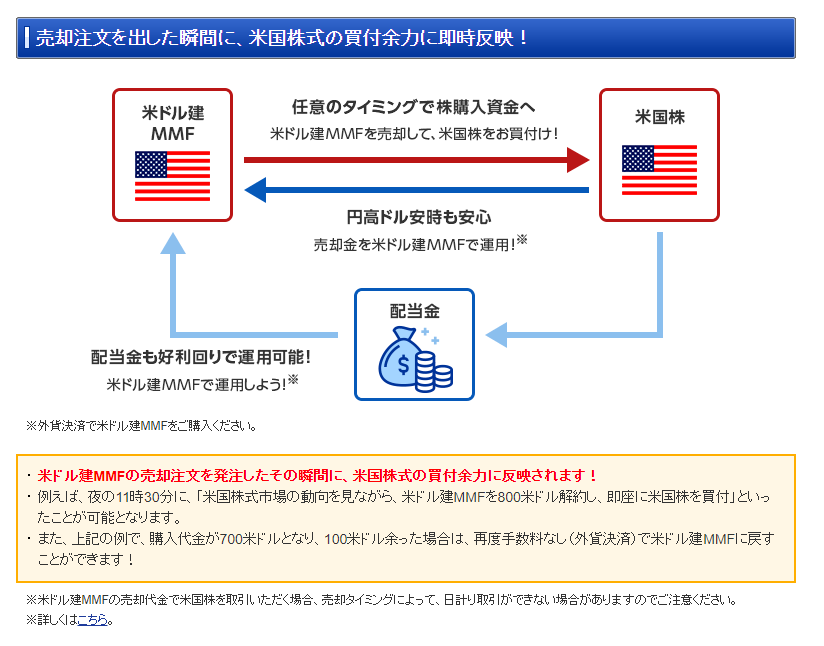

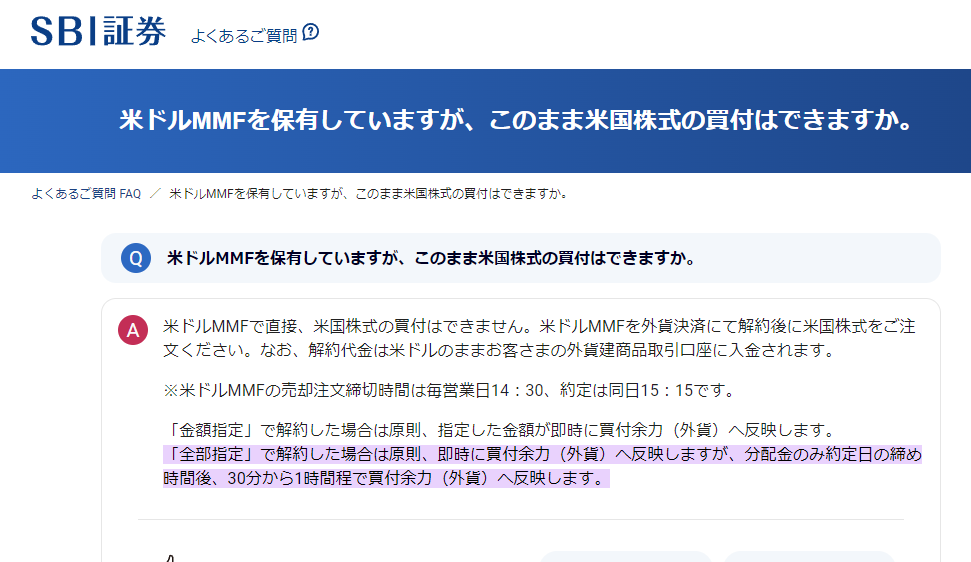

SBI証券の場合

SBI証券では、米ドルMMFを外貨決済で解約(売却)すると即時に米国株の買付余力に反映されるため、MMFの解約資金を日をまたがずに米国株の買付に利用できる。

出所:SBI証券HP「余ったドルは米ドルMMFのへ」及びSBI証券HP FAQ

楽天証券の場合

楽天証券では2種類ある米ドルMMFのうちゴールドマン・サックスの米ドルMMF(ゴールドマン・サックス・米ドルファンド)は解約をせずにそのまま米国株の買付に使用できる。

もう一方の日興の米ドルMMF(ニッコウ・マネー・マーケット・ファンド)については直接買付不可と記載されている。ただ、ユーザーによる情報発信で、楽天証券に照会した際に「日興MMFでも外貨決済で解約すれば即時に米国株の買付余力に反映される」と回答を受けたというものがあった。

参考にさせていただいたブログ

この取扱に変更がなければ、楽天証券&日興のMMFでもシームレスな取引が可能だと考えられる(当サイトでは未検証です)。

為替の方向性に賭けたいならFXにすべき(為替手数料と換金タイミング)

注意すべき点は、米ドルMMFは米ドル預け金から購入する場合は手数料無料だが、円決済で購入する場合は為替手数料がかかるという取扱が一般的なことだ。

例えば、楽天証券やSBI証券であれば1米ドルあたり片道25銭の手数料がかかる。

そのため、ドル高を予想していて純粋に為替の方向性で勝負したいのであればFXの方が良い。取引のタイミングも預け金とMMFはFXほど自由ではない(MMFは14時約定など)。

ただ、勤務先(金融商品取引業者、登録金融機関、公的機関等)の自主規制やFX会社の審査でFXが難しい人は検討の余地がある。MMFは日次で換金可能など、銀行の外貨預金にはないメリットがある。

米ドルMMFの利回りの見方

MMFで最も重要な指標は利回りである。

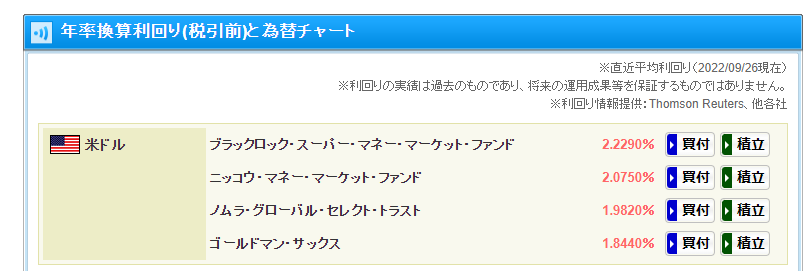

出所:楽天証券ホームページ 2022/9/25時点

出所:SBI証券ホームページ2022/9/26時点

この数字は一般的に、MMFの直近7日間の実績分配金を年率換算したものが使われている。したがって、特にことわりがなければファンドの費用控除後かつ税金控除前(税引前)のものと考えてよい。

証券会社のホームページではQUICKやロイターから取得した情報が掲載されていることが多い。

参考図書:『投資信託の法務と実務(第四版)』野村アセットマネジメント編著

(2019年に出版された第五版にはMMFの説明がほぼ無い。諸行無常。)

MMFも債券ファンドである。概念的にはMMFの利回り(収益)の構成要素は以下のように考えて良いだろう。

米ドルMMFの利回り

=米ドルのオーバーナイト金利の水準(FFレートやSOFR)

+ターム(期間)プレミアム(残存期間が長い方が高利回り)

+信用リスクプレミアム(国債やレポより社債やCPの方が高利回り)

-ファンドの費用(費用が安い方が高利回り)

当然ながらタームプレミアムと信用リスクプレミアムを追求すると、元本確保の不確実性が高まる。「キャッシュ代替として元本確保をおろそかにせずに他社よりも高い利回りを目指す」というのがMMFのファンドマネージャーのジレンマなのだ。

GSAMと日興のMMFの利回りを比較 ーゴールドマンサックスのMMFはなぜ利回りが低いのかー

以下では、具体的に楽天証券で取扱のある2つの米ドルMMFの利回り情報を見ていく。

2022年9月22日時点で楽天証券取扱の2ファンドの実績利回りは以下のとおりだ。

日興米ドルMMF(ニッコウ・マネー・マーケット・ファンド)→1.950%

GSAM米ドルMMF(ゴールドマン・サックス・米ドルファンド)→1.759%

※出所は前掲の楽天証券HP

これは本稿執筆時点での関係であり、常にGSが日興より低利回りというわけではない。ただ、2020年3月以降は劣後することが多いようである。

(参考)主要な米ドルMMFの利回り推移を2008年から掲載しているすごいサイト

ちなみに、ファンドの費用は、日興MMFは上限0.91%に対し、GSAMのものは上限0.70%と多少差がある。

MMFの実効手数料率を知るのは困難だが、費用の差額を文字通り0.21%と見ると、両ファンドの費用控除前の利回りの差はより大きいことになる。

(費用がかかっていないGSのMMFの方が費用控除後の利回りが低いということ)

以下では2ファンドのポートフォリオの状況を確認し、利回り差異に迫る。

日興米ドルMMF(ニッコウ・マネー・マーケット・ファンド)の運用

ポートフォリオ

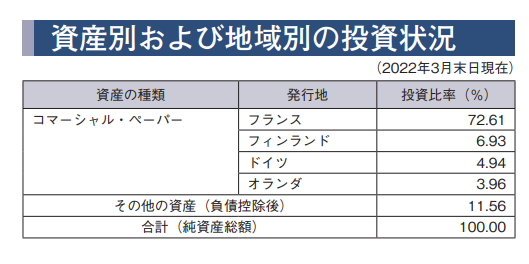

2022年3月末の状況

出所:ニッコウ・マネー・マーケット・ファンド交付目論見書

2022年8月末の状況

出所:ニッコウ・マネー・マーケット・ファンド月報(2022年8月)

所見

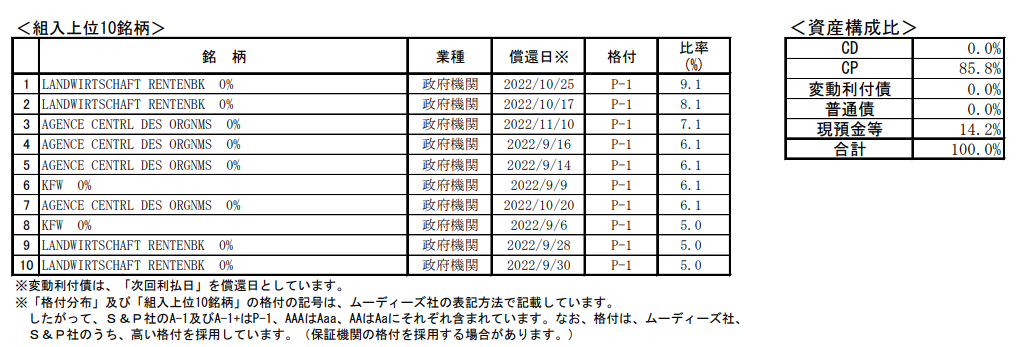

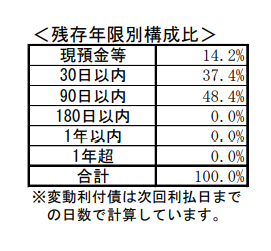

日興米ドルMMFはCPを主たる投資対象としており、2022年3月末および8月末ではCPへの投資割合はいずれも80%台後半である。また、8月末時点では残存期間30日から90日のものが48%を締めている。

MMFとして可能な範囲で相応の信用リスクと期間リスクを取っていると言える。

ちなみに、組み入れ上位に出てくるCPの発行体は以下のような法人である。政府系機関なので信用度は極めて高い。

Agence Centrale Organismes Securite Sociale(ACOSS)

→社会保険料の徴収を行うフランスの政府機関。日本の厚生労働省は「社会保障機関中央資金管理事務所」という訳をあてている。

Landwirtschaftliche Rentenbank(レンテンバンク)

→ドイツ農林金融公庫。農業分野の推進のための融資を行うドイツの開発金融機関。第一次世界大戦後にかの有名なレンテンマルクを発行していたDeutsche Rentenbankにルーツを持つ。

GSAM米ドルMMF(ゴールドマン・サックス・米ドルファンド)の運用

ポートフォリオ

2022年4月末の状況

出所:ゴールドマン・サックス・米ドルファンド交付目論見書

2022年8月末の状況

出所:ゴールドマン・サックス・米ドルファンド月報(2022年8月)

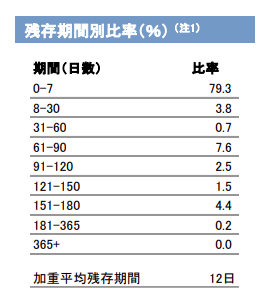

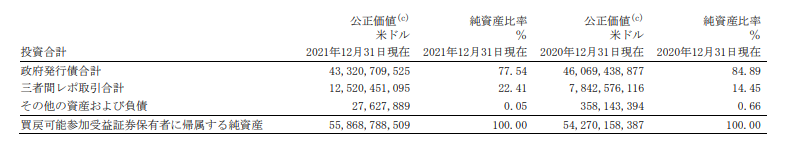

2021年末のマスターファンドの状況

出所:ゴールドマン・サックス・米ドルファンド運用報告書(全体版)

所見

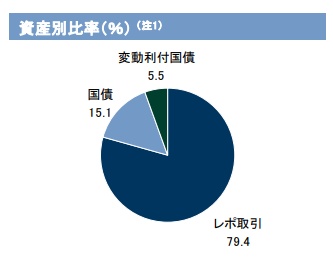

同じMMFでも日興MMFとは構成が全く異なる。

GSのMMFはレポ取引(MMFは債券の買い手(資金の出し手)なので正確にはリバース・レポ)の構成比が多く、特に直近の2022年8月末時点では全体の8割を占めている。構成比を反映して、残存期間も0-7日の割合が高い(レポはオーバーナイトの取引が多い)。

2021年末時点でも米国債とレポのみによる運用なので、CPは入れない方針なのかもしれない。

レポと国債のみなので、信用リスクはほぼゼロの運用である。また、直近のようにレポの割合が極めて高いとタームリスクもほぼ取っていないことになる。

ゴールドマン・サックスの印象に反して(?)MMFとして極めて保守的な運用である。

米国では2016年からMMFをプライムMMF(CPやCDに投資可能)とガバメントMMF(現金・米国債等を99.5%以上保有)に峻別し、時価評価方法や解約条件に差異を設ける規制を導入している。同ファンドの運用方針も当該規制と関係しているのかもしれない(例えばマスターファンドを米国の投資家向けのMMFと共有しているケースなど)。

参考:米国MMF(マネー・マーケット・ファンド)入門 服部孝宏 / 財務省広報誌「ファイナンス」2022年4月掲載

ワンポイント MMFの行うレポ取引とは

レポ取引は買い戻し条件付きの債券の売買である。

レポは「実務家のみが携わる」「関係者が多い」「国によって細部が異なる」というとっつきにくさの盛り合わせなので、証券会社の用語集や金融論の教科書の説明ではイメージがわきにくい。

ただし、MMFに限れば、

「MMFが国債等を担保に金融機関等に短期の資金を貸して資金運用をすること」

だとイメージしておけば良い。

MMFはもっぱら運用側で参加するが、レポは証券会社、外国銀行、ヘッジファンドにとって資金調達の要なので、レポ市場の混乱は大きく報道される。

そのため、報道だけを見ているとレポに対して危険な印象を持ってしまうかもしれないが、レポそのものは短期(ほとんどがオーバーナイト)かつ担保でカバーされた極めて安全な資金運用である。2008年の金融危機の反省から、2010年代に取引ルールやリスク管理の整備が進んだ分野でもある。

参考:米国で急増する証券取引清算機関(FICC)のスポンサード・レポ取引 岡田 功太 / 野村資本市場クオータリー2019年夏号

(追記)利上げの10日後に日興とGSのMMF利回りが逆転する理由

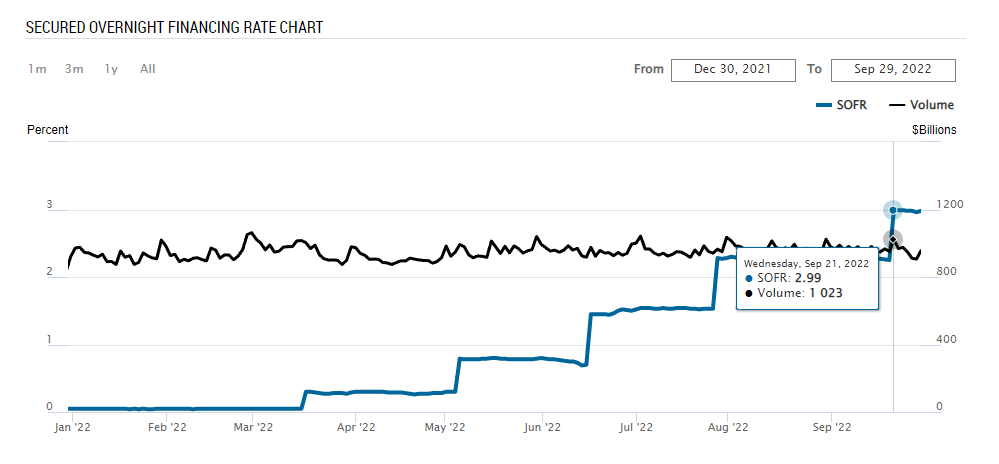

2022年9月21日にFRBは政策金利を0.75%引き上げ、FFレートの誘導目標を3.00%-3.25%とした。

これまで見た通り、この直後の9月22日基準の日興とGSのMMFの利回りは以下の通りだった。

日興米ドルMMF(ニッコウ・マネー・マーケット・ファンド)→1.950%

GSAM米ドルMMF(ゴールドマン・サックス・米ドルファンド)→1.759%

そこから10日ほど経過し、10月3日基準の両MMFの利回りは以下のようになった。

日興米ドルMMF(ニッコウ・マネー・マーケット・ファンド)→2.190%

GSAM米ドルMMF(ゴールドマン・サックス・米ドルファンド)→2.367%

10日前とは関係が逆転している。これは両ファンドのポートフォリオの残存期間の差から発生している。

CP主体の日興MMFは残存30日から90日のCPがポートフォリオの半分を占めていた。そのため、日興MMFは足元で起きている短期金利の上昇を投資対象に反映する途上にある。

一方、レポが主体のGSのMMFは、直近では残存期間0日から7日の取引がポートフォリオの8割を占めていた。そのため、利上げから10日でポートフォリオの大部分が利上げ後の取引に更新されたのである。

短期金利は政策金利の変更を即座に反映する。以下は、米ドルレポ金利の指標であるSOFRだが、利上げの直後に政策金利の上昇を反映した水準になっていることが確認できる。

出所:ニューヨーク連銀

※SOFR(Secured Overnight Financing Rate)はニューヨーク連銀が公表するオーバーナイト(翌日物)のレポ金利の指標である。不正を受けて算出が終了するLIBORの代替指標となる重要な金利。

(2021年12月末にすでに米ドル以外のLIBORは算出終了している。一部の米ドルLIBORはまだ算出継続しているが2023年6月末に完全終了する予定。)

おわり

以上です。

本稿を書こうと思ったのは、自分が預け金のまま放置していた楽天証券の米ドル待機資金をMMFに変える際に、改めて日本で個人投資家に提供されている米ドルETFについて確認したことがきかけでした。

自分は待機資金はGSのMMFにしています。

関連記事

債券ETFの見方についても記事にしているのでこちらも併せてどうぞ