日経平均株価のPBR(株価純資産倍率)として公表されている数値には「加重平均」と「指数ベース」の2種類があります。

本稿では、この2つの差異について解説し、

『日経新聞の紙面や日経電子版の「株式指標」に出ている加重平均ベースのPBRをウォッチしていても不都合は無い』

という執筆者の見解を述べます。

不毛な論争に終止符を。

目次(クリックで各項目にジャンプ)

日経平均の2種類のPBR

日経平均株価のPBRとして公表されている数値には「加重平均」と「指数ベース」の2種類があります。

普段は指数マニア以外は全く気に留めませんが、今回の株価下落でにわかに注目されています。

発端になったのは日経新聞に掲載されたQUICKの以下の記事です。

論旨は、

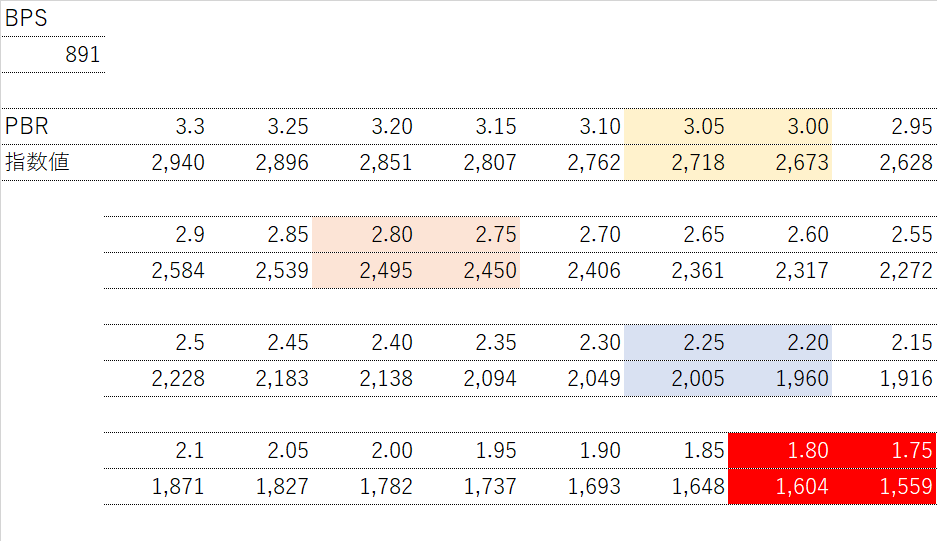

3月5日時点の加重平均ベースの日経平均のPBRは1.02倍でありPBR1倍が下値目処として意識されているが、日経平均の指数ベースのPBRは同時点で1.57倍である。指数ベースのPBRが1倍になる水準は13,600円程度であり、まだ下値余地がある。

という内容です。

日経新聞紙面等で目立つように報じられている「日経平均のPBR」は加重平均ベースのものです。QUICK自身がこういうことを言ってしまうのは自家撞着のように感じます。

以下では、具体的に2種類の日経平均のPBRはについて解説します。詳細は、「日経平均プロフィル ユーザーズ・ガイド」という日経新聞社の公式ドキュメントに明記されています。興味がある方は併せてご覧ください。

(※リーマンショックの時はこの情報はネット上にありませんでした。良い時代になりました。)

日経平均の加重平均PBR

日経平均の加重平均PBRの算出方法は以下のとおりです。

$$加重平均PBR = \frac{全採用銘柄の(株価×株式数)の合計}{全採用銘柄の(1株純資産価×株式数)の合計}$$

分子は全採用銘柄(225銘柄)の時価総額合計、分母は全採用銘柄の純資産合計です。

すなわち、日経225銘柄で時価総額加重平均の株価指数を算出し、そのウェイトでPBRを計算しています。

日経平均とは異なるウェイトなので、これを日経平均のPBRと呼ぶことに抵抗を覚える人もいるでしょう。率直に言って私も似て非なるものだと感じます。

ただ、この数値を使うことのメリットも多いことを後述します。

また、繰り返しになりますが、紙面や電子版に目立つように出ている日経平均のPBRはこの数字です。

日経平均の指数ベースPBR

指数ベースPBRは以下のように算出されます。

$$指数ベースPBR = \frac{全採用銘柄の(株価×50/みなし額面)の合計}{全採用銘柄の(1株純資産価×50/みなし額)の合計}$$

みなし額面というのは、平時見ている日経平均の算出に使われているウェイトと考えて差し支えありません。日経平均は単純平均の指数と言われることが多いですが、1株50,000円の銘柄と500円の銘柄を単純平均すると500円の銘柄のウェイトが小さくなりすぎるので、調整したウェイトで算出しています。現在では株式の額面は廃止されていますが、日経平均のウェイト調整の中では額面という言葉が生き残っています。

これは分子も分母も日経平均のウェイトなので、文字通り日経平均株価ベースのPBRです。

潔い数字ですが、これは紙面や日経電子版には出てこない数字です。冒頭にリンクを掲載した「日経平均プロファイル」という電子版とは別の公式サイトで公表されています。

実際に、私はこれを使うとそれはそれで問題があると考えます。

加重平均PBRを見ていていい理由

私は、この2種類の日経平均のPBRでは、紙面や電子版に載っている加重平均の方を見ていて大きな問題は無いと考えます。以下では、3つのポイントから日経平均の加重平均PBRを擁護します。

過去の水準との比較では系列が一致していることが一番重要

2020年3月に日経平均のPBRを見ている人の主目的は、過去の水準と比較し下値目処や割安度を計ることでしょう。この使い方であれば、比較する系列が一貫していれば、加重平均ベースで見ても指数ベースで見てもどちらも理があると考えます。

加重平均PBRは、紙面やニュースで取り上げられやすく、過去のデータが手に入りやすいです。実際に、2月下旬以降WBSやモーサテなどの経済メディアで頻繁に取り上げられていた「リーマンショック時の日経平均の最低PBRは0.81倍」という数字は加重平均ベースのものです。

関連記事

-

コロナショックでどこまで下がるか?(PBRから見る日経平均とS&P500の下値目処)

本稿では、コロナショックによる株価下落の最悪の下値の目安をざっくり試算します。 不安を煽る意図はありませんが、自分も長期目線のポートフォリオ ...

続きを見る

市場の全体像は時価総額ウェイトで見るべき

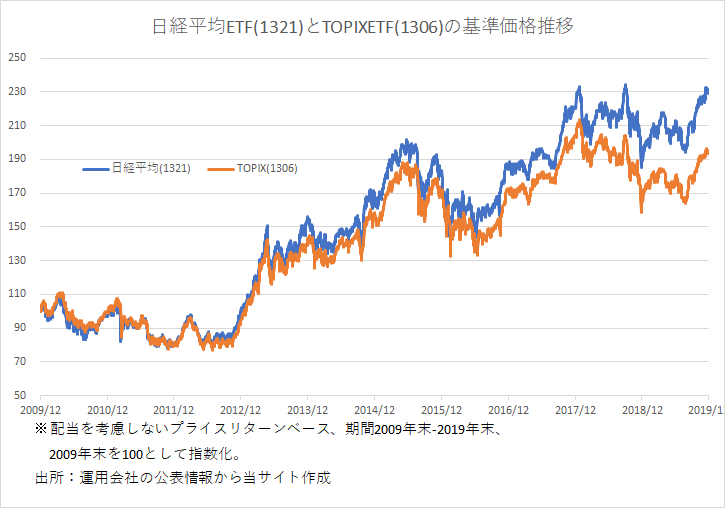

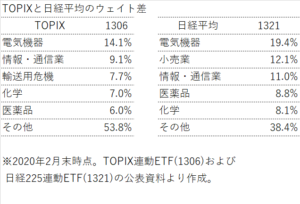

時価総額加重平均(時価総額の大きい銘柄ほど影響度が強い)が市場の全体像であると考えると、日経平均のウェイトは、個別銘柄のウェイトも業種のウェイトも時価総額加重平均からかなり乖離しています。

以下の記事では、日経平均と代表的な日本株の時価総額加重平均指数であるTOPIXのリターンの乖離について構成銘柄の差異を交えて解説しています。

-

日経平均とTOPIXが乖離する理由(算出方法ウェイトの差異・先物の流動性)

本稿では、TOPIXと日経平均が乖離する理由について解説します。 2つの指数の根本的な違いである、時価総額加重平均と単純平均の株価指数の違い ...

続きを見る

また、上の記事では取り上げませんでしたが、日経平均とTOPIXは業種ウェイトもかなり乖離します。東京エレクトロンとファナックは電気機器、ファーストリテイリングは小売、ソフトバンクGやKDDIが情報・通信業なので、該当する業種のウェイトが高くなります。

このように、日経平均のウェイトは日本の株式市場の時価総額ベースの姿とは乖離しているため、その数字を「日本の株式市場」全体とみなして良いかは判断が分かれます。これは指数ベースPBRにとどまらず、日経平均そのものの算出方法から生じる問題です。

一方で、日経平均のメソドロジーでは、採用する225銘柄の選定にあたって業種分散を考慮することになっているため、日経平均採用銘柄を時価総額加重平均で計算した株価指数は、TOPIX100やTOPIX500のような大型株指数に近いものになると考えられます。

(日経平均の業種分散は銘柄数の分散であり、出来上がりのウェイトについては言及なし)。

日経平均の加重平均PBRは中途半端な存在ですが、市場の全体像への近さという点では、私は指数ウェイトよりも適切な指標だと評価します。

指数ベースのBPSに「解散価値」としての意味は残っているか

PBR1倍割れが解散価値を下回るという理屈は正しいですが、これは実際の投資判断では驚くほど役に立たない考え方です。PBR0.8倍だった会社が、1年後にPBR0.5倍になることはままあります。

PBRの水準は、銘柄や業種によって大きく差があります。ROEが高い銘柄のPBRは同業他社と比較して高くなります。また、重厚長大メーカーや銀行のようなバランスシートを使う業態と比較して、情報産業やアパレル・食品メーカーはPBRが高めです。

-

PBR(株価純資産倍率)入門 赤字でも算出できるのが最大の利点

本稿ではPBR(株価純資産倍率)のポイントについて解説します。 PERについての記事はこちらです。 https://in-invest.ne ...

続きを見る

業態や収益性の異なる複数企業からなる指数ベースのPBRに「解散価値」としての意味が残っているのか、自分は懐疑的です。注目されれば心理的な節目になることや、過去との比較が有用であることは否定しませんが「1倍」が特別な水準であるとは考えていません。

そのため、最初に挙げた日経QUICKの「指数ベースのPBRが1倍になるのは13,600円」という指摘は、指数ベースの「解散価値」に過大な信用を置いているような印象を受けます。

もっともあの時点で「まだ下値余地があり」と感じていた人(大正解!)は多いと推測できるため、何か下値を見る材料が必要だっただけという見方も出来ますが。

おわり:これってどうでもいい話かも

以上です。

この記事は全部で3,300文字あるのですが、書き終えてからこれ実はどうでもいい話じゃないかと思いました。

2種類の日経平均のPBRについてモヤモヤしていた方にとって整理の助けになれば嬉しく思います。