GICS(Global Industry Classification Standard)は、外国株でよく使われる業種分類です。読み方はギックスと読む人が多いです。

この記事では、GICSの業種分類の用途と調べ方、基本的な考え方について解説します。2016年と2018年にあった大きな変更も解説します。

2021年5月追記

動画にもしています。よろしければ併せてご覧ください。

目次(クリックで各項目にジャンプ)

GICSの基本

株式運用の実務とGICS

GICSは、グローバルな指数を算出するMSCIとS&P500を算出するS&Pが定める業種分類です。両社の指数はあらゆる運用会社でベンチマークやパフォーマンス分析に利用されているため、GICSも株式運用の実務で普及しています。

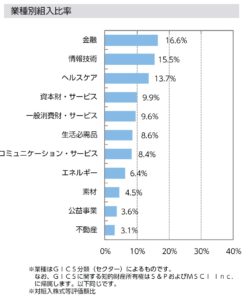

例えば、以下の表は個人投資家に人気の「ニッセイ外国株式インデックスファンド」の月報に掲載されているファンドの業種配分比率ですが、これはGICSのレベル1の分類です。

引用元:ニッセイ外国株式インデックスファンド2018年12月月報

「業種分類」と言うと便宜的な印象があるかもしれませんが、実務では重要です。

例えば、株式運用の評価では業種配分効果と銘柄選択効果を分けて要因分析することが多いため、業種分類について正確に理解できていないと分析結果の解釈を誤る可能性があります。

また、特定の業種にフォーカスしたファンドでは、業種分類はベンチマークや投資ユニバース(投資対象になる証券全体)と直結しています。

個別銘柄のGICSの調べ方

個別の銘柄がGICSでどの業種に該当するかを調べるのは、実は容易ではありません。

MSCIもS&Pもビジネス(指数の付加価値を上げる目的)で分類しているからだと思いますが、会社名を入れるとGICS分類が出てくるようなサイトはわざわざ作ってくれていません。

BloombergプロフェッショナルやFactsetのような高額な課金サービスだと簡単に調べられるのですが・・・。

例えば、無料で見られるBloombergのサイトとYahoo Financeだと、Appleの業種分類は以下のとおりです。

Bloombergのサイト

https://www.bloomberg.com/profile/company/AAPL

SECTOR:Technology

INDUSTRY:Hardware

SUB-INDUSTRY:Technology, Hardware, Storage &(切れてる)

YahooFinance

https://finance.yahoo.com/quote/AAPL/profile?p=AAPL&.tsrc=fin-srch

SECTOR:Technology

INDUSTRY:Consumer Electronics

両社ともSECTORが「Technology」になっていますが、GICSでは「Information Technology」という名称を使うため、どちらもGICSとは異なる分類です。

また、この2つのソースではINDUSTRYの名称が一致しないので、両社は異なる業種分類を使っていると考えられます。

日本語と英語の両方で探してしてみたのですが、以下のFidelityのウェブサイト以外は有用なソースが見つかりませんでした。

ここではSECTOR(Leve1)とINDUSTRY(Level3)が表示されます。

米国株が対象ですが、ADRも表示されるようで、「mitsui」で検索するとMITSY(三井物産のADR)がヒットし、業種もちゃんと表示されます。

Fidelityのサイトについてはこちらのサイトがご紹介されていました。有用な情報発信感謝いたします。

追記 ETFの開示を見る方法

Fidelityのサイト以外にも、ETFの開示情報から確認することも可能です。大手の運用会社ではETFの日次のポートフォリオの状況を公開しています。ETFは証券現物との交換による設定解約のためのバスケットの情報(PCF)を日次で出すので、その延長なのだと思います。

運用会社によってはその中にGICSの業種も付されています。BlackRockのものが最も情報が充実しています。

GICS業種分類の特徴

レベル1~レベル4までの階層構造

GICSの最大の特徴は階層構造です。

具体的には分類の深さが4段階あり、1番少ない(荒い)分類は11業種、一番多い(細かい)分類はなんと158業種になります。

この中で、一番使われるのがレベル1のセクターですが、法人向けの報告資料やスクリーニングではレベル2の産業グループが使われることも多いです。

セクターは、以下の11業種です

GICS Level1 SECTOR:

| 英語名称 | 日本語名称 |

| ENERGY | エネルギー |

| MATERIALS | 素材 |

| INDUSTRIALS | 資本財・サービス |

| CONSUMER DISCRETIONARY | 一般消費財・サービス |

| CONSUMER STAPLES | 生活必需品 |

| HEALTHCARE | ヘルスケア |

| FINANCIALS | 金融 |

| INFORMATION TECHNOLOGY | 情報技術 |

| COMMUNICATION SERVICE | コミュニケーション・サービス |

| UTILITIES | 公益事業 |

| REALESTATE | 不動産 |

2016年と2018年の大きな変更

冒頭にも書きましたが、2016年と2018年にGICS分類に大きな変更がありました。

セクターのレベルで影響が出る変更は稀ですが、この2年は続きました。

2016年8月末

不動産セクターが新設されたました。

それ以前は、セクターは全10分類で「不動産」は金融セクターに完全に含まれており、レベル2の産業グループにならないと不動産という業種は出てきませんでした。

セクターが増えるという稀な機会でしたが、もともと24業種の分類にあったものを独立したセクターに変更しただけなので、変更内容自体はシンプルでした。

2018年9月末

通信セクターがコミュニケーション・サービスセクターに変更されました。

変更以前の通信セクターは、AT&T(T)などの通信会社が中心でしたが、他業種の一部だったメディア、検索エンジン・SNSなどが含まれるようになりました。

時価総額が非常に大きいアルファベット(グーグル)(GOOG)やフェイスブック(FB)が情報技術セクターからこちらに移ることになったため、投資家の間でも話題になりました。

癖の強い業種

以下では、特に癖が強いと感じる資本財と消費関連2業種について解説します。

資本財・サービス

資本財には、産業向けの製品やサービスが分類されます。

例えば、航空機製造のボーイング(BA)や建設機械製造のキャタピラー(CAT)は資本財らしい資本財だと思います。

それだけでなく、産業向けのサービスや運輸サービスも資本財に分類されます。例えば、JR東日本のような鉄道会社やアメリカン航空(AAL)のような航空会社も資本財です。

また、複数の事業を展開する複合企業体(コングロマリット)も資本財に分類されます。例えば、付箋のポストイットで有名なスリーエム(MMM)は、化学、ヘルスケア、産業製品、文房具など複数の事業を有するコングロマリットとして、資本財に分類されます。

※複数の事業を行っていても特定の事業からもたらされる利益が大きい場合はその業種になります。

一般消費財・サービスと生活必需品

個人消費に関連するセクターには「一般消費財・サービス」と「生活必需品」の2つがあります。

考え方としては、景気に左右される裁量消費的な側面が大きい分野が一般消費財・サービス、景気の影響を受けにくい分野が生活必需品に分類されています。

代表的な一般消費財は、自動車メーカーやアパレルメーカーです。裁量性が高く、景気悪化の影響を受けやすいです。また、小売店でも、メーシーズ(M)のようなデパートや、スターバックス(SBUX)のようなレストランチェーンは一般消費財・サービスに分類されます。

一方で、生活必需品ですが、小売店でも食品スーパーやドラッグストアはこちらに分類されます。また、ウォーレン・バフェットが保有するコカ・コーラ(KO)のような食品メーカーもこちらです。

意外感があるところでは、酒やたばこ、そして化粧品メーカーも生活必需品です。ESG的に難しい時代ではありますが、酒や煙草のような中毒性のある嗜好品は景気の影響は受けにくいです(人がゴミのようだ)。また、女性の社会進出が進んだ現代では揺らいぎつつあるかもしれませんが「不況になると夫の稼ぎが減るので働きに出る女性が増え、化粧品の需要も増える」と昔から言われています。

おわり

以上、GICS分類のちょっとディープな解説でした。ファンドの月報や運用報告書を見るときの参考になれば嬉しいです。