本稿ではMSCIコクサイ指数(MSCI KOKUSAI Index)についてディープに解説します。

構成国などの指数の算出方法、長期推移や利回り等の特性について、可能な限り明快に解説します。若手社会人で会社の確定拠出年金やiDeCoで「MSCIコクサイ」を知った人を念頭において書きましたが、外国株投信への投資経験が相応にある方にも新たな発見があるような内容にしています。

動画にもしているので、ぜひ併せてご覧ください。

目次(クリックで各項目にジャンプ)

MSCIという会社のビジネスや、指数のメソドロジー(算出要領)の全般的な特徴についても記事にしています。ぜひ合わせてご覧ください。

-

MSCIの株価指数の特徴(モルスタとの関係、ACWI、IMI、正しく言える?)

公募投信や確定拠出年金(401k)で外国株ファンドを見るようになり、初めてMSCIという会社を知った方は結構多いと思います。グローバルな指数 ...

続きを見る

はじめに:MSCIコクサイは高校で教えないといけない知識になった

好むと好まざるに関わらず「MSCIコクサイ指数とは何か?」という知識は、現代日本では高校で教えなければいけないくらい重要な知識です。

主要な金融機関が提供する企業型確定拠出年金(企業型401k)や個人型確定拠出年金(iDeCo)では、外国株インデックス投信としてMSCIコクサイに連動するファンドが採用されているからです。

イデコでは外国株パッシブに複数の商品を用意する金融機関が増えていますが、企業型確定拠出年金では「外国株パッシブはMSCIコクサイ連動だけ」というところもまだあります。

401kやイデコの税制優遇を利用して外国株に投資するためには、MSCIコクサイ指数の理解を避けて通れません。また、バランスファンドの外国株部分にもMSCIコクサイ連動型のファンドがよく使われています。

MSCIコクサイインデックスの指数算出方法

MSCIコクサイ指数の算出方法の特徴は以下のとおりです。この順番で重要です。

組入対象国:日本を除く全ての先進国(2020年5月時点で22カ国)

組入銘柄:組入対象の22カ国の上場株式から各国の時価総額の85%のをカバーするように選定(2020年5月時点で1,319銘柄)

算出方法:浮動株調整ありの時価総額加重平均

算出者:MSCI Inc.

組入対象国:World-日本=KOKUSAI

最重要ポイントなのでしっかりと書きます。

MSCIコクサイで採用されている国は、日本を除く先進国22カ国です。

北米:アメリカ、カナダ

欧州・中東:オーストリア、ベルギー、デンマーク、フィンランド、フランス、ドイツ、アイルランド、イスラエル、イタリア、オランダ、ノルウェー、ポルトガル、スペイン、スウェーデン、スイス、イギリス

アジア太平洋:オーストラリア、香港、ニュージーランド、シンガポール

日本を含む全先進国(23カ国)ベースで算出されるMSCI World Indexという指数があり、そこから日本株を除いたものがMSCIコクサイです。

つまりMSCI KOKUSAIは「日本人から見た外国株」の指数になっています。

この考え方は各国にあります。MSCI Worldから米国とカナダを除いたMSCI EAFEという指数は「アメリカ人から見た外国株」であり、米国ではこれをベンチマークにしたファンドが多くあります。

MSCI World(全世界)-日本=MSCI KOKUSAI(日本人から見た外国株)

MSCI World(全世界)-米国・カナダ=MSCI EAFE(アメリカ人から見た外国株)

こういった国ごとのカスタマイズが明快なのがMSCIがグローバルな資産運用実務で採用されている一因です。

統計を取ることは困難ですが、この世界にはMSCI Worldをベンチマークにした商品よりも、MSCI EAFEやMSCI KOKUSAIをベンチマークにした商品の方が多いはずです。

続いて、構成国についてより深く理解するためのトピックを2つ取り上げます。

先進国・新興国の区分は算出者(MSCI)が行う

MSCIの指数でどの国を「先進国」に分類するかは算出者のMSCIが決めています。

そのため、S&PやFTSE/ラッセルのような他の指数算出者や国連のような国際機関とは「先進国」「新興国」の区分が異なる国があります。

例えばFTSE/ラッセルは韓国は「先進国」に分類していますが、MSCIは「新興国」に分類しているため、MSCIコクサイには韓国株は含まれません。

また、算出者が分類を変更することもあります。例えば、MSCIは、2010年にイスラエルを新興国から先進国に変更、2013年にギリシャを先進国から新興国に変更しています。

各国市場の時価総額で加重平均

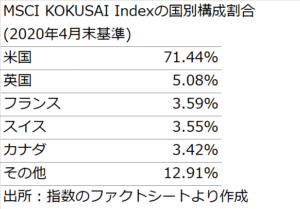

MSCIコクサイの国別の構成割合は、採用されている22カ国の時価総額ウェイトに一致します。

2020年4月末時点の構成割合は以下のとおりです。

ざっくり覚えるなら、米国70%、その他30%という認識で差し支えありません。

また、新興国と日本を含んだ全世界ベース(MSCI ACWI)の時価総額ウェイトも合わせて覚えておくと有用です。

米国60%弱、日本8%程度、新興国10%強、欧州アジア先進国等が残り20%程度

これが時価総額ウェイトで見た現在の世界の面積です。

初見だと、米国のウェイトの高さ、エマージング(新興国)のウェイトの低さ、日本のウェイトの高さ(欧州主要国2カ国分)に驚くはずです。

組入銘柄:スタンダードインデックスは各国の時価総額上位85%

MSCIが算出する指数には、各国の時価総額の85%をカバーするスタンダードインデックスと、各国の時価総額の99%をカバーするIMI(Investable Market Index)があります。

IMIの方が小型株を含み銘柄数が多いです。

MSCIコクサイはスタンダードインデックスなので、各国の時価総額の85%をカバーするように構成銘柄を選定しています。

算出方法:浮動株調整ベースの時価総額加重平均

MSCIコクサイは、浮動株調整ベースの時価総額加重平均で算出されます。

資産運用の実務で使われる株価指数のほとんどがこの方法で算出されます。

知名度の高さからリテールのパッシブファンドでは日経平均やダウ30種平均のような単純平均ベースの指数を連動対象にすることがありますが、機関投資家はこれらの指数をベンチマークにしないため、残高ベースでは少数派です。

時価総額加重平均

時価総額加重平均とは、時価総額が大きな銘柄ほど構成割合(ウェイト)が高くなる計算方法です。

すでに時価総額が高い銘柄を多く組み入れることになるので、考え方としては「順張り」です。

具体的には、現在の世界ではGAFAM(Google, Apple, Facebook, Amazon, Microsoft)のような米国の大型テクノロジー銘柄のウェイトが高くなります。

2020年4月末基準ではGAFAMの5社でMSCIコクサイ指数全体の14%を占めます。

浮動株調整時価総額

浮動株調整というのは、指数の計算に使う時価総額の調整方法です。

例えば、NTTドコモは上場企業ですが、親会社のNTT(日本電信電話)が発行済み株式の65%を保有しているため、市場で流通しているのはそれ以外の35%です。

このような場合、親会社が保有している65%は市場で取引されないため、株価×全発行済株式数で算出した時価総額は市場での取引実態に比して過大になります。

そのため「市場での売買が見込まれない部分を除いた時価総額を算出すべき」という考えが出てきます。これが浮動株調整時価総額です。

MSCIは、親会社や経営陣が保有する株式のほか金融機関による政策保有株を時価総額の計算から除くよう調整しています。

以前に浮動株調整の解説記事を書いているので合わせてご覧ください。

-

「流通時価総額」「流通株式時価総額」「浮動株」の違い

2021年追記 このページの記事は、2019年12月に、東証の市場制度改革において流通株式の定義の見直しが見込まれることが最初に報じられたと ...

続きを見る

算出者:MSCI Inc.という会社

MSCIコクサイを算出しているのはMSCI Inc.という指数算出会社です。

指数の算出が商売になるというのは意外かもしれませんが、金融機関向けの情報サービス業として、データの販売や指数に連動するインデックスファンドからのライセンス収入により成長が続いています。

もともと投資銀行のモルガンスタンレーと運用会社のキャピタルの下で設立された会社ですが、NY証券取引所への上場とモルガンスタンレーの持分放出を経て、現在では独立系の会社です。

日本語の情報では大手金融機関のサイトでも「MSCIはモルガン・スタンレー・キャピタル・インターナショナル」「モルガン・スタンレー傘下」と記載されていることが多いですが、いずれも10年以上前で止まっている情報です。

以下の記事に詳しく書いているので興味がある方は合わせてご覧ください。

-

MSCIの株価指数の特徴(モルスタとの関係、ACWI、IMI、正しく言える?)

公募投信や確定拠出年金(401k)で外国株ファンドを見るようになり、初めてMSCIという会社を知った方は結構多いと思います。グローバルな指数 ...

続きを見る

MSCIコクサイインデックスの値動き/利回り/PER/PBRの解説

続いて、指数の値動きとPER/PBR/配当利回りといった指標を解説します。

長期(20年)推移

以下のチャートはMSCIコクサイとS&P500の長期推移です。

2000年末を100として指数化したもので、S&P500と比較するため米ドル建の数値を使っています。また、配当を含まないプライスリターンベースです。

MSCIコクサイの7割が米国株なので、S&P500と同じ方向に動いていることが確認できます。

一方で、2015年以降の上昇局面では、MSCIコクサイが明確に米国株に劣後しています。

この期間は、大型テクノロジー銘柄中心に世界の株式市場を牽引した米国株と比べて、欧州・アジア先進国の株価上昇は劣後していました。

MSCIコクサイの利回り/PER/PBR

MSCIコクサイの配当利回り/PER/PBRは以下の通りです。

MSCIコクサイの各種指標

(2020年4月末基準、MSCI社のファクトシートより)

配当利回り 2.34%

PER 18.05倍

PBR 2.47倍

7割が米国株なので、これらの指標も米国株と似た水準になります。

実はMSCIコクサイベースのこれらの指標は、MSCIが公式に出しているファクトシートを以外にあまり世に出回っていません。

おそらく、利回りやバリュエーション指標(PER・PBR)に注目しダイナミックに資産配分を変更する戦略では、日本とそれ以外という分け方ではなくもっと国別や地域別に細分化したベースでを見ることが多いためだと推測します。

おわり

以上です。

会社の確定拠出年金やiDeCoでMSCIコクサイを初めて知った方の理解の助けになれば嬉しく思います。

参考

外国株インデックスファンドのリターンを株式(指数)部分と為替部分に分けて考える時に有用な知識