本稿では、TOPIXと日経平均が乖離する理由について解説します。

目次(クリックで各項目にジャンプ)

2つの指数の根本的な違いである、時価総額加重平均と単純平均の株価指数の違いについては以下の記事で詳しく書いていますのでぜひ併せてご覧ください。

-

株価指数の算出方法による分類(算出方法、算出者、対象銘柄)

株価指数の用途について前回の記事で説明しました。 本稿では、株価指数の算出方法による分類を解説します。 ポイントは3点です。順を追って解 ...

続きを見る

日経平均とTOPIXの乖離

日経平均とTOPIXはその構成銘柄とウェイトの違いから、値動きが乖離します。

以下は2010年から2019年までの日経平均とTOPIXの推移を並べたものです。過去10年間は基本的に日経平均優位でした。

日経平均とTOPIXの乖離は1ヶ月や1年単位だけではなく、時には一日にかなり乖離します。

例えば2020年2月12日には、日経平均は+0.70%上昇した一方で、TOPIXの騰落率は-0.04%でした。これは日経平均のウェイトが高いソフトバンクグループ(9984)の株価が前日比+11.89%と急騰しためです。

ウェイト上位銘柄の比較

騰落率(収益率)に差が出る根本的な理由は構成銘柄と構成ウェイトが異なるためです。

両指数の算出方法の差異は以下の通りです。

| TOPIXと日経平均の算出方法の差異 | ||

| TOPIX | 日経平均 | |

| 構成銘柄 | 東証一部上場全銘柄 (2,100社程度) | 日経新聞社が選ぶ225銘柄 |

| 各銘柄のウェイト | 時価総額加重平均 | 単純平均がベース |

具体的にウェイト上位の銘柄を見ていきましょう。

ちなみに、MSCIの指数の時も言及したように、指数の構成銘柄の日時データは指数算出ビジネスでは重要な商品なので、算出元が構成銘柄のウェイトを公表する頻度は低めです。

そのため、個人投資家の環境では連動するパッシブファンド(インデックスファンド)のデータから見るのが現実的だと思います。

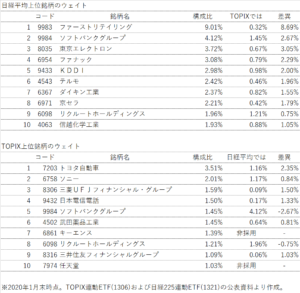

以下は野村AMのTOPIX連動上場投信(1306)と日経225連動上場投信(1321)の公表データを参考にまとめました。時点は2020年1月末です。

このように、顔ぶれもウェイトもかなり異なることが分かります。

また、TOPIXが銘柄数が多く(2,100社程度)、構成比が2%を超える銘柄が2社なのに対し、日経平均は銘柄数が225社と少なく、ウェイト最上位のファーストリテイリングを筆頭に構成比が2%を超える銘柄が多くあることも分かります。

前節で挙げた2月20日のソフトバンクグループの例でざっくり試算すると、日経平均が23,500円のときに構成比が4.12%のソフトバンクグループ株が11.89%上昇すると

23,500×4.12%×11.89%=115.12円

となり、ソフトバンクGだけで115円ほど日経平均を押し上げる影響があります。

また、同社の日経平均における構成比はTOPIXにおける構成比より2.6%高いので、この分は日経平均とTOPIXが乖離する方向に影響します。

一応、日経平均でもみなし額面(50円額面換算)という方法で銘柄間の株価水準の差(3,000円と30,000円など)をならすようにしていますが、それでも銘柄間のウェイトの差がかなり極端に出ます。

※余談ですが、現在では、株券の額面もなければ(2001年商法改正で廃止)、取引単位(単元株)も統一されている(2018年から)ため、「みなし額面」という名前は分かりにくさにしか産まないと考えています。

日経平均先物やレバレッジETFとからめた取引

もう一つ、日経平均とTOPIXが乖離しやすいのは、日経平均のほうが先物の流動性が高いためです。

例えば2020年1月は日経平均先物の取引金額が40兆円程度だった一方で、TOPIX先物は25兆円程度でした。

そして、流動性に加えて、日経平均だと現物で複製するときに225銘柄で済むため、TOPIXと比べて先物と現物を絡めた取引が容易です。さらに、日経平均レバレッジETFやダブルインバースETFのような先物を利用した流動性の高いETFもあるため、

現物⇔先物⇔レバレッジ(インバース)ETF)

を絡めた取引が行われ、これがTOPIXとは異なる価格形成につながることもあります。

おわり

以上です。日経平均とTOPIX先物の差異について気になっていた方の参考になれば嬉しいです。