本稿では、紙面や電子版に掲載されている日経平均の株価純資産倍率(PBR)と日経平均の指数値から逆算した日経平均のBPS(1株あたり純資産)は決算発表が無くても下がることを解説します。

先日、日経平均のPBRには時価総額加重と指数ベースの数字があるという話題を掘り下げたのは、当記事を書くための前提の整理のためでもあります。

-

日経平均のPBR論争(加重平均or指数ベース)に終止符を

日経平均株価のPBR(株価純資産倍率)として公表されている数値には「加重平均」と「指数ベース」の2種類があります。 本稿では、この2つの差異 ...

続きを見る

先に結論を書くと、日経平均のウェイトが時価総額ウェイトよりも高い銘柄が下落すると、日経平均の逆算BPSは低下します。

日経平均の逆算BPSの低下

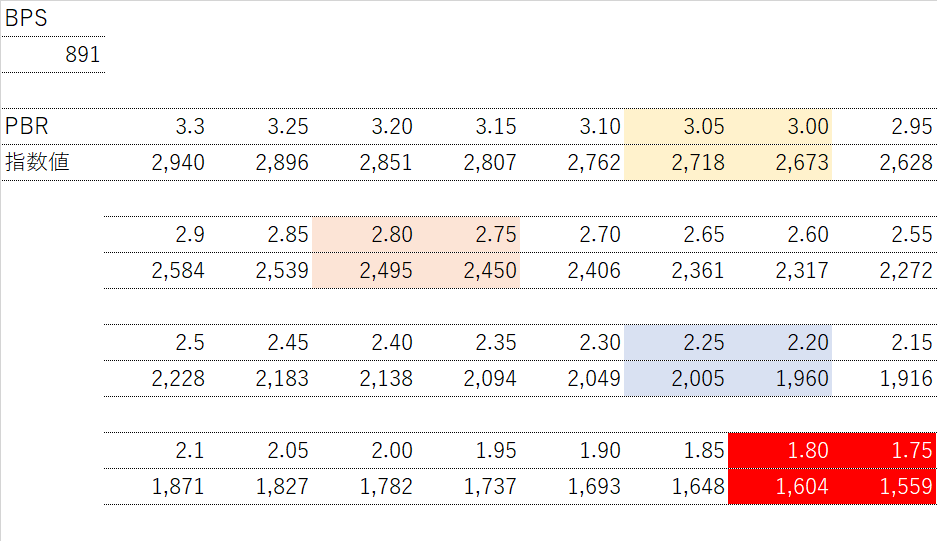

日経新聞の紙面や電子版では、日経平均の株価純資産倍率(PBR)が日次で掲載されています。

この、日経平均のPBRで指数値を割ることで、日経平均ベースのBPSを逆算することが出来ます。

PBR=株価÷BPSなので、BPS=株価÷PBRです。

3月13日時点では、日経平均のPBR、指数値、逆算BPSは以下の数値でした。

PBR=0.84倍 日経平均=17,431.05円 逆算BPS=20,751円

この数字をもとに日経平均の下値目処を探る記事を記載しているので、興味がある方はぜひご一読ください。

-

コロナショックでどこまで下がるか?(PBRから見る日経平均とS&P500の下値目処)

本稿では、コロナショックによる株価下落の最悪の下値の目安をざっくり試算します。 不安を煽る意図はありませんが、自分も長期目線のポートフォリオ ...

続きを見る

それに対して、3月19日時点の日経平均のPBR、指数値、逆算BPSは以下のようになります。

PBR=0.84倍 日経平均=16,552.83円 逆算BPS=19,705円

1週間で5%もBPSが下がっており、日経平均は下落したのにPBRの水準は不変になっています。

一見、新型コロナウイルスの影響による企業業績の悪化で赤字企業のBPSが毀損することを織り込んだようにも見えますが、おそらくそれは誤りです。

日経新聞社公式の「日経新聞プロフィル ユーザーズガイド」では、日経平均のPBRの算出に使う構成銘柄の純資産は直近に発表された決算(四半期決算含む)の数値であると説明があります(ただ、短信が出た時点で更新されるのか、有報の提出を待って更新されるかはここからは分かりません。)

すなわち、現在進行中の企業業績の悪化による純資産の毀損は、3月19日時点の数値にはまだ反映されていません。

時価総額加重のPBRゆえに起こる現象

この現象を理解するためには、紙面や電子版に載っている日経平均のPBRをは時価総額加重ベースの数値であることを理解する必要があります。

簡単に言うと、この数字は、日経平均を構成する225銘柄で時価総額加重平均の株価指数を計算し、そのウェイトでPBRを計算していることになります。

詳細は以下の記事に記載しています。

-

日経平均のPBR論争(加重平均or指数ベース)に終止符を

日経平均株価のPBR(株価純資産倍率)として公表されている数値には「加重平均」と「指数ベース」の2種類があります。 本稿では、この2つの差異 ...

続きを見る

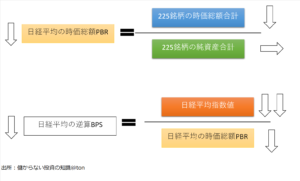

そのため、時価総額加重PBRを指数値で割って逆算PBRを算出すると、以下の現象が起こります。

図を書いたのでこれを見ながら読んでください。

①日経平均構成銘柄の株価が下落すると、日経平均の時価総額PBRの分母である「225銘柄の時価総額合計」が減少します。(右上分子)

②この時、分母の225銘柄の純資産合計は、直近決算の値であるため構成銘柄の決算発表が無い限り変わりません。(右上分母)

分母不変で分子低下になるため、日経平均の時価総額PBRは低下します。(左上)

③ここで、株価が下落した銘柄が、日経平均のウェイトが時価総額加重のウェイトよりも高い銘柄(ファーストリテイリング等の日経平均への寄与が大きい銘柄)だった場合、日経平均の指数値の下落が、225銘柄の時価総額合計の下落(加重平均PBRの低下)よりも強烈になります。(右下)

④分母の低下より分子の低下が大きいため、両者の割り算で求めている日経平均の逆算BPSは低下します。(左下)

3月13日から16日までのファーストリテイリング(▲13.07%)とソフトバンクグループ(▲28.61%(!))の下落率をもとに試算すると、逆算BPSの低下の400円分くらいはこの2銘柄で説明できそうです。

あと600円がどこから来るのか気になりますが、全銘柄試算するのは現在の自分の環境では難しいため、本稿ではここまでにいたします。

おわり:純資産の毀損もあり得るシナリオになっているか?

以上です。

現在の逆算BPSの低下はおそらく高ウェイト銘柄の下落のためです。ただ、ここまで影響が拡大すると、決算ベースのBPS毀損も考慮すべきフェイズになっているとも感じます。

疑問の解消になれば幸いです。