本稿では「指数に採用されている以上GPIFが恒大集団の株や債券を保有するのは仕方がないこと」という観点から、巨大機関投資家が世界中に分散投資する際に不可欠な「パッシブ運用で面積を取る」という行動について解説します。

その後にGPIFがベンチマークにしている指数について本件と絡めて見ます。

目次(クリックで各項目にジャンプ)

中華デベロッパーの過剰債務が世界経済を揺るがす

2021年9月、中国最大級の不動産デベロッパーの中国恒大集団(China Evergrande Group、以下「Evergrande」)の債務危機に世界の金融市場が揺れました。

中国当局は以前から同社の過剰債務を問題視しており、世界の投資家も注目していましたが、影響範囲の大きさから破綻時には救済されるという見方が強かったです。

9月の市場の動乱は「Evergrandeは救済されず、債務者や理財商品の投資家である中国人民に損害を与え、中国の不動産市場にも大きな混乱をもたらす」と考えられるようになったからでした。

(余談ですが「恒大集団」は日本語のIMEだとどうやっても変換できません。「つねだいしゅうだん」で何回か変換すれば覚えてくれるのですが、なんだかなぁという気分。

辞書登録するほど賞味期限が長い話題でもないと思うので本稿ではEvergrandeと書きます。)

GPIFの潔い開示はメディアの飯のタネに

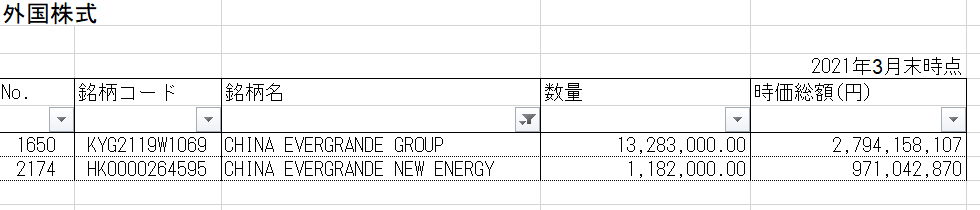

こうした中で、日本の厚生年金の積立金を運用するGPIF(年金積立金管理運用独立行政法人)が、Evergrandeと同社のグループ会社の株や債券を保有していることが報じられました。

記事中では「21年3月末時点で恒大集団とグループ企業の株式を37億円、社債は59億円保有」とありますが、これはGPIFが開示している業務概況書の付属資料から拾っただけです。

GPIFは年度末ベースで保有する全銘柄の時価明細を開示しているため、誰でも容易に確認することができます。

(厳密にはオルタナティブ投資(PE、インフラ、不動産)については投資先のファンドまでの開示でファンドが投資する個別の案件までは出ていません。低流動性資産なのでこれは仕方がないと思います。)

ここからダウンロードしてフィルターするだけです。

出所:年金積立金管理運用独立行政法人 2020年度業務概況書付属資料

この同法人の潔い開示姿勢は評価されるべきだと考えます。

少なくとも、こうしてマスコミに面白おかしく飯のタネにされる覚悟があるということなのですから。

GPIFの国民向けの情報開示は5,6年前からかなり良くなりました。

さて、この時点のGPIFはの運用資産は186兆円なので株と債券合わせて96億円という保有額は誤差に過ぎません。

本件に関するSNS・ネット上の意見も多くは「中国最大級の不動産会社なのだから世界中の資産に分散投資するうえで一定程度保有するのは避けられない」ということを理解したものでしたが、年金関連のニュースは資産運用の知識が無い人も見るうえに公的年金を政権・行政批判のネタにしたい人々は多いので、批判的なものもそれなりにありました。

公的年金の資産運用のプロセス :パッシブ運用で面積を取る

このGPIFがEvergrandeに投資していても仕方がないということが腹に落ちるかどうかは、公的年金のような巨大な機関投資家はベンチマークに連動するパッシブ運用で面積を取るということを理解できるかにかかっています。

公的年金や基金のような機関投資家の長期の資産運用は多くの場合以下のプロセスで決定されます。

①内外株式債券といった主要資産に対する政策アロケーション(配分比率)の決定

②アロケーションに従って資産運用をするための運用戦略・運用機関の選定

政策アロケーション(配分比率)の決定

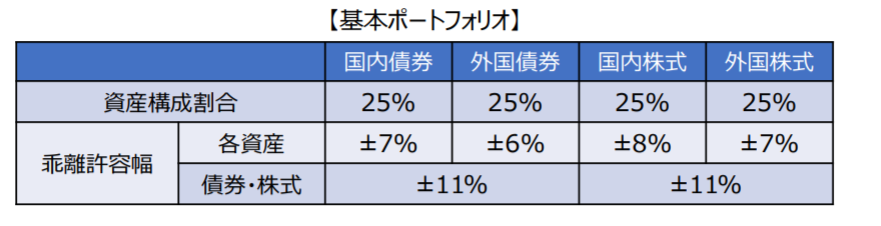

政策アロケーションというのは年金や基金が土台とする資産配分意比率です。GPIFでは「基本ポートフォリオ」と呼び、現状では以下の配分比率になっています。

基本的に各資産を代表するベンチマーク指数の収益率やボラティリティ等の特性をもとに、最適化やストレステストを行い決定します。

教科書的な最適化を具体的に解説した当サイトの記事はこちら。

-

Excelによるアセットアロケーションの最適化計算

本稿では、教科書的なアセットアロケーションの最適化計算をEXCELで行う際のアプローチについて解説します。 全世界株、米ドル建債券、ゴールド ...

続きを見る

運用戦略・運用機関の選定

続いて、政策アロケーションに従って投資を実行するために、どの運用機関(運用会社)のどの戦略にどれくらい投資するかを判断します。

具体的にはアクティブとパッシブの比率、採用する戦略の分散(バリュー/グロースいずれかに偏っていないか、中小型株の戦略をどれくらい採用するか等々)といったことを考慮します。

当サイトでも以前に取り上げた運用会社のデューデリジェンス(評価)はここに関係します。

-

アセットマネジメントにおけるデューデリジェンスとは

金融業界では「デューデリジェンス」という言葉が2つの意味で使われます。 もともとDue Dilligenceという言葉は「適切な注意義務を果 ...

続きを見る

今回のトピックで特に重要なのが、この中のアクティブ/パッシブ比率です。

年金や基金の規模が大きくなればなるほど、アロケーション(資産配分)のベースはパッシブ運用で残高を確保し、アロケーションの一部を超過収益(アルファ)が期待できるアクティブ戦略・アクティブマネージャー(運用会社)に委託し収益の上積みを図るという方針になりがちです。

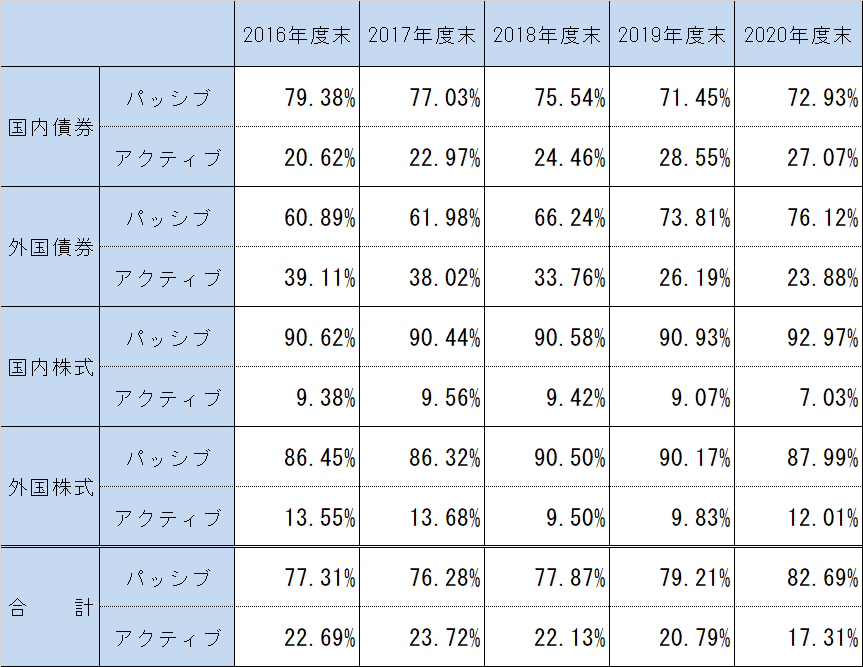

例えば、GPIFの主要資産のアクティブパッシブ比率の推移は以下のようになっています。

GPIFのアクティブ/パッシブ比率の推移

出所:年金積立金管理運用独立行政法人 2020年度業務概況書

債券が株よりもアクティブ多めなのは理にかなっていると思うのですが、株もあと5%くらいはアクティブを増やしてもいいのではないかと思います。

ここで誤解を恐れずに言えば、このような機関投資家(アセットオーナー)の資産運用では、投資対象は個々の株式や債券ではありません。

市場(資産)全体を代替する指数の特性をもとに配分比率を決定し、残高の過半を指数に連動するパッシブ運用で積み上げているのです。

そこではJTの普通株式、英国の5年債といった個々の銘柄の属性は捨象され、TOPIXやWGBI(FTSE世界国債インデックス)の構成要素として存在することになります。

※アセットオーナーというのは「機関投資家」を他人の資産を運用する運用会社と公的年金のように自己資産を運用する主体に分ける時に使われる言葉です。年金、大学基金、保険会社などがアセットオーナーです。

Evergrandeの株式もMSCI China Index(MSCI ACWIの一部)の構成要素としてアロケーションに含まれて当然なのです。

今回のようなことがあると「指数に含まれていても明らかにヤバい銘柄は除外できないのか」という人がいますが、そうすると「明らかにやばい銘柄」の定義・判断やモニタリングのコストがかかるため、何のためのパッシブ運用か分からなくなります。

また、状況が変わりEvergrandeが救済され株や債券の価格が急回復した場合はその分の収益は取り逃すことになります。

この議論は市井の人々の素朴な感覚から出てくるだけではありません。金融法人の資産運用でも、運用実務に疎い偉い人がたまに言います。金融危機の前後に特にありました

GPIFのベンチマークと恒大集団

ここからは、GPIFがベンチマークにしている指数にEvergrandeが含まれているか簡単に見ていきます。

株:MSCI CHINA採用(ACWIとEMにも含まれる)

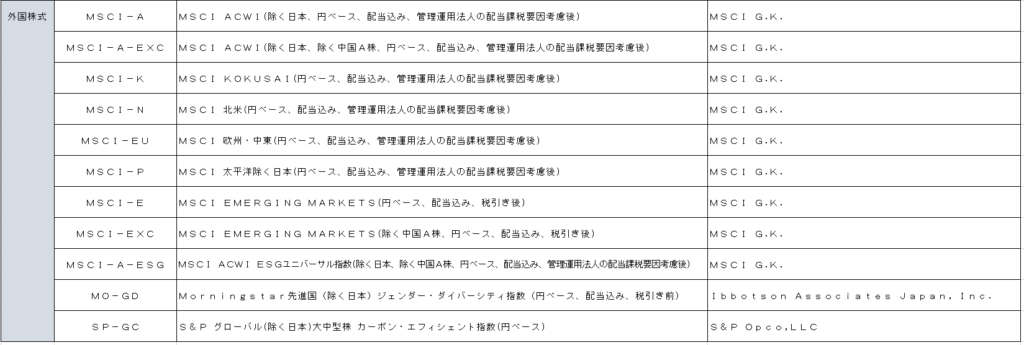

GPIFが外国株式のベンチマークに採用しているのは以下の指数です。

一部のESG指数を除いて、MSCIの指数が使われています。

もともとGPIFは外国株式のベンチマークにMSCI KOKUSAIを使っていましたが現在ではMSCI ACWIがベースです。

Evergrandeの株式はMSCI CHINAに採用されています(MSCI CHINA連動ETFのMCHIの保有銘柄開示等で確認できます)。

MSCIの指数の体系では、MSCI CHINA採用銘柄はMSCI ACWI(全先進国+全新興国)とMSCI EMERGING(全新興国)に含まれるため、完全再現法のパッシブファンドであれば必ず保有することになります。

MSCIの指数の体系についてはこちらの解説もどうぞ。

-

MSCIの株価指数の特徴(モルスタとの関係、ACWI、IMI、正しく言える?)

公募投信や確定拠出年金(401k)で外国株ファンドを見るようになり、初めてMSCIという会社を知った方は結構多いと思います。グローバルな指数 ...

続きを見る

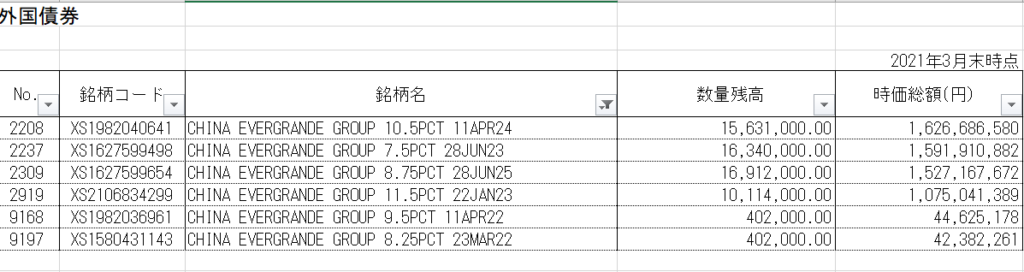

債券:ちょっとよく分からなかったです(敗北)

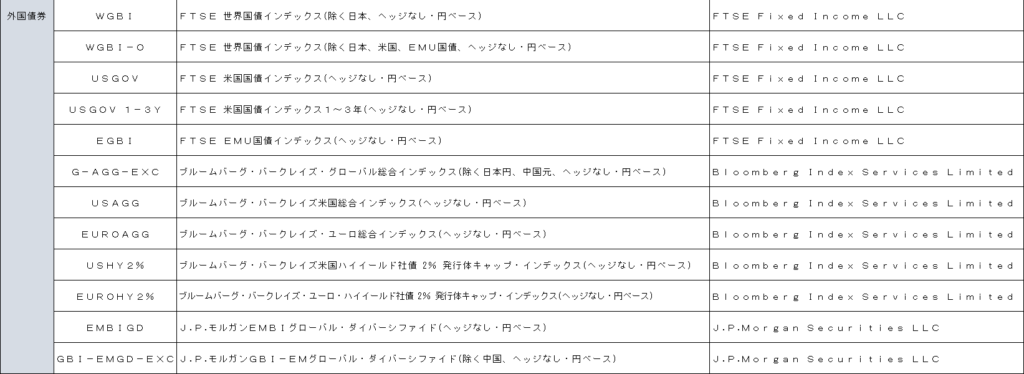

GPIFが外国債券のベンチマークに採用しているのは以下の指数です。

債券の種別ごとに代表的な指数を採用しています。株の指数と比べると個人投資家には馴染みがないものもあるので以下で簡単に整理します。

国債の指数→FTSE世界国債インデックス

(もともとCitiが算出していた指数を指数算出会社のFTSEが取得しました)

社債の指数→Bloomberg Barclays総合指数

(これももともとBarclaysが算出していたものをBloombergが取得しました。つい最近Barclaysの名前が完全に消えました。)

エマージング債券の指数→JPMorgan EMBI

この中でGPIFの開示にある米ドル建てのEvergrande社債が含まれていそうなのは米国ハイイールド社債 2%発行体キャップ指数(USHY2%)ですが、これのキャップなし指数に連動するETFのJNKの開示を見てもEvergrande債は確認できませんでした。

同じBloomberg Barclaysのグローバル総合(G-AGG-EXC)や米国総合(USAGG)はIG(投資適格)社債の指数なので含まれているとは考えられず、エマージング債券の指数であるEMBIGDとGBI-EMGD-EXCは新興国の国債の指数なのでこちらも違います。

一応、JPMorgan EMBIの社債指数に連動するETFのCEMBには9月20日時点でEvergrandeの債券が含まれていることを確認したのですが、これはGPIFのベンチマークにはない指数です。

現在公開情報から確認できる範囲ではこの辺りが限界でした。

おわり:GPIFという機関について

以上です。

最後に、GPIFについて思うところを少し書きます。

本稿はGPIFを擁護するようなトーンですが、自分は正直GPIFという機関にあまり良い印象はありません(具体的には書くことは避けます)。

ただ、基本的に何をやっても褒められずに文句を言われる機関であるにも関わらず、ディスクロージャーや情報発信を近年強化したことは英断だと思います。

そのそも、日本の公的年金におけるGPIFの役割は過大に見られがちです。

GPIFが運用している年金積立金は、日本の年金制度がまだ若かった頃に給付に充てずに取っておいたものであって、年金財政全体のごくごく一部に過ぎません。

現在の現役世代の保険料は全て現在の受給者への給付に回っていて、積立金に回る余裕はないのです。

それにも関わらず「我々が毎月源泉徴収されている厚生年金保険料を我々が将来受け取る年金のために運用している機関」だと勘違いしている人は多いです。

GPIFの運用結果が保険料や将来受け取る年金に与える影響は極めて限定的です。

GPIFのやっていることを誤解し過剰に期待すると、我が国の年金制度の他の問題をうやむやにしてしまうのではないかと懸念しています。