本稿では「日経新聞(日経電子版)に載ってる日経平均のPERは実は変な数字だぞ」という話を書きます。ちょうどコロナショックの時にPBRで書いた話のPER版です。

目次(クリックで各項目にジャンプ)

最高値でもPER16倍の日経平均は割安なのか?

2024年2月22日に、日経平均は34年ぶりに最高値を更新した。これについて

「バブル期は日本株のPERは60倍以上だったが今は16倍程度で加熱感は無い。過度な期待は織り込んでいない。」

という評価をよく見る。

自分もこの見方には賛成で現在の日本株は、円安による増益、インフレによる名目ベースの利益と株価の増額、円の調達コストの安さ(円安&低金利)、中国市場から逃避した資金の受け皿等、ちゃんと理由があって上昇していると考えている。

日経新聞が公表する(≒多くの日本人が見ている)2月22日時点の日本株のバリュエーションは以下の通り。

出所:日本経済新聞HP「国内の株式指標・東証」(2024年2月22日基準)

そうそう。日経平均もプライム市場全体(≒TOPIX)も今期予想PER16倍台で加熱感は無いよねってことになる。

ただ、この数字を見ておかしいと思わないだろうか?

日経平均のウェイト上位3銘柄は

ファーストリテイリング→PER43倍

東京エレクトロン→PER50倍

アドバンテスト→PER87倍

(2月22日時点の会社予想ベース)

というようにいずれもPER40倍以上である。

これは、日経新聞に載っている日経平均のPERやPBRは「加重平均ベース」という直感に反する基準で算出されているためである。

キマイラの如き加重平均ベースと、素直だが表に出ない指数ベース

加重平均ベースの日経平均のPER

上で見た「日経平均の予想PER16.47倍」は以下のように計算されている。

$$加重平均PER = \frac{全採用銘柄の(株価×株式数)の合計}{全採用銘柄の(予想EPS×株式数)の合計}$$

※「株式数」は自己株式を除く普通株式数。「予想EPS」は日経予想(日経会社情報等と同じ)。

平たく言うと、日経平均採用銘柄で時価総額加重平均の株価指数を計算し、そのウェイトで加重したEPSで割ることで算出されている。

時価総額ウェイトなので、ファーストリテイリング(時価総額13兆円)の寄与はトヨタ自動車(同55兆円)の4分の1、東京エレクトロン(同17兆円)の寄与はトヨタ3分の1になる。値がさ株ほど本来の日経平均のウェイトに対して過小評価される。

上表で東証プライムと日経平均のPERに差がなかったのもこのため。日経平均は東証プライム市場の代表銘柄を業種分散を考慮して選定しているので、これを時価総額ウェイトにしたらプライム市場全体と似たような水準になるのは道理である。

この計算方法は昔は目立つようには公表されていなかったが、現在は日経新聞HPのヘルプページや指数の公式ドキュメントである「日経平均プロフィルユーザーズ・ガイド」に記載されている(指数の透明性の勝利)。

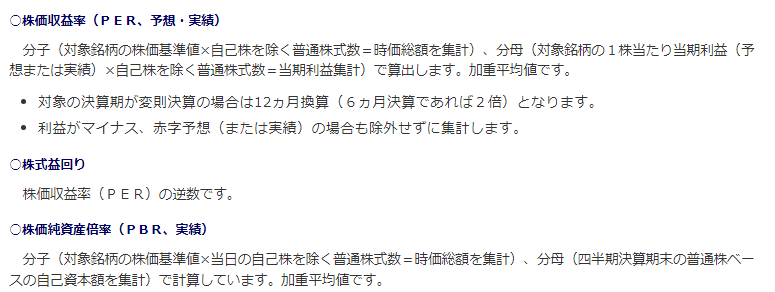

出所:日本経済新聞HPヘルプセンター マーケット

この数字は単純平均の日経平均の頭に時価総額加重平均の胴体をつなげたキマイラというべきものだ。しかし「日本の株式市場全体のPERの近似値」として見るのであれっば値がさ株偏重の日経平均ウェイトよりは適切である。ただ、それならすぐ下にある東証プライム市場の数字を見たほうが良いのだけれど。

指数ベースの日経平均のPER

上記の時価総額加重平均の日経平均のPERとは別に、日経は指数ベースの日経平均のPERも計算している。こちらの計算方法は以下の通り。

$$指数ベースPER = \frac{全採用銘柄の(株価×株価換算係数)の合計}{全採用銘柄の(予想EPS×株価換算係数)の合計}$$

※「予想EPS」は加重平均ベースと同様に日経予想。

※厳密には「株価換算係数/除数」がウェイトなのだが分子の日経平均の方も「/除数」されているのでこう書ける。

こちらは私達が素直に想像する10%がファーストリテイリングで7%が東京エレクトロンのウェイトに基づく日経平均のPERである。

しかし、この数字は日経新聞の紙面やHPには掲載されておらず、指数の公式サイトである日経平均プロフィルの方だけに出ている。

出所:日経平均プロフィル(2024年2月22日基準)

こちらの数字で見ると日経平均の現在の今期予想PERは23.15倍である。こちらの方が実感に近いと思う。

加重平均ベースのPERは値がさ株主導の上昇を過小評価する

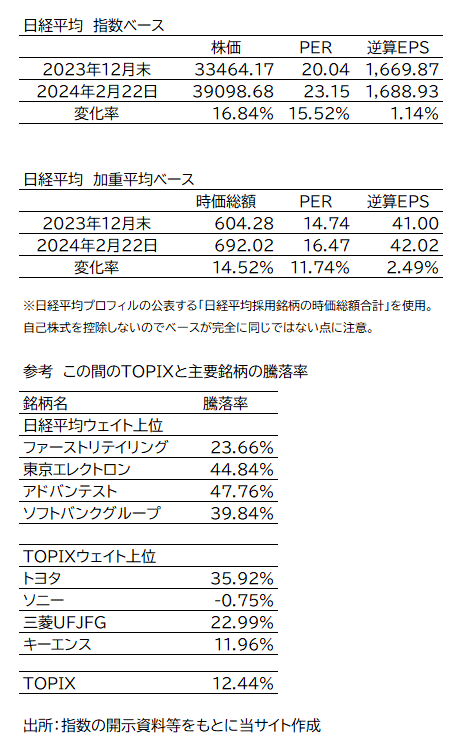

以下は、年末から2月22日までの「指数ベースの日経平均」「加重平均ベースの日経平均」「主要銘柄の株価」の変化を一覧にまとめたものだ。PERと時価総額(加重平均ベースの分子)を指数の開示情報で確認し、株価と時価総額をPERで控除することで逆算EPSを求めている(株価/(株価/EPS)=EPSということ)。

一番上の指数ベースが一番実態を表した数値で、この期間に日経平均は16.8%上昇。PERとEPSに分解するとPER要因(≒投資家の期待)が15.5%、EPS要因(≒増益)が1.1%だった。

加重平均ベースではPERの分子となる日経平均採用銘柄の時価総額の上昇率が14.5%と指数ベースほどではない(TOPIXと日経平均の中間という納得感のある水準)。分解するとPER要因が11.7%、EPS要因が2.5%であった。

このように、値がさ株主導で日経平均が時価総額加重平均の指数以上に上昇する局面では、加重平均ベースのPERは指数ベースのPERほど上昇しない。

(大元はその分子となる日経平均と時価総額合計の上昇率がそもそも異なるため)

日経新聞の紙面やニュースでよく登場する加重平均ベースのPERだけを見ていると、現在の立ち位置を誤解しかねない。注意が必要である。

おわり:日本株は割高ではないが日経平均は加熱感が出てきていると思うよ

以上です。

個人的には、市場全体のPERである16倍には割高感は無いが、日経平均指数ベースの23倍はそれなりに加熱感がある水準だと思います。これから追いかける人は「まだ割安だから」ではなく、モメンタムを追いかけるスタンスか、来期以降の主要銘柄の業績拡大継続(目先のPERの更なるストレッチ)にベットするという目線が必要だと思います。