本稿では、バリュー株指数やグロース株指数の算出方法を解説します。

日本の投資家が指標として見ることが多い、TOPIX(東証)、ラッセル、MSCIの指数については具体的な算出方法にも触れます。

目次(クリックで各項目にジャンプ)

バリュー株とグロース株

教科書的な解説をすると、

バリュー株は「保有資産や業績等の企業のファンダメンタルズに比して現在の株価が割安な株式」

グロース株は「業績が成長している/成長が見込まれる会社の株式」

です。

運用会社や著名な投資家の多くがこの分類に則り、バリュー株を投資対象とするバリュー株運用か、グロース株を投資対象とするグロース株運用のいずれかをリターンの源泉として位置づけています。

もっとも、大きな運用会社だとバリュー運用とグロース運用両方のチームがいることは珍しくありません。また、そもそもバリュー・グロースにこだわらない戦略の商品も多いです。

「バリュー株指数」と「グロース株指数」

本稿で取り上げるバリュー株指数・グロース株指数は上記のバリューとグロースの視点で構成銘柄を選定する株価指数です。

スタイル別株価指数と呼ばれます。

もともと「バリュー株」「グロース株」に厳密な定義はありません。

グロース株のファンドマネージャーもPERやPBR等のバリュエーション指標を投資判断に取り入れていますし、バリュー株のファンドマネージャーが「今後の業績成長を考慮すると現時点の株価は割安」という投資判断を行うこともあります(教条的な資産バリューマネージャーでない限り)。

ただ、スタイル別株価指数を算出するためには、バリュー株とグロース株について厳密な定義を定め、算出要領を定める必要があります。

バリュー銘柄、グロース銘柄、そして中間の銘柄

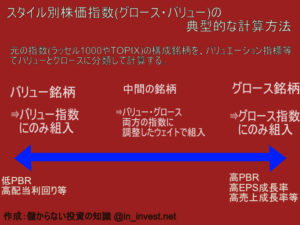

大まかなイメージとして、スタイル別株価指数では、もとの株価指数(TOPIXやラッセル1000)の構成銘柄を、バリュー銘柄とグロース銘柄に分類して算出します。

例えば、Amazonやユニクロはグロース銘柄、ジョンソン・エンド・ジョンソンや三菱商事はバリュー銘柄というように分類します。

このとき、もとの指数の構成銘柄をすべてバリューとグロースに2分するのではなく、バリューとグロースの中間の銘柄(=両方の特性を備えた銘柄)は、バリュー株指数とグロース株指数の両方に、調整したウェイトで組み入れるものが多いです。

バリューとグロースの分類にあたって最も重要なのがPBRです。

算出者によって分類に使う指標は異なりますが、PBRを使わない算出者はいません。

以下では、3つの代表的な株価指数について、分類の概要を例示します。

TOPIXのバリューインデックスとグロースインデックス

東証が算出するTOPIXのスタイルインデックスはPBRのみで分類します。

定期入替えのタイミングで、構成銘柄を連結PBRの高低で3分位(3グループ)に分けます。

そして、PBR上位3分の1はグロース、PBR下位3分の1はバリューに分類します。

中間のグループはグロース・バリューの両方に時価総額(ウェイト)を半分とみなして組み入れます。

また、TOPIXの全構成銘柄についてこの処理を行うのではなく、TOPIX500(時価総額上位500銘柄)と、TOPIX Small(TOPIX500以外の中小型株)について別々にこの処理を行います。

これは、時価総額によるPBR水準の差異を考慮するためです。

赤字のマザーズ銘柄が高バリュエーションで取引されている印象とは裏腹に、日本株では平均的には大型株よりも中小型株の方がPBRの絶対水準は低いです。

算出要領

https://www.jpx.co.jp/markets/indices/line-up/index.html

ラッセルのValue指数とGrowth指数

米国株でよく見られているバリュー・グロース指数はラッセルのスタイル別インデックスです。

同社は米国上場の時価総額上位1,000社からなるラッセル1000指数と時価総額上位3,000社からなるラッセル3000指数について、バリューとグロースの株価指数を算出しています。

(Russell1000 Growth Index/Russell 1000 Value Index, Russell3000 Growth Index/Russell 3000 Value Index )

ラッセルがバリュー・グロースの分類に使っている指標は、BPS/株価(PBRの逆数)、予想EPS成長率、実績1株あたり売上成長率の3つです。

PBRをバリュー指標、残りの2つをグロース指標として、指数採用銘柄全体における各銘柄の相対的な位置を統計処理して分類します。

TOPIXと同様に、元の指数の構成銘柄全体で中間に位置する銘柄はバリューとグロースの両方に分類されます。

直近のファクトシートでは、ラッセル1000の採用銘柄は1,018社ですが、ラッセル1000グロースの構成銘柄は453社、ラッセル1000バリューの構成銘柄は855社となっていて、単純に2分されていないことがわかります。

例えば、ホーム・デポ(HD US)はバリューとグロースの両方の指数にほぼ同じくらいにウェイトで組み入れられています。

また、時価総額水準を考慮し、ラッセル3000については、時価総額上位1000社(=ラッセル1000)、中位1000社、下位1000社のそれぞれについて別々にこの処理を行っています。

算出要領

https://www.ftserussell.com/products/indices/russell-us-style

MSCIのValue IndexとGrowth Index

全世界の株式を対象としたものだと、MSCIの指数が見られることが多い印象です。

MSCIのスタイル別指数は3社の中では分類に使う項目が一番多いです。

バリュー指標としてBPS/株価(PBRの逆数)、益利回り(PERの逆数)、配当利回りの3項目を使い、グロース指標として長期EPS成長率、短期EPS成長率、内部成長率(サステナブル成長率)、長期EPS成長率トレンド、長期1株あたり売上高成長率の5指標を使います。

グロースの項目が多いですがうち3つはEPS成長率です。

これらの項目を統計処理し、銘柄全体における各銘柄の相対的な位置づけに基づいてバリューとグロースに分類します。

TOPIXやラッセル同様に、MSCIのスタイルインデックスでも、中間的な位置づけの銘柄はバリューとグロースの双方に調整されたウェイトで組み入れられます。

時価総額水準の違いについても同様で、MSCIのスタンダード指数(時価総額上位85%をカバー)と中小型株指数について別々にこれらの処理を行います。

算出要領

https://www.msci.com/index-methodology

(上から4つ目の"MSCI Global Investable Market Indexes Value and Growth Methodology")

おわり

以上です。

スタイル別株価指数はあくまでも誰もが見れる指標でバリュー株とグロース株を分類して算出したものに過ぎず、「バリュー株指数への投資≠バリュー運用」であることには留意が必要です。

とはいえ、バリュー株指数がグロース株指数に対して大きく劣後する近年のような市場環境で好リターンを達成するバリューマネージャーが少ないのも事実です。

ファクターによらない運用者のアルファ獲得能力が問われます。