ダウ工業株30種平均の算出方法を具体的に解説します。

計算方法にフォーカスして、算出者のS&Pダウ・ジョーンズインデックス社が公表するメソドロジー(算出要領)の相応に深いところにも言及します。

その代わりに「1896年に12銘柄で始まった」等の定性的な情報は本稿では取り上げません。すでに巷に溢れていますので。

ちょうど2020年8月末にアップルの株式分割(ウェイト大幅低下)と象徴的な銘柄入替えを控えているため基本を見ておくには良い機会だと思います。

参考:2020年8月31日基準の銘柄入替え

IN : セールスフォース、アムジェン、ハネウェル

OUT: エクソンモービル(!)、ファイザー(!)、レイセオン

CA:アップル株式分割(1:4)反映

2020年12月に動画も作成しました。よろしければ併せてご覧ください。

目次(クリックで各項目にジャンプ)

原則:株価合計÷除数

ダウ平均の算出方法は愚直です。常に以下のようになります。

算出日のダウ平均=算出日の構成銘柄の株価合計÷算出日時点の除数(Divisor)

分子はかたくなに算出日の株価合計を使い、銘柄入替えや株式分割・株式併合の発生時に指数の連続性を保つための調整はすべて除数の変更で行います。

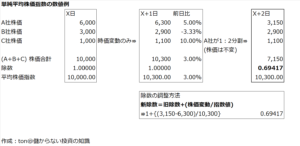

簡単な数値例で見ます。以下はA,B,Cの3社からなるダウ式単純平均の株価指数です。

算出当初の除数は1とすると、X日には3社の株価合計を1で割った10,000が指数値、X+1日目に3社の株価が変動すると当日の株価合計を1で割った10,300が指数値になります。

この設例でT+2日目に、A社株が1:2の株式分割をしたとします。他の条件(株価)がX+1と変わらなかったとすると、3社の株価合計は7,150になります。

何もしないと株価が動いていないのに10,300から7,150に指数値が下落してしまうので、ここで除数を調整します。

具体的には、以下のように調整します。

新しい除数=前営業日の除数+取引に依らない株価変動/指数値

この設例では、取引に依らない株価変動はA社の1:2分割によるマイナス3,150のため、

1+{(3,150-6300/10,300)}=0.69417・・・が新しい除数になります。

株価合計の7,150を新しい除数で割ると10,300という前日と連続性のある指数値が得られます。

端的に言うと、株価合計が価格変動以外で増加する時(株式併合、単価が高い銘柄に入替等)は除数を大きくし、株価合計が株価変動以外で減少する時(株式分割、単価が低い銘柄に入替等)は除数を小さくして連続性を保つのです。

指数算出者であるS&P Dow Jones Indicesが公表する”Index Mathematics Methodology”というドキュメントにはこれが数学的に厳密に(=分かりにくく)書いてあります。

参考:https://www.spglobal.com/spdji/en/documents/methodologies/methodology-index-math.pdf

このため、ある日の構成銘柄の株価合計をダウ平均の指数値で割ると除数が得られます。

例えば2020年8月21日終値ベースでは、構成30銘柄の株価合計は4,072.19、指数値は27,930.33なので、同日の除数は0.145798・・・です。

基本:株価=ウェイトになる

上記の算出方法から、各銘柄のダウ平均のウェイト(構成比率)は

A社株のウェイト=A社株価÷(構成銘柄の株価合計)

でシンプルに計算できます。

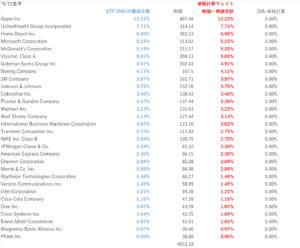

以下は、ダウ平均に連動するETFのDIAの8月21日付けの開示資料にある各銘柄のウェイトが、株価÷株価合計に一致しているかを検算したものです。

DIAのキャッシュ比率が極めて低いこともあり、きれいに一致していることが分かります。

ディープ:除数が変わるイベント

ダウ平均が除数を調整すると算出要領に明記されているイベントは以下の通りです。

・銘柄入替え

・株式分割と株式併合

・スピンオフ

・特別配当

・ライツオファリング

銘柄入替えや分割/併合で調整が必要なのは直感的にもわかりやすいと思います。

それらに加え、スピンオフ・特別配当・ライツオファリングのような通常配当以外で金銭的な価値がある権利を株主に配った時にも、落ち分を調整するように除数を変更します。

ダウのような単純平均の指数は、S&P500やTOPIXのような時価総額加重平均指数と異なり、株数の増加や浮動株比率を考慮する必要はありません。

一方で、時価総額加重平均指数は株式分割や株式併合による調整は不要です(時価総額は変わらないから)。

これらについては”Equity Indices Policies & Practices Methodology”というドキュメントに詳しく書いてあります。

日経平均との違いは「みなし額面」換算

最後に、日経平均との違いを簡単に述べます。

日経平均は「算出日の株価合計÷除数」という原則はダウ平均と同じです。

ただし、「算出日の株価合計」を計算するにあたってみなし額面換算というウェイト付けを行います。

構成銘柄ごとに「みなし額面」が決まっていて「50÷みなし額面」で加重した株価で日経平均を計算します。

(本稿では深入りしませんが、日経平均はダウ平均と異なり、株式分割/株式併合実施時の連続性維持のための調整も除数ではなくみなし額面の変更で行います。値がさ株が株式分割しても日経平均におけるウェイトが下がらないのはこのためです。)

例えば、KDDIのみなし額面は「25/3」です。そのためKDDIの株価3,500円の時、日経平均の算出では、3,500円をそのまま使うのではなく、50÷(25/3)=6をかけた21,000円として扱います。

みなし額面は、50円額面主体の中に500円額面等の会社も混在していた時代に、銘柄間の価格調整のために使われていました。今からは考えられませんが、昔はエクイティファイナンスは時価発行ではなく額面発行で行われていたのです。

また、当時は額面が単元(≒売買単位)ともリンクしていたため、最低売買代金の考慮にもなりました。

ただ、2001年に商法で株式の額面が廃止され、2018年には東証上場会社の売買単位が100株に統一されました。「額面」という言葉は現在では日経平均のウェイト調整の中でのみ生きています。

このように、みなし額面は額面株式時代のレガシーであり、さらに近年では株式分割に伴う連続性の確保を除数ではなくみなし額面の変更で行うということがあるため、錯綜した算出方法になっています。

錯綜の一例を挙げると、りそなHDは現在株価400円程度ですが、同社のみなし額面は500株です。50/500=0.1のため、日経平均の計算ではりそなHD株は40円として扱われ、低位な株価がさらに10分の1されています。

長く見ていると愛着がわくが、違和感を覚えなくなったらズレている

日経平均はそんな指数です。

補足 さようなら「みなし額面」(2023年4月追記)

2021年の日経平均の算出方法変更で、「50/みなし額面」が「株価換算係数」という言葉に置き換えられました。当記事のみなし額面については読み替えてください。

既存銘柄については50/みなし額面がそのまま株価換算係数になり、新規採用銘柄については旧額面に関係なく、採用時の指数ウェイトが1%程度になるよう株価換算係数が決定されます。

おわり:ダウはフローは生まない

以上です。

ダウ平均はシンプルな計算方法と単位がドルであることの視認性の良さから、報道では大きく取り上げられます。

その一方で、30銘柄しかない単純平均指数なので機関投資家のアセットアロケーションでは考慮されず個人資産の運用でもポートフォリオのベースに据えられることは少ないため、S&P500、ラッセル3000、MSCIの指数と比べるとフローを生みません。

この点に関しては、先物やレバレッジETFを絡めた取引がさかんな日経平均の方が先を行っている気さえします。