私は2015年から2018年までNISA口座で野村アセットマネジメントの原油ETF(1699)を保有していました。

このETFは、NYMEX(ニューヨーク・マーカンタイル取引所)のWTI原油先物を買い、先物の期日が来るたびに次の限月に乗り換えて行く(ロールオーバーする)一見シンプルな商品です。

この記事では、私の失敗談を交えて「原油ETFのリターンは報道されるWTI原油先物価格の騰落率とは一致しない」ということを解説します。

2020年追記

この記事は2018年4月に執筆しました。

以下の3つの記事は、2020年3月のOPECプラスの減産決裂による原油価格の急落や4月に原油先物がマイナス価格をつけたことを受けて記載したものです。

2015年から2018年にかけての出来事より一般的な内容に興味がある方には、以下の記事のほうが参考になるはずです。

この記事はロールオーバー時の建玉の減少に注目した説明になっていますが、リンク先の記事では「つなぎ足の価格切り替え」も切り分けて説明しています。

1. 原油ETFの問題のシンプルな回答⇛ファンドが保有している限月の価格通りにしか動かない!

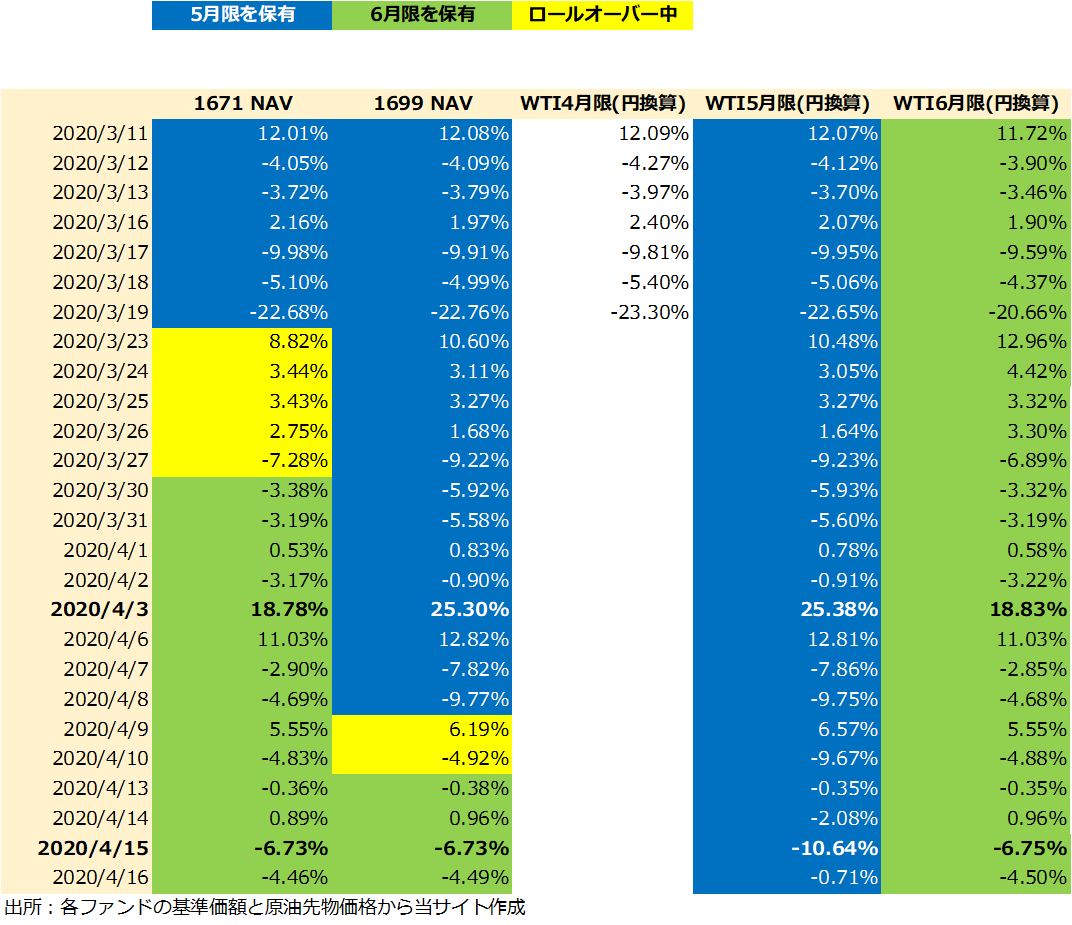

今のところ、以下の1671・1699とWTI原油先物の日次の騰落率を比較した記事が最も具体的かつ明快だと考えています。

報道される原油先物価格がどうであれ、原油ETFの基準価額はファンドが保有している限月の先物の価格どおりにしか動きません。

日次の乖離を見る上では、ロールオーバーによる建玉数の変動よりも、実際にファンドでは何月限の先物を保有しているかを見るほうが有用でした。

-

原油ETF上がらない問題のシンプルな解説(中身を見る!)

本稿では、原油ETFと報道ベースのWTI原油先物価格との価格乖離を2020年3月から4月第1週までのETFの価格をもとに見ていきます。 原油 ...

続きを見る

この記事を元に作成した動画がこちらです。

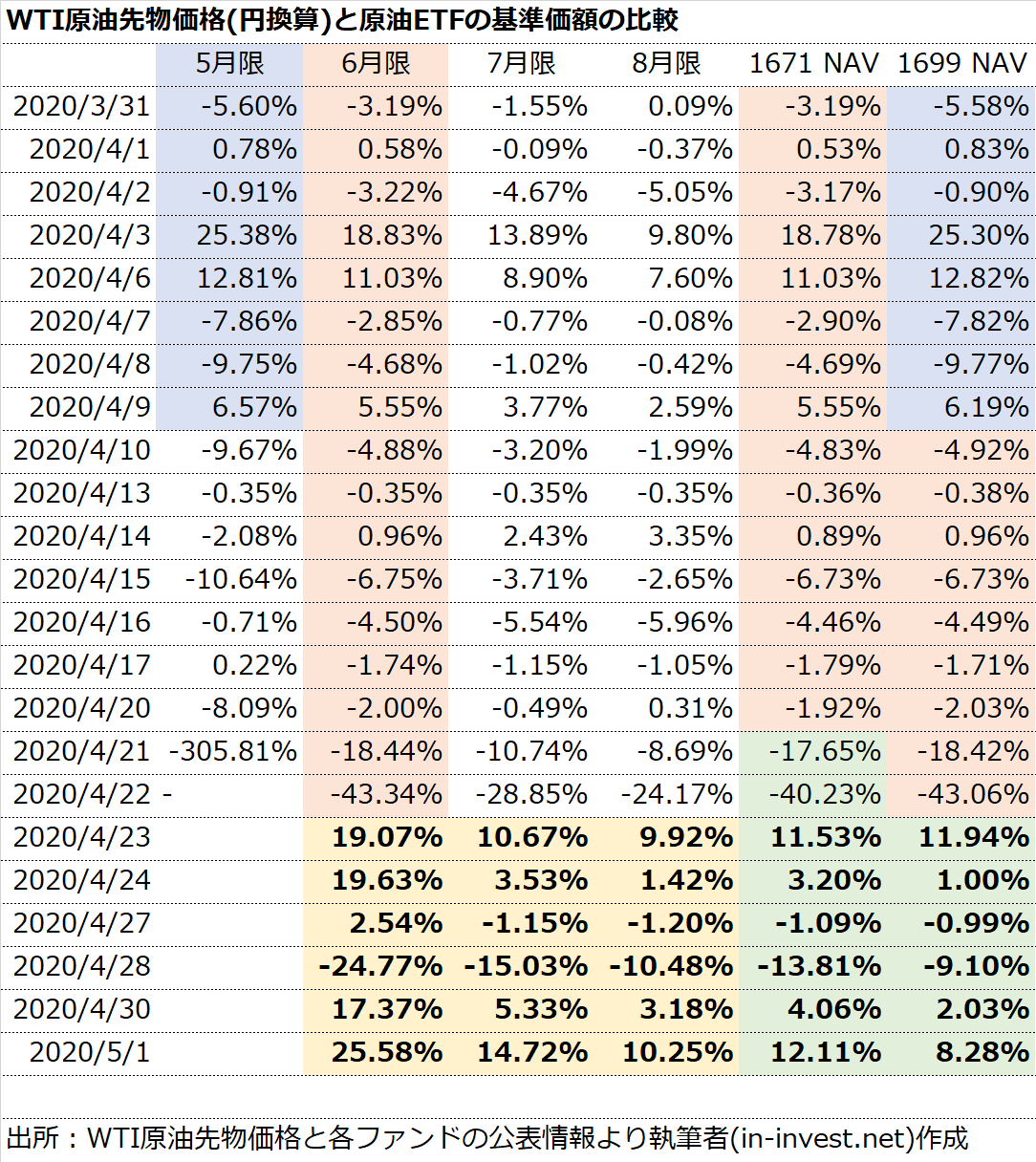

2. 2020年4月以降、原油ETFはかなり先の限月の先物まで保有している!

以下の記事は、2020年4月以降の原油ETFの運用状況のフォローアップです。

2020年4月にWTI原油先物が一時マイナス価格をつけ崩壊したことを受けて、米国のUSO、日本の1671と1699のような世界の主要な原油ETFがかなり先の限月までファンドに組み入れるようになっています。

-

不規則なロールオーバーを採用した原油ETFの1671と1699に起きていること

2020年4月の原油価格下落を受けて、米国のUSO、日本の1671や1699のような原油ETFでは、それまで直近限月中心だった運用方針を放棄 ...

続きを見る

3. 2038原油ダブルブルが参照する東商取の先物は期先限月中心なので要注意!

以下は、2038原油ダブル・ブルの解説記事です。

東商取の先物を参照する商品ですが、東商取は中心限月が期先(5-6ヶ月先)なので期近が中心限月として報道されているWTIとは異なる値動きになることがあります。

-

2038原油ダブルブルETNとWTI原油の乖離について(東商取は期先が中心限月)

本稿では、東証上場ETNのNEXT NOTES日経・TOCOM原油ダブル・ブル(2038)が報道ベースの原油先物価格の2倍になっていないよう ...

続きを見る

前置きが長くなりすみませんでした。

ここから本文スタートです。

目次(クリックで各項目にジャンプ)

東証上場の原油ETF

東証上場のETFで原油価格に連動するものだと、1699の他にシンプレクスの原油ETF(1671)とETFSのWTI原油(1690)があります。

また、レバレッジ型(2038)とインバース型(2039)のETN(仕組債)が1つずつあります。

| 東証に上場する原油関連のETF | |||

| コード | 銘柄名 | フィー | 特徴 |

| 1671 | WTI原油価格連動型上場投信 | 0.85% | シンプレクスアセットマネジメント運用。 |

| 1699 | NEXT FUNDS | 0.50% | 野村アセットマネジメント運用。 |

| 1690 | ETFS WTI 原油上場投資信託 | 0.49% | 海外の取引所との重複上場銘柄。外国投資法人債に分類されるので金商法・税法のくくりが他のETFと異なる。NISAで買えない。2016年までは特定口座で取り扱えなかった(確定申告必須だった)。 |

| 2038 | NEXT NOTES 日経・TOCOM原油 ダブル・ブル ETN | 0.80% | 東京商品取引所の原油先物の2倍のリターンになるように設計されたETN(仕組債) |

| 2039 | NEXT NOTES 日経・TOCOM原油 ベア ETN | 0.80% | 東京商品取引所の原油先物の逆のリターンになるように設計されたETN(仕組債) |

| (出所)東京証券取引所、各社公表資料 | |||

それぞれに難点があります。

例えば1690はフィーが低いですが、日本ではほとんど取引がなく、2016年まで特定口座で取り扱えませんでした。

また、2038は原油価格の2倍の値動きになるように設計されているので資金効率は良いですが、フィーが高いです。仕組債なのでトラッキングエラーが発生しない代わりに、発行体(野村証券のオランダ現法(資金調達用のビークル?))のカウンターパーティリスクを取ります。発行体である野村のオランダ現法が破綻したらETNの投資家も損害を被ります。

そういうわけで、フィーが低く、商品としてもプレーンな1699を選びました。

華麗なトレード

私は、2015年1月に初めてエントリーし、2016年3月に買い増しました。

その前の2014年の後半に原油先物が1バレル100ドルから50ドル台まで下落したので妙味ありと考えました。

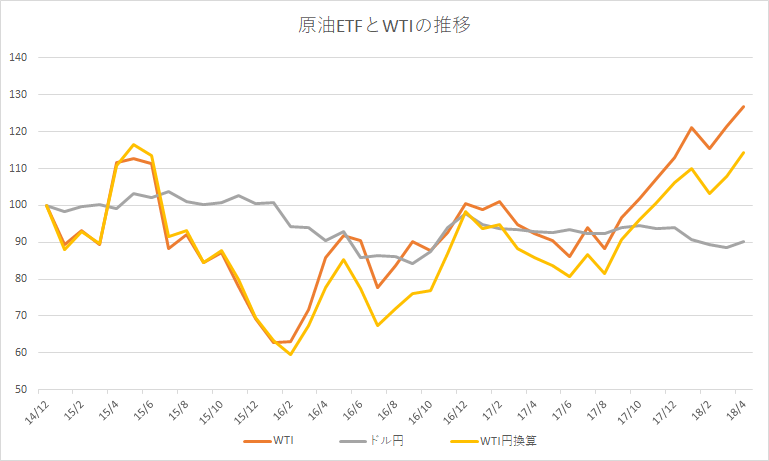

2015年以降の推移をチャートにすると以下のようになります(2014年末を100にして指数化してあります)。

下がりきったところで買って、2番めの底をつけてからも反発局面でちゃんと買い増せているので我ながら華麗です。

(※本当は、2015年年半ばの反発局面で利確すべきでした。株と同じように考えてナンピンしている自分の判断は間違いです。)

さて、華麗なトレードの結果、ワタクシの1699の平均取得コストは451円/口です。

そして、1699の4月25日の終値はいくらかと言うと

431円です。ファッ!?(’・ω・`)

いったいなにゆえ、WTI原油が50ドル台と30ドル台で買ったのに、原油価格67ドルのいま、含み損なんでしょうか。

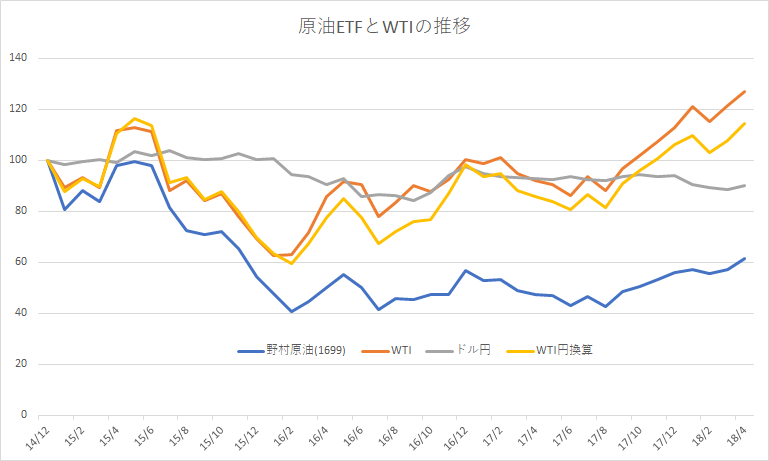

上のチャートに1699の推移を重ねたものが下のチャートです。NAVベースではなくて終値ベースですが、そういう次元の話では無いですね。直近値だと、1699が61、WTI円換算は114です。53%負けてます。信託報酬は年間0.5%なので、3年持ってもせいぜい1.5%です。

下がる時は一緒に下るくせに上昇局面では全くついて行けていません。

ロールオーバーの影響に食われてしまった

主要因は、原油先物のロールオーバーの際の影響が、想定していた以上にかかっていたことです。

運用会社のホームページを見ると、ファンドと、正式なベンチマークである野村原油ロングインデックスの乖離が出ています。チャートにカーソルを合わせると数字が出るのですが、執筆時点では、2年で1.6%の乖離です。これは信託報酬+諸経費と考えれば許容できる水準です。

ETFの基準価額と原油ロングインデックスが乖離していないということは、ファンドとWTIの乖離は、WTIと原油ロングインデックスの乖離によるものと考えられます。

そして、原油ロングインデックスは先物のロールオーバーを加味した指数なので、WTI原油を円換算したものとの乖離はほぼロールオーバーの影響だと推測します。

他の投資家からの突っ込みも多かったようで、2017年5月に指数を算出する野村證券が以下のようなペーパーを出しています。

http://qr.nomuraholdings.com/jp/oil/docs/Oil_20170511_j.pdf

かいつまんで言いますと、

◎先物価格が、期限が遠い先物の方が期限が近い先物よりも高い相場環境(「コンタンゴ」といいます)だと、先物をロールオーバーする(遠い限月に乗り換える)時にその分だけ建玉が減ってしまう。

例:6月限(ぎり)の先物の決済期日が近づいたので7月限に乗り換える(ロールオーバーする)ときに、先物価格が6月限が50ドル・7月限が51ドルのような状況だと、価格差の1ドル分だけ建玉(先物を買う数)が減ってしまう。この例だと1÷51で2%程度建玉が減ることになります。

◎建玉が減ると、先物価格の上昇ほどファンドの基準価額が上がらなくなる。

◎原油ロングインデックスは、限月を乗り換えるときの価格差による影響も含めて計算している。

ということが書いてあります。

確かにこの期間は先物価格がほぼ一貫してコンタンゴでした。そのため、先物をロールオーバーするたびに建玉が減り価格上昇が反映されにくくなっていたようです。

ちなみに、1671も同じ状況のようです。

https://www.simplexasset.com/etf/doc/Ans-6.pdf

こちらは1699のような原油ロングインデックスではなく、WTI先物が連動対象としている分、もっとまずい気もします。

問題点と結末

それにしても、3年で50%も乖離が出るというのはなかなか困った話です。

2014年末から当月までは40ヶ月あったので、単純計算では1月あたり1%強乖離していたことになります。

「原油は在庫を保管するコストが必要なのでコンタンゴになりやすい」と聞いたことはありますが、こんなにかかると思ってませんでした。

株価指数や為替の先物だと金利相当額を意識しておけばそこまで困らなかったのでなおさらです。

もやもやするところとしては、結局、ロールオーバー要因で原油ロングインデックスがWTIからどの程度乖離したかは明確に明かされないことです。

原油ETFは買った後に原油先物価格をフォローするだけではダメで、投資家自身がファンドのパフォーマンスを検証する必要がある商品だということを身をもって知りました。

結局、自分は2018年7月12日に470円で売却しました。簿価451円なので、4%くらいしか儲かっていません。原油が下がる前に売れたのは良かったです。

3年ホールドして市況は目論見どおり上がってるのに全く儲からないという結果でしたが、コモディティ投資の勉強料だったと考えることにします。