2020年4月の原油価格下落を受けて、米国のUSO、日本の1671や1699のような原油ETFでは、それまで直近限月中心だった運用方針を放棄し、期先の限月まで組み入れるようになっています。

世界最大の原油ETFであるUSOに起きていることはこちら

-

不規則なロールオーバーを採用した原油ETFの1671と1699に起きていること

2020年4月の原油価格下落を受けて、米国のUSO、日本の1671や1699のような原油ETFでは、それまで直近限月中心だった運用方針を放棄 ...

続きを見る

本稿では、1671と1699の4月20日以降の開示を振り返り、WTI原油先物価格との乖離を見ていきます。

4月20日以降の1671と1699の資産構成

両ファンドは、4月20日の週からファンドが組み入れている原油先物の限月を開示するようになりました。通常このタイミングでは6月限や7月限を保有しているはずですが、かなり先の期日の先物まで組み入れていることが明らかになります。

おそらくこれは4月20日に5月限がマイナス価格になるなかで、22日以降の直近限月の6月限もマイナス価格になることを警戒した対応でしょう。また、最大の原油ETFであるUSOが同様の対応をしていることも考慮していると思います。

1671の開示内容:平時より1ヶ月早い

1671は21日からでポートフォリオの中身を開示するようになりました。

同ファンドの現地4月20日ベースの構成は、建玉ベースで以下の通りでした。

6月限:79% 7月限:21%

現在の原油先物の期間構造はコンタンゴなので、時価ベースだと以下のように期先の比率が高くなります。

6月限:73% 7月限:27%

1671は翌日以降、通常よりも早いタイミングで8月限も組入を開始し、5月1日時点(現地4月30日ベース)では以下のアロケーションになっています。

建玉ベース

7月限:29% 8月限:71%

建玉ベース

7月限:27% 8月限:73%

以前検証した際には、このファンドは月の下旬にロールオーバーを行っていたため、平時であれば5月月初は第2限月の7月限を100%保有しているはずです。現状では1ヶ月期先にずれたポートフォリオになっています。

1699の開示内容:12月限を保有

1699は1671よりも遅れて、4月23日の開示からポートフォリオを開示するようになります。

現地4月22日から4月24日までは以下の資産構成でした。

建玉ベース

7月限:37%、8月限:32%、12月限31%

時価ベース(4月24日終値)

7月限:32%、8月限:31%、12月限37%

その後、4月最終週に再度ロールオーバーを実施し、5月1日時点(現地4月30日)には以下の構成になっています。

建玉ベース

8月限:35% 9月限:35% 12月限:30%

時価ベース

8月限:32% 9月限:34% 12月限:34%

このファンドは平時であれば5月月初には6月限を保有しているはずですが、かなり期先に分散した構成になっています。特に、12月限を採用しているのは驚きました。

「WTI原油先物価格に連動」という不明瞭な建付けの1671とは異なり、1699はロールオーバーを考慮した原油価格指数である野村原油ロングインデックスをベンチマークにしています。

野村原油ロングインデックスは月の上旬にロールオーバーする想定で算出する指数なので、この対応は、トラッキングエラーの発生を許容してでもファンドの運用継続を重視するという思い切った判断です。

WTI原油価格との乖離

このように、1671も1699も平時より期先にずれた運用をしています。この結果として、足元の値動きはWTI原油先物価格と比較してどうなっているか見てみましょう。

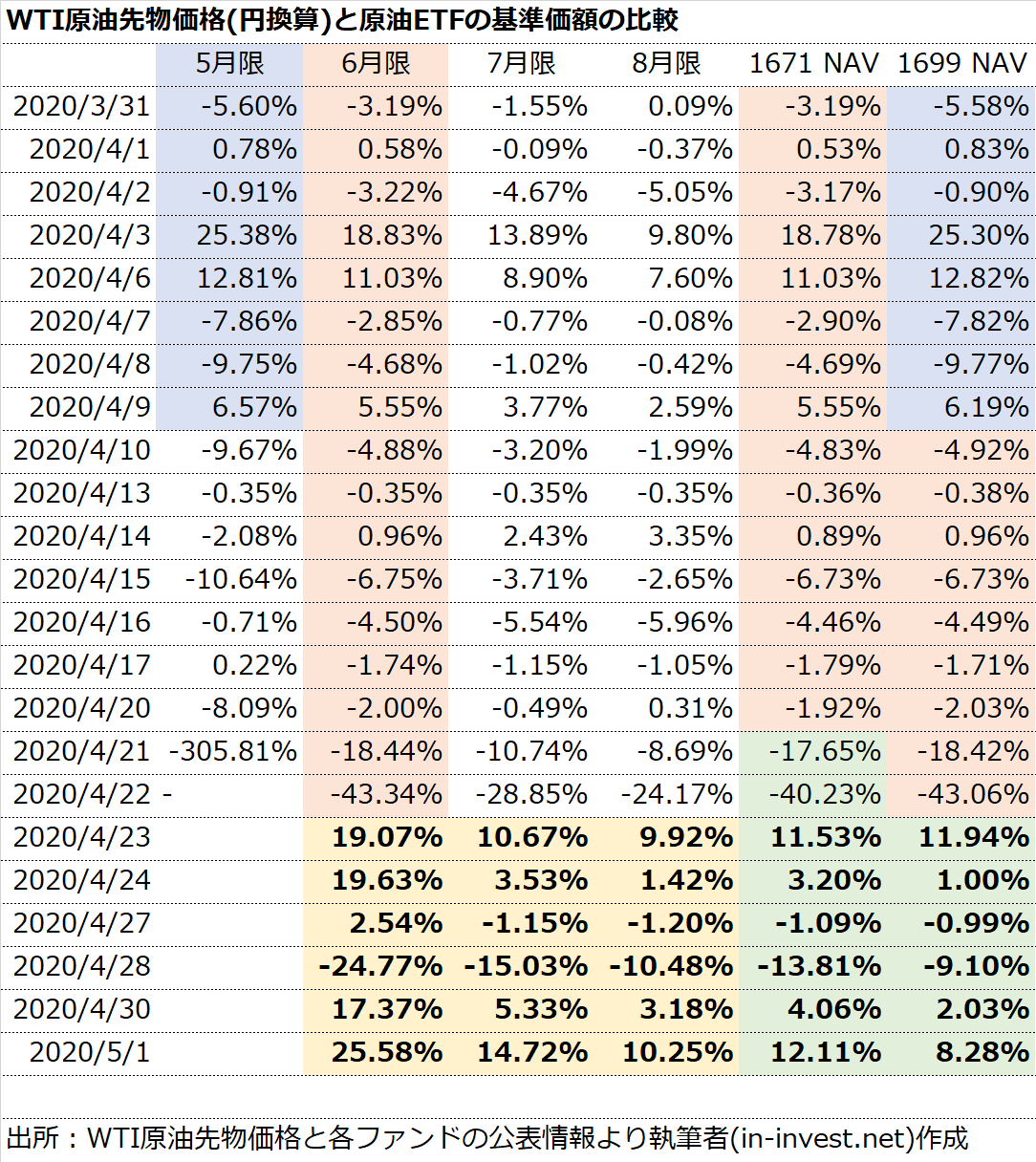

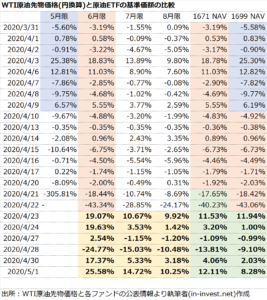

以下の表は、原油ETFの基準価額と、時点をそろえて銀行TTMで円換算したWTI原油先物価格の限月ごとの騰落率を並べたものです(過去記事やYouTubeで使ったものと同じ方法です)。

見えてくることは2点あります。

ポートフォリオ開示までの両ファンドの資産構成

6月限の騰落率と乖離が出始めた日から推測すると、1671は4月21日(現地20日)、1699は4月23日(現地22日)のタイミングで今回の不規則なロールオーバーを始めたようです。これは両ファンドが資産構成を開示するようになったタイミングとも重なります。

4月最終週の値動き

開示されている資産構成の後追いですが、4月最終週の値動きを見てみます。

1671は概ね7月限と8月限のコンポジット(複合)のような値動きです。一方12月限を入れている1699はやはり上昇も下落も6月、7月、8月限と比べると緩やかです。

結果論ですが、4月17日から5月1日までの単純な騰落率を取ると、以下の順番になります。

WTI7月限円換算(▲26.51%)>WTI6月限円換算(▲26.66%)>1671(▲44.74%)>1699(▲48.84%)

下落は直近限月のものをダイレクトに受けて、期先にロールオーバー後の上昇は限定的にしか取れていません。コンタンゴでロールオーバー⇛価格上昇⇛パフォーマンスにはマイナスという状況です。

ただ、今後、(4月20日の5月限のように)6月限が崩壊し7月限も大きく下げるような展開になればこの判断は英断だったと評価されるでしょうから、現時点の状況だけを見て両ファンドの対応を非難することは適切ではないと考えています。

その一方で、両ファンドが通常なら6月限や7月限を保有すると理解したうえで4月20日以前から継続保有していたホルダーはこの対応を批判して然るべき立場にいるとも思います。

おわり

以上です。

USOの記事でも書きましたが、これから原油ETFを買うなら目論見書だけではなく直近の開示もよく確認したほうが良いです。

平時とは異なる中身になっています。