本稿では、

・中国株の種類

・中国株の株価指数の種類

について解説します。

別の記事で、日本の個人が買える中国株ETFと公募インデックスファンドについても書くつもりなので、その前段として書きました。

中国株の指数はかなり初見殺しです。何も考えずに東証に上場する「中国」と名がついたETFを買うとアリババもテンセントも入っていません。なぜそうなるのか?

ボリュームが多いので目次を活用してください。

動画バージョン

オルカン民(=MSCIチャイナに投資)はこちらの方が手っ取り早いと思います

【オルカンの中国株】MSCIチャイナ指数の解説

はじめに:中国株がオワコンになった2020年代

近年の中国株のパフォーマンスは多くの投資家を落胆させて来た。

本稿執筆時点でも、ゼロコロナ政策で毀損した消費・サービスの回復は道半ばで、不動産市場の回復にもまだ時間がかかると見られている。また、貿易戦争から始まった米中関係の悪化は、半導体の禁輸や台湾有事に関る緊張など両国にとって国家安全保障上の問題となっている。

参考:大和総研の中国経済見通し(2024)

参考:米中対立が関税から安全保障と投資規制に拡大した経緯(2021年まで)

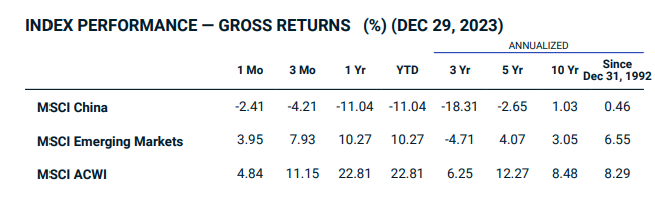

中国株の代表的な指数は2021年の高値から大きく下落し、ハンセン中国企業指数(HSCEI)やMSCI CHINAは当時の半値以下の水準にある(A株は少しだけマシ)。MSCI CHINA指数の過去10年のパフォーマンスは年率+1%に過ぎず、全世界株にもエマージング株全体にも大きく劣後している。

ハンセン中国企業指数(HSCEI)

MSCI CHINA指数のパフォーマンス(2023年12月末基準・米ドル建て)

出所:MSCIの指数ファクトシート

こういう状況のため、ここ3年の間に中国株について話す人がリアルでもネットでもめっきり減ったように思う。

ただ、中国株は新興国株で最大のウェイトを持つ国であり、全世界株指数にも含まれている。来たるべき反発局面に向けて中国株式市場の構成について確認したいという人や、新NISAのオルカンで投資を始めた人の「指数に入っている中国株ってどんな構成なの?」という疑問に応える記事があってもいいだろうと思い本稿を書くに至った。

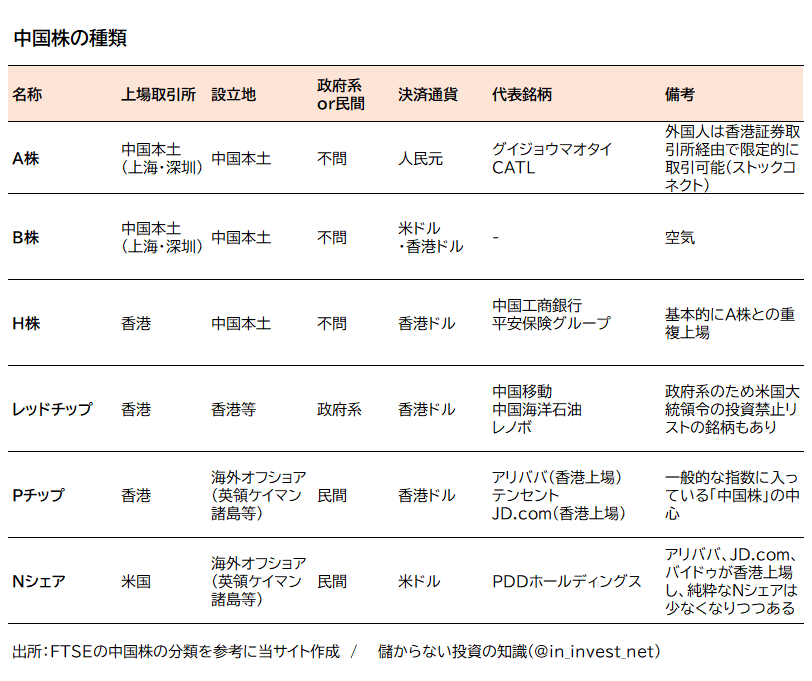

中国株の種類:取引所、設立地、政府系か民間か

以降では「中国株」の分類を解説する。ざっくりとした見取り図は下表の通り。

整理の軸は

①上場取引所はどこか

②設立地はどこか

③国有企業か民間企業か

の3点である。

※本稿の分類は指数算出会社のFTSE/Russellの中国株の分類に準拠している。他の分類者もほぼ同じように分類してるが細部に違いがある(例えばレッドチップの定義等)。ちなみに筆者は「リーマンショック後に2年ほどアジア株専任、それ以外は外国株の一部としてアジア株を見ていた時期が長かった人」なので理解度は一般人と長年専任でやってる人の間くらい。

分類1:中国本土に上場している中国株

まず中国国内の取引所に上場している株式について。中国には上海証券取引所と深圳証券取引所の2つの取引所がある。

→中国A株

上海証券取引所または深圳証券取引所に人民元建てで上場している株式をA株と呼ぶ。2014年までは中国国内の投資家と認可を受けた海外の機関投資家(QFII)のみが取引できる選ばれし者のみに開かれたアセットだった。

だが、低迷する中国株式市場のテコ入れのため2014年に香港証券取引所経由でA株を取引できる「ストックコネクト」いう仕組みが始まった。これにより、香港株を取引できる外国人投資家であれば基本的に誰でもA株を取引できるようになった。ただしストックコネクトの対象銘柄はA株の一部で、1日の取引量等に制限がある。また、決済も香港ドルではなく人民元建てである(オフショア人民元(CNH)で決済)。

ストックコネクトの開始は日本の個人にも影響している。知らない人も結構いると思うが、楽天証券ではこのストックコネクトを利用し上海上場の中国A株が取引可能である(2024年1月時点で331銘柄)。また、ストックコネクトの開始を受けてMSCI、FTSE、S&Pといった指数算出会社は2018年から段階的に新興国株指数に中国A株を組入れた。従ってオルカンのような全世界株インデックスファンドにはつい5年ほど前から中国A株が入るようになったという経緯がある。

ざっくり書くと、A株へのアクセスのしやすさは以下の順序になっている

中国人及び中国国内企業

>認可を受けた外国機関投資家(QFII・RQFII、法人ごとに投資枠の制限あり)

>それ以外の外国機関投資家や外国の個人(ストックコネクトの枠組内でのみ可能)

A株の主要な銘柄

・貴州茅台酒(KWEICHOW MOUTAI LTD,グイジョウ・マオタイ)

証券コード:600519

マオタイ酒で有名な酒造メーカー。2020年に時価総額中国最大になったことがある。H株やADRを含むMSCI CHINAでも時価総額20位以内にいる主要銘柄。

上海A株でストックコネクトの対象なので楽天証券で取引できる。

・寧徳時代新能源科技(CONTEMPORARY AMPEREX TECHNOLOGY LTD, CATL)

証券コード:300750

社名でピンとこなくてもバッテリーメーカーの"CATL"なら知ってる人は相応にいるはず。世界最大の車載バッテリーメーカー。2018年上場ながら2021年には一時的に時価総額中国最大になった。面白い会社なのだが、上海ではなく深圳上場のA株なので楽天証券では買うことができない。アジア株に強い内藤証券とアイザワ証券では深圳A株の取り扱いがあるにも関わらず本銘柄が対象外なので、何か流動性や要件等の事情があるのかもしれない。

・その他の国有企業や大手民間企業など

この他にも、中国最大の銀行である中国工商銀行(ICBC)や中国最大の民間保険会社の平安保険グループ(Ping An Insureance)など、A株には多くの政府系企業(=中国政府等が株式の大部分を保有した状態で上場している)と大手民間企業が上場している。ただ、これらの会社はH株にも重複上場しているため、外国人投資家の多くはH株の方を取引している(H株の項目で詳述)。

→中国B株

上海証券取引所と深圳証券取引所に米ドルまたは香港ドル建てで上場している株式をB株と呼ぶ。外国人投資家に門戸を開くために1992年に始まった伝統ある制度だが銘柄数が少なく時価総額が大きい銘柄もないため今は空気。B株は空気と覚えておけばいいです。

分類2:香港や米国に上場している中国株

以降は、中国本土以外に上場している中国株について確認する。A株とB株は上場取引所による分類だったが、以降では最初に挙げた3つのポイントの②設立地はどこか、③国有企業か民間企業か、にも注目する必要がある。

※A株の説明でも触れたが、中国株には中国政府等が実質的に株式の大部分を保有した状態で上場している企業が多い。四大銀行(中国工商銀行、中国建設銀行、中国招商銀行、中国農業銀行)も中国石油天然気(ペトロチャイナ)も中国人寿保険(チャイナライフ)も国有企業である。

→中国H株

香港証券取引所に上場している中国本土で設立された企業の株式をH株と呼ぶ(国有か民間かは問わない)。外国人投資家も特別な許認可なしに取引可能で、ストックコネクト経由のA株と異なり1日の取引量の制限等は無く、香港ドルで決済される。

そのため、中国本土系の大企業はA株とH株の両方に上場し、中国国内の投資家はA株、外国人投資家はH株で投資するという棲み分けが伝統的になされている。A株とH株の市場は分断されており裁定取引が難しいため、中国国内の投資熱が強い時期には同じ会社のA株がH株よりもプレミアムがついた価格で取引されるという状況が起こる。

H株の代表銘柄

中国工商銀行、中国建設銀行、平安保険グループ、BYD(A株よりH株上場が先)など

→レッドチップ

香港証券取引所には、中国本土で事業をしているが香港等の中国本土以外に設立された会社の株が上場している。このような銘柄の中で中国政府系の会社の株式をレッドチップと呼ぶ。H株と同様に香港証券取引所の上場銘柄なので香港ドル建ての取引となる。

例えば、9.9億人の加入者がいる世界最大の電話会社の中国移動(チャイナモバイル)は中国政府が実質的に70%超の支配権を有する国営企業だが、法人設立地が香港の典型的なレッドチップである。

レッドチップの代表銘柄

中国移動(チャイナモバイル)、中国海洋石油(CNOOC)など

※レノボ(香港法人で中国科学院系の投資ファンドであるレジェンドホールディングスが約34%を保有)をレッドチップに含めるかはまちまち。MSCIのレッドチップ指数には採用、ハンセンレッドチップ指数(HSCCI)には非採用となっている。

レッドチップとH株の違い

外国人が投資目的で買う限りは、H株とレッドチップに実質的な違いはほとんどない。どちらも香港証券取引所で取引できる中国本土企業の株式であり、2022年にチャイナモバイルがA株上場するなど、A株とレッドチップで重複上場する銘柄も見られるようになった。

また、米国の中国株ADRに対する規制強化で、2021年以降に多くの銘柄の米国重複上場が廃止されたことも共通している。

米国ADR上場が廃止された中国企業の例

H株で廃止された銘柄

→中国人寿保険(チャイナライフ)、中国石油化工(シノペック)、中国石油天然(ペトロチャイナ)など

レッドチップで廃止された銘柄

→中国移動(チャイナモバイル)、中国海洋石油(CNOOC)など

→香港・米国上場の中国オフショア民間企業(アリババやテンセントはこれ)

レッドチップは中国政府系の会社だったが、香港や米国の取引所には、中国本土以外で法人設立されているが事業の大部分を中国本土で行う民間企業の株式が上場している。

中国本土以外に法人を設立するのは中国の外資規制を回避し海外の投資家から出資を受けるためで、下表の通り、21世紀に急拡大したアリババやテンセント等の中国の大型テクノロジー企業の多くがこれに該当する。

中国大型テクノロジー企業の法人設立地と上場市場

| 社名 | 法人設立地 | 上場市場 |

| アリババ | ケイマン諸島 | 初回 →香港(2007年に上場し2012年に上場廃止) 再上場 →米国ADR(2014)、香港(2019) |

| テンセント | ケイマン諸島 | 香港(2004) |

| バイドゥ | ケイマン諸島 | 米国ADR(2005)、香港(2021) |

| JD.com | ケイマン諸島 | 米国ADR(2014)、香港(2020) |

これらの会社は株式保有だけでなく包括技術支援契約等による利益の移転を駆使し、中国当局がインターネット関連事業や通信事業に課す外資規制を回避している(VIEスキーム)。→参考 問われる中国のインターネット企業の海外上場の在り方

オフショア法人に詳しくないテック系のメディア等が、テンセントやアリババについて「ケイマン諸島に本社を置く」という言葉を使うことがある。だが、ケイマンにあるのはただのペーパーカンパニーで経営陣やコーポレート部門などの本社機能は無いためこれは不適当である。例えばテンセントであれば、事業会社として話題にするときは「深圳に本社を置く」と書けばよく、上場銘柄として話題にする時であれば「深圳に本社を置く(法人設立地は英領ケイマン諸島)」とするのがより適切だろう。

上記の銘柄のうち

香港に上場しているものをPチップ(P=Private)

米国に上場しているものをNシェア(N=NewYork)

シンガポールに上場しているものをSチップ

と呼ぶ。香港上場のテンセントはPチップで、NASDAQ上場のPDDホールディングス(ピンデュオデュオ)はNシェア、香港市場のアリババはPチップだがNY証券取引所のアリババのADRはNシェアということになる。

ただ、これまで見てきたA株やH株といった分類と比べるとあまり浸透していない。

アリババ、バイドゥ、JD.comは中国新興テック企業の米国上場を代表する銘柄だったが、米国で中国企業のADRが問題視されるようになったこと等を受け、現在は3社とも香港証券取引所にも上場している。そのためMSCIやFTSEの指数でもADRではなく香港上場のものが採用されるようになっている。

2024年1月時点で米国のみに上場する純粋なNシェアで時価総額が大きな銘柄はPDDホールディングスくらいである。

なお、上場廃止になった中国政府系企業のADRとは異なり、アリババ(BABA)、バイドゥ(BIDU)、JD.com(JD)のADRは現在も米国に上場しており、香港市場よりも売買代金が多い。日本の個人投資家も香港ではなく米国ADRで取引している人のほうが多いと推測する。

重要な補足→香港株(「中国株」ではない)

MSCIやFTSEが算出する全世界株指数では「香港株」と「中国株」は明確に区別されており、香港株は先進国(Developed)に、中国株は新興国(Emerging)に分類されている。そして、これらの指数ををベースとする機関投資家のアセットアロケーション等でもこの2つは(相関は高いが)別のアセットとして扱われることが多い。

直感的な定義としては「香港証券取引所に上場しているH株とレッドチップとPチップを除いた銘柄が香港株」だと思っておけば良い。

香港株の代表的な銘柄

AIAグループ(AIGのアジア部門が前身の保険会社)、香港証券取引所、SUN HUN KAI Properties(不動産デベロッパー)、HSBCホールディングス(英国との重複上場のためMSCI Hong Kongには入ってない(MSCI UKに採用))など

中国株の指数

以降では、中国株の代表的な指数を見ていく。

大別すると、

①指数算出会社が外国人が投資可能な中国株を対象に算出する指数

②中国A株の指数

③香港上場の中国株を対象とした指数

の3種類に分類できる。

外国人が投資可能な中国株を広く対象とした指数

MSCIやFTSEのようなグローバルな指数算出会社は「外国人投資家が投資可能な中国株」、すなわち、ストックコネクト経由のA株、B株、H株、レッドチップ、Pチップ、Nシェアの全てを対象にした中国株の指数を算出している。

カバーする範囲が最も広い中国株指数だが、米国政府が2020年と2021年の大統領令で「人民解放軍と関係が深い」ことなどを理由に米国民の投資を禁止した59銘柄が含まれないことには覚えておくといい。中国移動(チャイナモバイル)や中国海洋石油(CNOOC)のように時価総額が大きな銘柄が除外されている。

代表的な指数は以下の通り。

MSCI CHINA Index

MSCI CHINAはMSCIが中国株式市場の85%をカバーするように算出している指数である。

→大型株と中型株で算出され市場全体の85%をカバーする標準的な指数を、MSCIは「スタンダード指数」と呼んでいる。MSCIはスタンダード指数にさらに小型株を加えた市場全体の99%をカバーする指数も算出していおり、これをIMI指数(Investable Market Index)と呼んでいる。

三菱UFJアセットのオルカンのようなMSCI ACWI連動の全世界株インデックスファンドや、MSCI Emerging Markets指数に連動する新興国株インデックスファンドの中国株の部分でもある。

MSCI CHINAに連動するETFで最も有名なのは米国上場のiSharesのMCHIだが、おそらく日本の証券会社からは買えない(楽天証券とSBI証券で取扱なしを確認)。香港上場であればiSharesの2801やGlobal Xの3040が日本の証券会社からでも取引可能である。

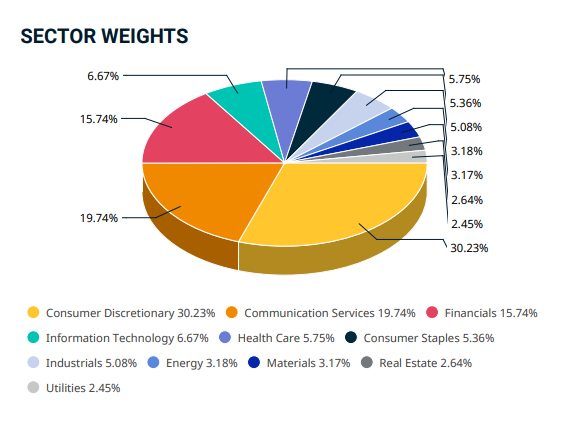

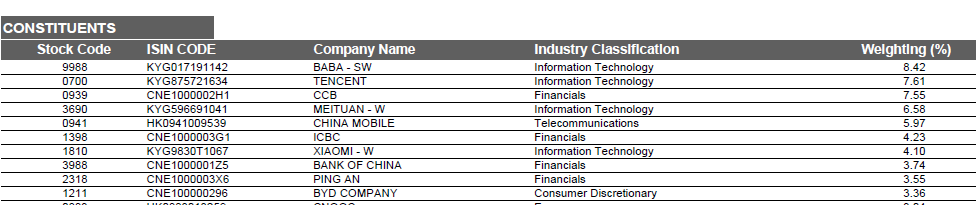

MSCI CHINA Indexの概要

出所:指数のファクトシートより(2023年12月末基準)

業種構成と大型テクノロジー企業の扱い

業種構成ではComsumer Discretionary(一般消費財サービス)とCommunication Service(コミュニケーションサービス)の割合が高いが、これは、アリババ、メイトゥアン、ピンデュオデュオといったEC(電子商取引サービス)が一般消費財サービスに分類され(3銘柄でウェイト15%)、テンセントがコミュニケーションサービスに分類される(1銘柄で13%)ためである。大型テクノロジー企業が必ずしもInformation Technology(情報技術)セクターに該当しないのは米国と同じ(S&PとMSCIは同じGICS業種分類を使っている)。

また、先に述べた通り、アリババ、JD.com、バイドゥのような、米国ADR単独上場を経て香港市場に上場した銘柄についても、香港上場の方が組み入れられている。

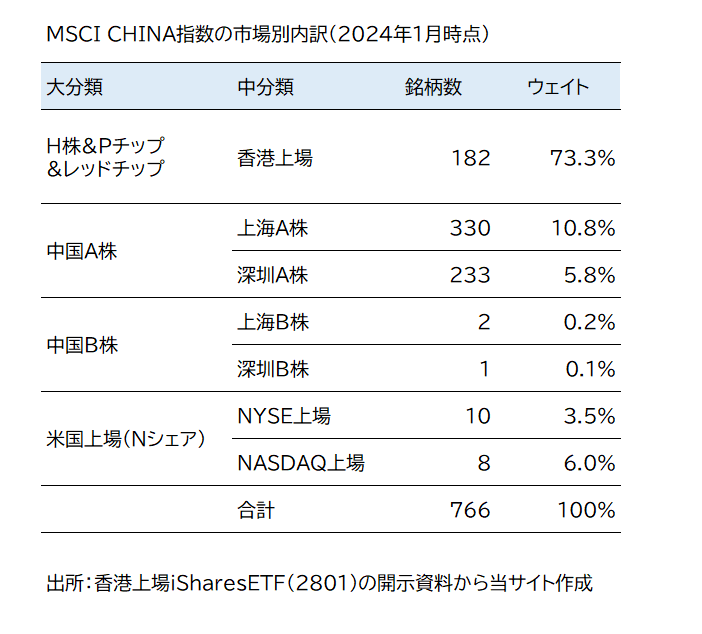

銘柄数が多い理由はストックコネクトA株

MSCI CHINA指数の銘柄数は766銘柄とかなり多いが、これは2018年からストックコネクト経由のA株を組み入れるようになったためである。

参考:MSCI USA・・・609銘柄,

MSCI Japan・・・225銘柄(!?)

ストックコネクト経由のA株は1日の取引量に制限があるため、MSCIの指数では他市場と同じ基準で算出した浮動株調整時価総額に更に0.20を乗じた数字に基づいてウェイトを決めている。その結果、低ウェイトで多くの銘柄が採用されているのである。なお、中国工商銀行のようにH株とA株で重複上場しA株がストックコネクトの対象になっている銘柄では、H株とA株の両方が組み入れられている。

以下は、香港上場のiShares ETF(2801)の開示資料をもとに、筆者がMSCI CHINA指数の上場市場別の構成比を集計したものである。

A株566銘柄の合計ウェイトは17%弱であり、低ウェイトで多くのA株銘柄が入っていることが見て取れる。ただ、指数全体で見ると、A株組入でウェイトは下がったもののまだ香港上場と米国上場が中心だと言えるだろう。また、B株の説明で書いた通りB株が空気なのも上表で分かってもらえると思う。

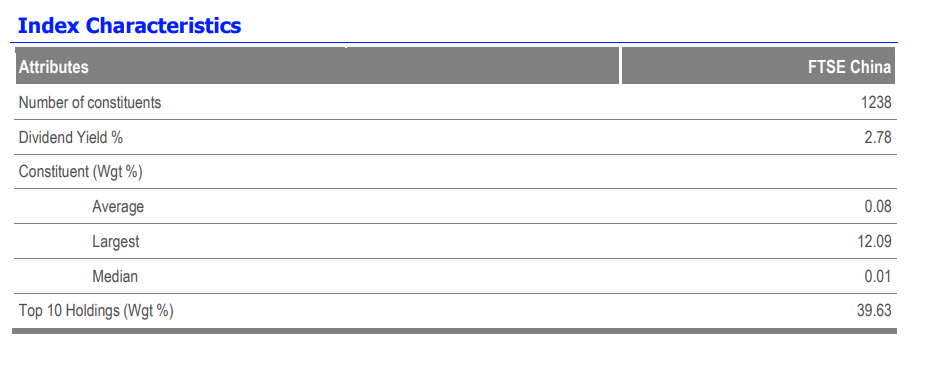

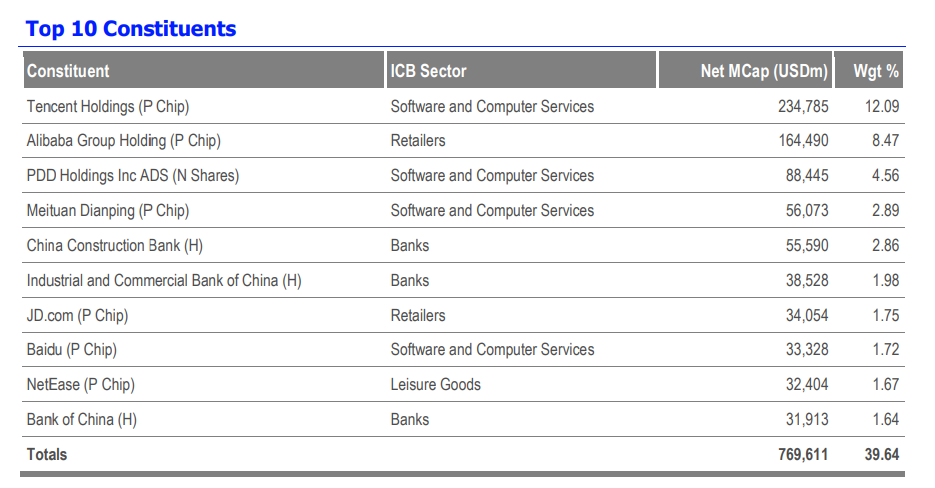

FTSE China Index(&FTSE China All Cap Index)

FTSEの指数もMSCIの指数と同じで、大型株と中型株で構成するFTSE China Indexと、これに小型株も含めたFTSE China All Cap Indexが基本的な指数である(All Cap=小型株を含む)。

有名なファンドでは、VanguardのVanguard Total World Stock ETF(VT)の連動対象はFTSEの全世界All Cap指数なので、VTの中国株部分がFTSE China All Cap Indexという関係。

(当然ながらVTを利用したSBI・V・全世界株式や楽天・VTも同じ)

FTSE China Indexの概要

出所:指数のファクトシートより(2023年12月基準)

銘柄数が1,238銘柄とMSCIの766社より多いが、上位銘柄やウェイトに差はないことが分かる。なお、小型株を含んだAll Capの方だと2,363銘柄になる。

A株のみを対象とする指数

A株のみを対象とした指数で有名なのは以下の2つ。

CSI300 Index

上海証券取引所と深圳証券取引所に上場するA株のうち、時価総額・流動性上位300銘柄で算出する時価総額加重平均の指数である。両取引所の合弁会社であるChina Securities Index Company(CSI, 中証指数有限公司 )が算出する。昔からある指数で銘柄数も適度に多いのでA株の動向を見るために一番良く使われている指数だと思う。東証上場の日興アセットの1322パンダ(上場インデックスファンド中国A株)はこの指数をベンチマークにしている。

英語で調べても算出者による情報開示が見つからなかったので、以下では香港上場のCSI300に連動するETF(2846)の上位銘柄とセクター構成を示す。

出所:香港上場のiSharesETF(2846)の開示資料より(2023年12月末基準)

中国株を広く対象としたMSCIやFTSEの指数とはだいぶ構成が異なる。Pチップの大型テクノロジー企業が入らないため、CommunicationやConsumer Discretionaryのウェイトは相対的に下位で、四大銀行や大手保険会社が含まれるFinancialsのウェイトが高い。

FTSE China A50 Index(FTSE中国A50指数)

上海証券取引所と深圳証券取引所に上場するA株のうち、時価総額上位50社で算出する指数である。もともとはFTSEと新華ファイナンス(ボロ株の現ビートホールディングス)の合弁会社が算出していたが、2010年からFTSE単独で算出するようになったという経緯がある。

昔からある指数なので相応に名が通っており、シンガポールに先物が上場しており、香港に当該指数に連動するiSharesのETF(2823)が上場している。

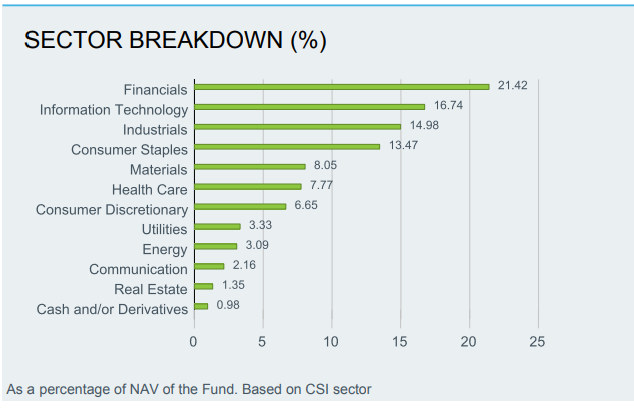

補足:東証の中国株ETFはA株ばかり

「どうしてこうなった?」と思わずにいられないのだが、東証に上場している中国株ETFのほとんどがA株の指数に連動している。

(例外がレバレッジ/インバースETFの1572/1573と、EV関連企業指数に連動する2254)

1322(CSI300)・日興アセット

2553(CSI Small Cap500, 中小型株指数)・アセマネOne

1309(上海50指数, 上海取引所の上位50銘柄)・野村アセット

2530(SSE180 Index, 上海取引所の上位180銘柄)・三菱UFJアセット

2628(STAR50, 上海取引所の科創板の銘柄の指数)・大和アセット

これらの5銘柄は全てA株連動である。JPXと上海証券取引所が日中ETFコネクティビティというETFの相互上場を実施していることがこの背景にある(上記ETFの中身は上海上場のA株ETFである)。

出所:JPXホームページ「日中ETFコネクティビティ」

いや、A株のETFが沢山あってもいい。ただ、MSCI CHINAのような香港上場や米国上場を含む中国株ETFが1つも無いのは歪んだ商品構成と言わざるを得ない。

香港上場銘柄の指数

香港に上場する中国株で算出された指数は以下の通り。

ハンセン中国企業指数(HSCEI)、ハンセンレッドチップ指数(HSCAI)、(ハンセン指数)

いずれも香港のHang Seng Bank(恒生銀行)傘下のHang Seng Indexes Company(恒生指数有限公司)が算出する指数である。恒生銀行はHSBCのグループ会社(62%保有)だが香港証券取引所に上場しており、自身もハンセン指数の採用銘柄である(SPGIもS&P500に入ってるので別におかしなことではない)。

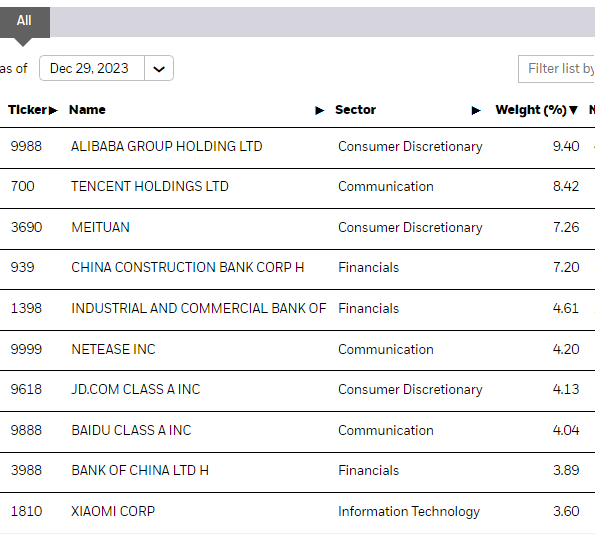

ハンセン中国企業指数(HSCEI)

香港証券取引所に上場する中国関連企業の流動性上位銘柄からなる指数で、H株、Pチップ、レッドチップからなる50銘柄で算出される。

MSCIやFTSEの中国株指数と違い米国上場(ウェイト約10%)とストックコネクト経由のA株(約17%)が含まれないが、「外国人から見た中国株」の役割は十分に果たせる指数である。

構成銘柄上位10銘柄

出所:指数のファクトシート(2023年12月基準)

ハンセンレッドチップ指数(HSCCI)

レッドチップ25銘柄で算出されている。HSCEIにもレッドチップは含まれているので昔から空気。名前は不穏でかっこいい。

ハンセン指数(HSI)

香港の株式市場全体をカバーする指数で、香港株、H株、Pチップ、レッドチップからなる流動性上82銘柄で算出される。純粋な中国株の指数ではなく、ウェイトが一番大きい銘柄もHSBCである。香港市場のベンチマークとして報道で見る機会も多いので上記の構成は知っておくと世の中の見通しが良くなると思う。

特筆すべき点としては、これらの香港証券取引所が算出する指数には、MSCIやFTSEの指数からは除外された米国大統領令による投資禁止リストの銘柄も含まれている。具体的には中国移動(チャイナモバイル)、中国海洋石油(CNOOC)、SMIC(中国の国策半導体ファウンドリ)の3社が該当する。

FTSE China50 Index(FTSE中国50指数)

FTSEが香港上場のH株、Pチップ、レッドチップを対象に時価総額・流動性上位50銘柄で算出する指数。A株で見た"FTSE China A50 Index"と紛らわしいが、Aがつかないこちらは香港上場中国株の指数である。1銘柄あたりのウェイト上限が9%なので、実はFTSE China Indexよりもテンセントのウェイトが低い。現物株のETFではiSharesのFXIがあるが、2004年設定の古いファンドなのでやってることの割にフィーが高い(0.74%)。

上位10銘柄

出所:連動するiSharesETF(FXI)の開示より(2023年12月末基準)

A株の指数と同様にシンガポールに先物が上場している。そのためか、米国上場のDirexionのYINN/YANG(中国株ブル/ベア3倍)等のレバレッジETFの原指数になっている。脱線するが、ブル3倍がYinn(陰)でベア3倍がYang(陽)はどう考えても名前が逆だろうと毎回思う。どうしてこうなったのだろう?

おわり

以上です。約1万字も書いてしまった。。。

ここ3年ほど、中国株を話題にする人も減ってきて、あまりこういう話をする人もいなくなったので、誰かの参考になれば嬉しく思います。