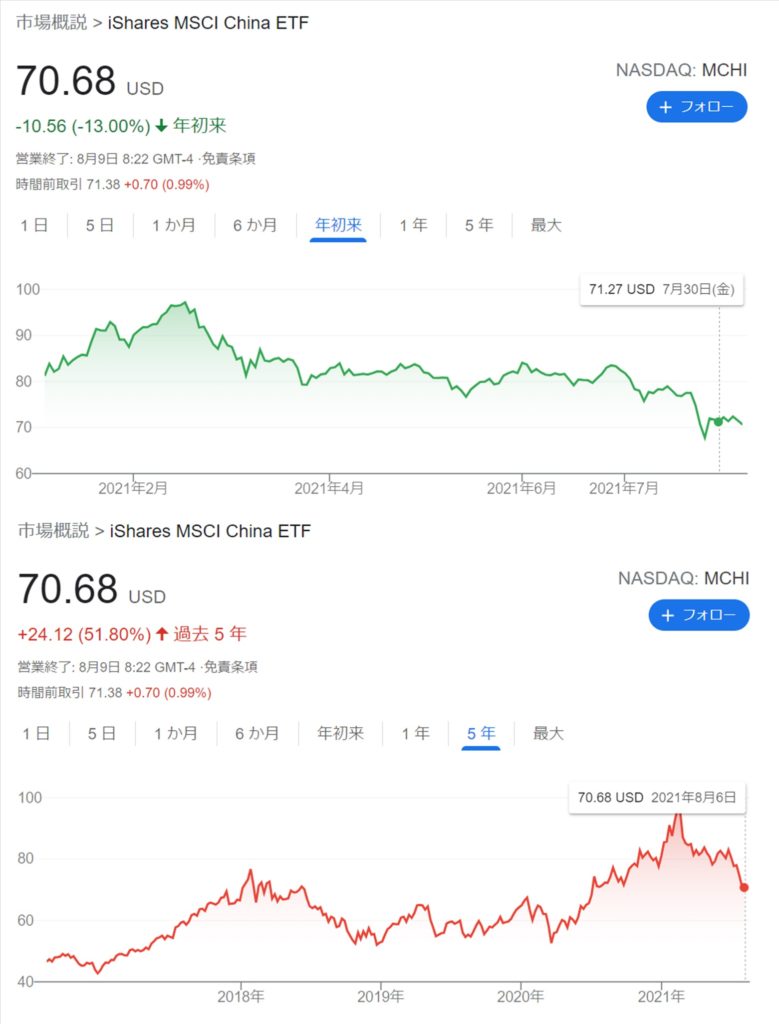

2021年7月、テクノロジー関連銘柄を中心に中国株が大きく下落しました。

本稿では、この2021年7月の下落に至るまでの経緯を2018年から続く米中対立の文脈で整理します。

目次(クリックで各項目にジャンプ)

赤く燃える市場(2021年7月)

2021年7月の中国株式は大きく調整した。

米ドル建てのMSCI CHINA Indexベースの月間騰落率は▲13.81%の下落となり、同期間の全世界株(MSCI ACWI)の+0.72%を大きくアンダーパフォームしている。

2021年7月の出来事

2021年7月、中国株は月初から不穏な空気に包まれていた。

6月30日に米国で上場したばかりの配車サービス企業DiDi Global(DIDI)について、中国当局は7月4日に同社の個人情報の取扱等に問題があると発表。国内のアプリストアから同社アプリを削除することを命じた。

中国当局が本件の審査を行うと報じられて以降、IT企業への締め付け強化への連想から、DiDiのみならずアリババやバイドゥといった大手テック銘柄も下落することになった。

(DIDIはソフトバンクGの出資先であり、本件は日本でも大きく報道された。)

だが、より大きく投資家のセンチメントを毀損したのは7月24日に公表された学習塾への規制である。

以下とおり、国内における私企業の学習塾運営を非営利化し、完全に政府管理下に置く内容となっている。

・学習塾の新規開業の認可を行わない

・オンライン運営の学習塾の開業を届出制から許可制に変更する

・既存の学習塾は非営利団体とする

・塾の費用の基準額を政府が決定する

・学習塾の株式公開を禁止

「企業が投資家から集めた資金で事業を運営し、その収益から取引先に費用を払い、従業員に給与を払い、銀行に借入金の利息を払い、国家に税金を払い、最後に残った利益が投資家に帰属する」

この株式会社の根本原理は、中国当局の前では容易く揺らぐということが世界中に知れ渡ったのである。

これを受けて、TAL Education(TAL)やニューオリエンタルエデュケーション&テクノロジー(EDU)といった米国上場の中国の教育企業の株価は暴落した。

(7月の月間騰落率 : EDU▲73.5%、 TAL▲75.9% )

世界の教育技術企業(エドテック)を対象としたテーマ型投信のようにこの下落の直撃を受けたファンドもある。

月初から市場を取り巻いていた中国テック企業への規制強化への懸念は一層強固なものとなり、月間では中国株全体が大幅下落となった。

米中対立下の中国企業に対する米・中両国からのプレッシャー

この2021年7月の出来事は、2018年以降の米中対立の直近のハイライトと見ることができる。

米中対立の焦点は当初の関税から安全保障に移り、中国企業が米中両国からプレッシャーを受けているというのが現在の中国株を取り巻く状況である。

この文脈で3年間の出来事を整理してみよう。

今に続く米中対立の発端は関税

今般の米中対立の始まりは関税であった。

2018年3月にトランプ大統領は中国からの鉄鋼製品の輸入に25%の関税をかける大統領令に署名。

背景には貿易赤字を悪しきものとする旧来的な価値観と、米国への製造業の回帰を求める支持者へのアピールがあったと見られている。

その後、米国は関税の対象品目を産業用ロボットや半導体などに拡大し、中国も米国からの大豆や自動車の輸入に報復関税を課す。

これ以降、米国と中国は様々な舞台で関税の猶予や拡大について泥沼の交渉を続けていく。

米中貿易戦争は2020年1月の米中貿易協定への署名をもって一時休戦中であるが、追加関税の多くはまだ撤回されずに残っている。

2021年8月現在でなお有効な米国の対中追加関税は以下の通り

第一弾 818品目340億ドル相当に25%(2018年7月6日)

第二弾 279品目160億ドル相当に25%(2018年8月23日)

第三弾 5,745品目2,000億ドル相当に10%(2018年9月24日)⇛25%に引き上げ(2019年5月10日)

第四弾 3,805品目3,000奥ドル相当に15%⇛一部対象品(リスト4A)を7.5%に引き下げ(2020年2月14日)

※上記対象品目でも医療機器・検査機器等の89品目については2021年1月に追加関税撤廃が公表された

安全保障と中国企業

関税から始まった米中対立は、国家の安全保障と中国企業の経済活動に戦線を拡大していく。

象徴的だったのはHUAWEIへの制裁である。

トランプ政権は、人民解放軍出身者が設立し中国政府と強いつながりがあるHUAWEIが米国の安全保障と外交上の利益に反する活動をしているとして、様々な規制を課した。

(もっとも、それ以前からHUAWEIはイラク(フセイン政権)、アフガニスタン(タリバン政権)、北朝鮮といった国連の経済制裁対象国に通信機器を提供しているとして問題視されていた。)

2018年8月には、中国の通信機器メーカーのZTE等と共にHUAWEIを米政府の調達から除外。

2019年5月には、米国企業に安全保障上の脅威となる外国企業(エンティティリスト対象企業)との取引制限(輸出規制&調達禁止)を課す大統領令に署名。

2020年8月には、半導体の輸出規制を一段と強化し、米国の技術を使い半導体を製造する外国企業にもエンティティリスト対象企業との取引制限を課した。

これによりHUAWEIは、GoogleによるAndroid開発者向けサービスの提供終了、世界最大のファウンドリである台湾TSMCへの半導体製造委託の禁止など、事業の根幹に大打撃を受けた。

このエンティティリストは随時更新されており、2020年12月にはH株上場がある半導体ファウンドリのSMICも追加されている。

また、バイデン政権が2021年7月に発表したエンティティリストの見直しでは、新疆ウイグル自治区の人権問題に関与しているとされる企業が新規追加されており、リストの意義が変容しつつあるように見える。

中国企業への投資制限

安全保障を掲げた中国企業への規制は、ビジネスだけではなく中国企業への投資制限に波及した。

ここは筆者が特に関心を持って見ていた領域なので詳しく述べる。

米国政府が米国上場の中国株ADR(&ADS)の規制を強化しようとしていたことは米中対立の文脈で何度か報じられていた。

例えば、以下の2019年9月の報道では、トランプ大統領が中国企業の米国での活動に安全保障上の懸念を強めており、その背景として中国政府が国家機密の保持を目的に米国上場の中国企業が米公開会社会計監視委員会(PCAOB)に資料開示することを拒んでいることが指摘されている。

(PCAOBはSEC監督下にある非営利法人で米国上場企業やその監査法人の監査を行う)

2019年11月には米国のみに上場していたAlibaba(BABA US)が香港証券取引所に重複上場(9988 HK)している。

明言はされなかったが、米国における中国株への規制強化も睨んだ対応であることは想像に難くない。

2020年に、これが具体的な規制として動き出す。

6月にPCAOB監査に3年連続で従わない企業の米国の証券取引所への上場を禁止する法案が上院を通過(12月発効)。

11月にはトランプ大統領が人民解放軍と関係があると認定した中国企業31社に対する米国人の証券投資を禁じる大統領令に署名。

対象企業の証券への新規投資を禁じ、既に保有している米国人は2021年11月までに売却することを義務付けた。

(この投資禁止企業のリストは、前景の貿易上のエンティティリストとは別物であることに留意)

本件の対象銘柄には、CHINA MOBILE(中国移動), CHINA TELECOM(中国電信), CNOOC(中国海洋石油)といった、かつてH株がメインだった時代に中国株の主役だった銘柄も含まれている。

対象となったのは中国本土上場のA株と香港上場のH株のみであったが、これらの銘柄のADRは上場廃止に向けた対応が取られている。

この措置は米国の投資家だけでなく、世界中の投資家を巻き込んだ。

代表的なのは、MSCI、S&P、FTSEのようなグローバルな指数算出会社の対応である。

指数算出会社は、投資禁止リストの銘柄を主要株価指数から除外した。

例えばMSCIは、2021年1月5日、8日、26日付けで、リストに入った銘柄を同社のIMI指数(Investable Market Indices, 時価総額の99%をカバーする最も広範な算出方法)から除外している。

これらの銘柄には米国で設定されるものだけでなく、世界中のパッシブファンドからの資金流入が消えたのである。

この大統領令は、トランプ大統領が任期終了間際に「駆け込み」で署名したものだったが、バイデン政権下でも引き続き有効である。

むしろバイデン大統領は2021年6月にこの大統領令を修正し、対象企業を31社から59社に拡大する措置を取っている。

中国政府による中国IT企業への締付け

中国企業、特に中国のIT企業にとって受難なのは、米国だけでなく中国政府からも圧力をかけられていることだ。

この問題が最初に意識されたのは、2020年11月のアント・グループの上場延期である。

アリババの金融サービス部門でアリペイの運営会社でもあるアント・グループの新規上場(上海&香港)が直前で延期されたのである。

原因については、ジャック・マー氏の政権批判発言や規制が不十分な業態への警戒などが挙げられている。

これに続くのが冒頭で挙げた2021年7月のDiDiと学習塾への規制である。

やや強引だがこれらは、

・巨万の富を得て強大化するIT実業家の力をそぐ

・規制の行き届かない新領域のビジネスへの牽制、

・事業や実業家に対する人民の不満(経済格差、巨大IT企業による独占、教育費高騰)への対処

といった軸で整理できよう。

本件は内政の要素も強いが、IT企業が保有する情報が海外に流れる可能性に強権的に対応をしているのは米中対立下ゆえと言えるだろう。

おわり

以上です。

米中対立下に米国は中国企業に対し様々な規制を課した。

(ただ指数に採用されるようなIT企業は米国政府から直接刺されたわけではなかった。)

中国はIT企業への規制を強化中。背景は複数あるが海外上場による国外への情報流出も一因。

というのが米中対立の文脈で見た2021年7月の中国株の調整です。

ただ、学習塾の非営利化は内政要因と見るべきなので、米中対立だけではくくれない問題であることにも留意すべきです。

特にAlibabaやテンセントといった大手IT企業については、大きく株価が調整すれば投資妙味ありと見たいところですが、環境は大変悪いので反発局面の見極めは慎重に行うべきです。

中国当局からの指導を全て受け入れてより一層政府と接近したところで米国からも警戒されて措置を打たれるというのがワーストシナリオと考えてます。