本稿では、新型コロナウイルスへの懸念から世界的に株式市場が急落した2020年2月第4週以降の米国株の業種別騰落率を示し、若干の考察を加えます。

【3月24日追記】

当初は2月21日終値-3月16日終値までで作成していましたが、2月21日終値-3月20日終値ベースのものを追加します。

目次(クリックで各項目にジャンプ)

コロナショック後の米国株式の業種別騰落率(~3/20)

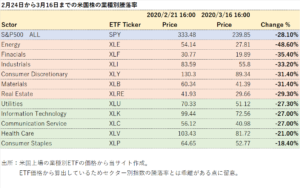

こちらが3月16日までのものです。

こちらが3月20日までのものです。

数値の入手性の都合から、SSGA(ステート・ストリート)のセクター別ETFの終値から算出しています。BloombergがあればGRRで一発ですが、個人の環境でセクター別指数の値を一覧することは困難でした。

一番上がS&P500全体で、その下に11業種の騰落率を悪い順に載せています。S&P500(SPY)より悪い業種は薄いレッド、良い(マシな)業種は薄いグリーンで色をつけました

業種分類は米国株(グローバル株)で一般的に使われるGICS分類のLevel1(Sector)です。

GICSの業種分類については以下の記事でネットリ解説しているのでぜひ併せてご覧ください。

-

GICS業種分類の調べ方と特徴(2016年と2018年の変更、癖のある業種)

GICS(Global Industry Classification Standard)は、外国株でよく使われる業種分類です。読み方はギッ ...

続きを見る

下落率上位・下位セクターに関する考察

基本的に、あらゆる業種が売られているというのが身も蓋も無い事実ですが、傾向についてコメントします。

下落率上位(大幅下落)

エネルギー(Energy)

最低のパフォーマンスなのはエネルギーセクターです。各種報道のとおり、OPECプラスの協調減産の決裂とグローバルな人の移動・ロジスティックの停滞から、原油価格が大きく下げていることが主因です。また、シェール関連企業の信用状況の悪化についても懸念されています。

金融(Financials)

エネルギーに次ぐのが金融です。原油価格の悪化からシェール関連企業の信用状況が悪化しており、銀行セクターの同産業向けの融資が焦げ付くことが懸念されています。また、株価の急落以降、各国の中央銀行が政策金利を大幅に引き下げていることを受け、金利水準の低下による利ざやの悪化が嫌気されました。

下落率下位(比較的底堅い)

生活必需品(Consumer Staples)、ヘルスケア(Healthcare)

この2業種は伝統的に業績が景気に左右されにくいディフェンシブセクターです。株価下落時にフルインベストメントの投資家が逃げ込むヘイブンでもあります。

とはいえ、この2業種も20%程度の調整になっていることから、今回の下落があらゆるものが売られている状況だということが分かります。

コミュニケーションサービス(Communication Service)、公益(Utilities)

この2業種は、ディフェンシブ寄りのセクターにも関わらずS&P500全体とほぼ変わらない騰落率です。

コミュニケーションサービスについては、2008年の業種分類の変更(リンク先で詳しく解説)で、かつての通信セクターにメディアやSNSを追加して当該セクターが新設されたため、裁量消費や広告費に収益が左右される業種になり、かつての通信セクターほどの下値抵抗は無いのだと考えられます。

公益セクターはちゃんと見たことが無いので分かりません(ごめんなさい)。推測ですが、資源価格が低下すればコストが下がる日本の電力・ガス会社とは異なり、公益セクターに分類される企業の中に、資源の上流寄りのビジネスを持つ企業が相応に含まれているのかもしれません。

おわり

以上です。

これを執筆している3月17日時点では市場は乱高下を繰り返していますが、現状認識の材料になれば幸いです。

気に入っていただけたらSNSでのシェアや、YoutubeやTwitterも見ていただけると励みになります。