為替相場と株価は関係があると考えられています。

2018年の年初以降、株価の調整と歩調を合わせて為替市場でも円高ドル安が進んでいます。

2017年末には112円台だったドル円レートは、2018年2月15日時点では106円台まで円高が進行しました。

本稿では、日本株と円の為替の関係について解説します。

本稿では、日本株と円の為替の関係について解説します。

まとめるを先に出しておきます。

①円高で株安になる

→輸出企業の業績悪化のため

②株安で円高になる

→投資家のリスク許容度が下がるのでリスクの低い資産に資金が流れるため

→ヘッジ付きで日本株を買っている海外の投資家がヘッジで売っている円の一部を買い戻すため

①円高で株安になる

→輸出企業の業績悪化のため

②株安で円高になる

→投資家のリスク許容度が下がるのでリスクの低い資産に資金が流れるため

→ヘッジ付きで日本株を買っている海外の投資家がヘッジで売っている円の一部を買い戻すため

TOPIXとドル円

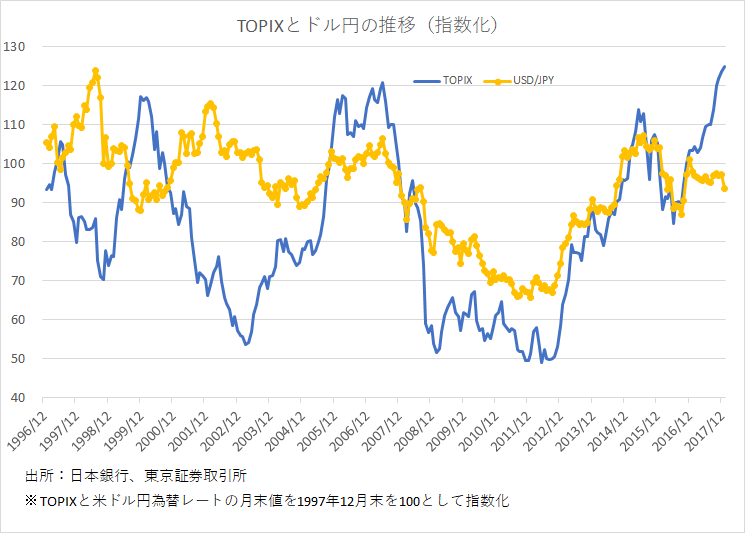

下のチャートはTOPIXと米ドル円レートの月末の値を、1996年末を100として指数化したものです。

(上に行くと株高・円安、下に行くと株安・円高です。)

これを見ると、2000年台前半までは相関どころか逆に動いているように見えます。

それ以降は、2007年から株価が下げ始めると為替も円高に動き、2013年からの株価の反発局面では為替レートも円安基調で推移しました。

足元にフォーカスすると、2017年は株価は上昇したものの、為替レートはあまり動いていません。

2018年2月の株価の下落はこのギャップを埋めに行っているようにも見えます。

玉虫色の市況コメント

さて、当月のような円高・株安の時には、

A:株の市況の報道では、円高により株価下落

B:為替の市況の報道では、株安により円高進行

という説明がされます。

私が株の担当者として駆け出しの頃、チームのスタッフで当番制で前日の市況をまとめた日報を書いていました。

私は株の部署にいたので「後場に入ると円高進行を受けて下げ幅を拡大し・・・」(Aの説明)というようなことを書いていました。

為替のチームの日報と見ると「日経平均が下げ幅を拡大すると円高基調で推移し・・・」(Bの説明)と書いてあるのです・・・。

当時は若かったので「どっちが正しいんだ?」と悩みました。

正直な所、市況コメントに書かれる因果関係は、雰囲気と定型文で書かれているようなところがあります。

とはいえ、トレーダーとして一日中市況に張り付いていても、株と為替のどちらが先に動き始めたかは分かるものの、早く動いた方に特別な理由があったかはわからないことが多いです。

実際にどうだったかはオーダーのフロー(投資家の注文)を見られる立場にいないと想像になってしまうのですが、次節以降では一般的によく言われる要因をご紹介します。

円高で株安はシンプル

円高で株安になる理由は「輸出企業の業績悪化」です。

日本株では、時価総額上位企業や日経平均採用企業における輸出企業の比率が高いです。

輸出した製品の代金は外国通貨(米ドルやユーロ)で受け取るので、円高になるとそれを円に転換する時の採算が悪化するので企業業績にマイナスになります。

また、円高になると日本製品の価格を外貨建てに換算した時の価格が高くなるので、海外市場で日本からの輸出品が売れなくなります(輸出競争力の低下)。

為替レートの変動の収益へのインパクトは相応にあり、トヨタ自動車ではドル円為替レート変動による営業利益の為替感濃度が400億円程度と言われています。

(ドル円為替レートが会社想定値よりも1円円高になると、年間で営業利益が400億円減少するくらいのインパクトがあるということです。)

参考:楽天証券 トウシル https://media.rakuten-sec.net/articles/-/8708

ただし、金融危機以降、自動車メーカーや電機メーカーは国内生産比率を下げ、現地生産を強化しています。

そのため、為替の変動は以前と比べると企業業績への実体的なインパクトは大きくないという指摘もあるようです。

私は、円高で輸出銘柄が下落するという相関は今でもあると考えています。

株安で円高は悩ましい

株価が下落して円高になるのはなぜかというのは悩ましいです。

日本の株が下がっている(日本企業の業績悪化/日本経済悪化)にも関わらず、その国の通貨は買われているのですから直感に反します。

リスク許容度の低下

私がずっと信じている考え方です。

株価が下落すると株式を保有している投資家は、保有資産の時価の減少(含み益の減少か含み損の拡大)が発生します。

また、金融機関のように定量的なリスクモデル(VaRなど)でリスク管理をしているところだと、現在取っているリスク量が大きくなります。

そうなると、リスク許容度(追加的に取れるリスクの量)が低下したので、低リスクなものに資産を移そうということになります。

どこの市場の中でも「低リスクな資産」という役割が何かに与えられています。

株式市場だと、電力株や医薬品株にそういった役割が与えられています。

※特許関連のニュースで製薬会社の株が乱高下するのを見ていると疑わしいと思うことも多いです。

為替取引では、日本円やスイスフランにそのような役割が与えられています。

ファンダメンタルズというよりはフロー(資金の流れ)の問題だと理解しています。

外国人のヘッジポジションの関係

この記事を書くためにほかにどういったことが言われているかググりました。

その中で、ロイターのシティグループ証券の高島さんのコラムが勉強になりました。

参考:ロイター コラム:株高に出遅れる円安の謎=高島修氏 https://jp.reuters.com/article/column-forexforum-osamu-takashima-idJPKBN1CI0BW

株安と円高に関係するところだけかいつまむと、

・外国人投資家が日本株を買う時は、ヘッジ付きで投資している。

(円を買って日本株を買うのと合わせて、先物などで円を売って、為替変動リスクをヘッジ(回避)している。)

・日本株が下落すると、保有している日本株のエクスポージャー(ここでは時価残高くらいに考えておけば良いです)が減少する。

・ヘッジのために売っていた円の残高が、現在の日本株の時価残高に対して過剰になるので、株の時価が減った分だけ円を買い戻す(アンワインド)。

→円高方向に振れる原因

なかなかしっくり来る説明でした。

年金や保険などのロングオンリーの外国人投資家がヘッジ付きで日本株を買っているという指摘は私も違和感ないです。

海外の運用会社の日本株運用のパフォーマンスはヘッジ付きで書いてあることが多いです。

※ロングオンリー:買い(ロング)だけで売り(ショート)ポジションを取らないということです

以上です。

最後まで読んでいただきありがとうございました。