2021年10月から日経平均の算出方法が変わります。

本年5月に日本経済新聞社は変更点をまとめたドキュメントを公開しパブリックコメントを実施。

7月5日にパブリックコメントへの回答と変更後の算出要領を公開しました。

本稿では、現在の日経平均の算出方法・問題点を解説したうえで、算出要領の変更点について解説します。

現行の算出方法の解説と問題点にもかなり文字数を使っていますので、変更点のみに注目している方は↓の目次を活用してください。

目次(クリックで各項目にジャンプ)

現行の算出方法と問題点

2021年10月変更前までの日経平均の算出方法

変更前の日経平均の算出方法は、以下のとおりです。

$$日経平均株価=\frac{\sum(株価×50/みなし額面)}{除数}$$

各銘柄の株価に(50÷みなし額面)を乗じたものを225銘柄分合計し、それを銘柄算出時点の除数で割ります。

みなし額面・・・みなし額面は、日経平均の算出で使われるウェイトと考えて差し支えありません。日経平均は単純平均ではなく(50÷みなし額面)で加重平均された株価指数なのです。

もともと、株式に額面があった時代には、額面50円(一番メジャー)の銘柄と額面5,000円の銘柄では株価水準が異なるため「50円額面に換算する」ということが行われていました。

額面50円であれば50/50で等倍、額面5,000円であれば50/5,000で1/100にするというわけです。

株式の額面は2001年の商法改正で廃止されましたが、日経平均はみなし額面という仕組みを銘柄のウェイトづけと株式分割・併合等の場合に連続性を持たせるための調整に使用し続けていました。

このみなし額面という仕組みは後述する諸問題とつながっています。

除数(Divisor)・・・除数は、銘柄入替等があった時に過去の指数値との連続性を持たせるための仕組みです。除数を使う株価指数は、本家であるダウ工業株30種平均にならいダウ式の平均株価と呼ばれます。

本家ダウでは、株価合計が価格変動以外で増加する時(株式併合、単価が高い銘柄に入替等)は除数を大きくし、株価合計が株価変動以外で減少する時(株式分割、単価が低い銘柄に入替等)は除数を小さくすることで連続性を保ちます。

ただ、日経平均では、株式分割・株式併合で連続性をもたせるための調整は上述のみなし額面の変更で行うため、除数は専ら銘柄入替え時の調整で使われています。

ダウ工業株30種平均と比較すると日経平均の特徴がよく分かります。

ダウ平均の算出方法は極めてシンプルで、以下のように算出します。

$$ダウ工業株30種平均=\frac{\sum株価}{除数}$$

分子は常に構成銘柄の株価合計を使い、銘柄入替えやコーポレートアクションに伴う調整はすべて除数の変更で対応します。

指数における各銘柄のウェイトは、算出時点の株価に等しくなります。

本家ダウと比較すると、日経平均は、単純な株価ではなく(50/みなし額面)で加重したた株価で算出し、連続性のための調整の一部を除数ではなくみなし額面の変更で行う株価指数なのです。

ダウ平均の算出方法は以下の記事で詳細に解説しています。興味がある方はぜひこちらもご一読ください。 ダウ工業株30種平均の算出方法を具体的に解説します。 計算方法にフォーカスして、算出者のS&Pダウ・ジョーンズインデックス社が公表す ... 続きを見る

ダウ工業株30種平均の計算方法(算出要領の概説や日経平均との違い)

日経平均の問題点

以下では、日経平均の問題点を3点挙げます。はじめ2つはよく言われていること、最後1つはダウ平均との比較で執筆者がかねがね考えていることです。

◎値がさ株の影響が大きすぎる

日経平均の最も有名な問題点です。

本稿執筆時点(2021年7月6日)では、以下の3社で日経平均全体の20%超をカバーします。

この3社の時価総額合計は28兆円程度で、3社合計でもトヨタ自動車の31兆円に届きません。

9983 ファーストリテイリング 株価80,000円台 みなし額面50円(50/みなし額面=1)

ウェイト10%

8035 東京エレクトロン 株価40,000円台 みなし額面50円(50/みなし額面=1)

ウェイト5%

9984 ソフトバンクグループ 株価 7,000円台 みなし額面25/3円(50/みなし額面=6)

ウェイト5%

「日経平均は単純平均の株価指数なので値がさ株(単価が高い銘柄)の影響が大きい」と書かれることがありますが、これは厳密ではありません。

「みなし額面で加重した後の株価が高い銘柄の影響が大きい」と言うべきです。

ソフトバンクグループの株価は7,000円台ですが、みなし額面が25/3(50/みなし額面=6)なので、ウェイトは株価40,000円台の東京エレクトロンと同じ5%台です。

ただし、一部の銘柄のウェイトが高くなりすぎることがあるというのは、日経平均に限らず多くの株価指数で共通して起こりうる問題です。

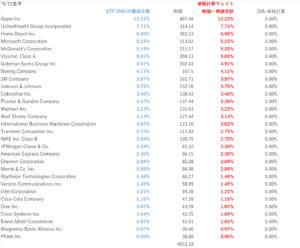

例えば、以下の表は2020年8月末にAppleが株式分割を行う直前(2020年8月21日時点)のダウ平均のウェイトです。

Apple, United Health Group, Home Depotの3社で全体の26%なので、こちらも上位銘柄偏重です。

◎銘柄選定における恣意性

日経平均の銘柄選定に不透明感を感じている投資家は少なくありません。

例えば、2020年10月に、日経平均採用銘柄であるファミリーマートが伊藤忠商事によるTOBを経て上場廃止になりましたが、この時にファミマに代わって採用されたのはネクソン(3659)でした。

同じゲーム・エンターテインメント関連で日本を代表する企業であり、時価総額・流動性ともに同社を上回る任天堂が非採用であるにも関わらずです。

株価水準が高い任天堂を組み入れることを算出者が避けたと想像することは決して邪推ではないでしょう。

○分割・併合でウェイトが変わらない

これはあまり指摘されているのを見たことがありませんが、執筆者がかねてより疑問視していることです。

日経平均では、構成銘柄が株式分割・株式併合を実施すると、みなし額面を変更します。

例えば、2020年9月末基準でみずほフィナンシャルグループ(8411)が10:1の株式併合を実施しました。併合前100円台だった株価が併合後は1,000円台になる水準でした。

日経平均はこの時に、同社のみなし額面を50円から500円に変更しています。50/みなし額面は1から0.1になるため、みずほFGの日経平均への寄与度は併合の前後で変わりません。

この取り扱いは理に適っているようにも見えますが、決して自明の取り扱いではありません。

例えば、ダウ平均では、株式分割があると連続性をもたせるために除数を変更しますが、分割で株価が下落すると指数におけるウェイトは低下します。

2020年8月末のAppleの1:5の株式分割では、分割前600ドル程度だった株価が分割後は120ドル程度になりました。

分割後のダウは素直にApple株120ドルとして算出されるため、Appleのウェイトは分割の前後で5分の1になります。

この取扱で問題なのは、株価変動によりウェイトが高くなりすぎたり低くなりすぎた銘柄について、調整が全く働かないことです。

「株価上昇した銘柄は最低投資金額を下げ投資家の裾野を広げるために株式分割を行い、株価が下落した銘柄は呼び値(tick size)の影響や管理コスト削減の観点から株式併合を行う。」

これは株式市場に備わった自己調整機能の1つだと思いますが、分割・併合の前後でウェイトが変わらないようにする算出方法ではこれを活かせません。

結果として、日経平均採用後に株価が堅調推移した銘柄はどこまでもウェイトが高くなり、採用後に株価が低迷した銘柄はどこまでもウェイトが低下します。

(ただ、これは裏返せば上場会社が分割・併合に伴う売買を考慮せずに意思決定を行えるという利点でもあります。日経平均は先物やレバレッジETFなど連動する資金が多いですから。)

2021年10月からの変更点

ここからは、2021年10月以降の変更点を解説します。

技術的な変更もいくつかありますが、ここでは実質的に影響が出そうな項目のみ取り上げます。

執筆にあたっては、5月10日及び7月5日付けで日経新聞社より公表された以下の3つのドキュメントを参照しました。

日経平均株価のみなし額面等に関するコンサルテーションについて

日経平均株価の算出要領および構成銘柄選定基準の改定について

日経平均株価算出要領(仮:2021 年 10 月 1 日から適用予定)

◎みなし額面を廃し、株価換算係数を導入

変更後の日経平均では、みなし額面換算を廃止し株価換算係数という方式を導入します。

現在の日経平均は(50/みなし額面)で加重した株価で計算されていますが、変更後は以下のようになります。

$$日経平均株価=\frac{\sum(株価×株価換算係数)}{除数}$$

この株価換算係数は、原則0.1から1までの範囲で0.1刻みの数値を取り、新規採用銘柄は構成ウェイトが1%以下になる最大の数値となるよう決定されます。

ただし、2021年10月の変更時にすでに採用されている銘柄では、(端数切捨て等の技術的な調整はあるものの)現在の(50/みなし額面)がそのまま株価換算係数になります。

例えば、公表されている想定値では、ソフトバンクグループの株価換算係数は6となっており、現在のみなし額面(25/3)に基づく50/(25/3)=6がそのまま使われます。

このように、既採用銘柄では新規採用銘柄に適用される上限1よりも変更前のみなし額面が優先されるようです。

また、構成銘柄の株式分割・株式併合に際しては、現行と同様に株価換算係数を変更することで分割・併合の前後で指数ウェイトが変わらないようにします。

○定期見直しの取扱の明確化

これまでは、日経平均の定期見直しは「年1回10月第1営業日に実施し入替えの上限はなし」でした。

変更後の算出要領では年1回10月第1営業日に実施することは不変ですが、定期入替えの基準日を7月末と明記し7月末時点のデータに基づき選定をすることを明確化しています。

また、入替銘柄数の上限を3銘柄とするよう変更されます。

○プライム市場銘柄に限定

2022年4月の東証の市場制度改革で、現行の4市場の区分をプライム、スタンダード、グロースの3市場に再編します。

現在は日経平均採用銘柄は東証一部上場企業から選定するとしていますが、2022年4月からはプライム市場の上場銘柄から選定することになります。

○特設注意市場銘柄の除外

現行では、既採用銘柄が日経平均から除外されるイベントとして、整理銘柄指定(=上場廃止)、組織再編(株式移転等)による整理銘柄指定を経ない上場廃止、市場2部への指定替え(降格)が挙げられていますが、新基準では特設注意市場銘柄銘柄への指定でも日経平均からの除外となるよう変更されます。

おそらくこれは、TOPIXの新基準で特設注意市場銘柄を除外する取扱に合わせたものでしょう。

※特設注意市場銘柄というのは、内部管理体制に重大な問題ありと取引所が認定した銘柄について、一定期間内に改善されなければ上場廃止とする制度です。2012年にオリンパスが不正経理(損失隠し)で指定されたのが一番有名だと思います。

上場制度上の措置としては監理銘柄指定に近く相応に重いものですが知名度は今ひとつ。

おわり : 新規採用銘柄には期待できるが抜本解決には至らない

以上です。最後に、自分の評価を書きます。

まず、みなし額面というレガシーの廃止は英断だと思います。

日経平均の算出要領の中にだけ、法的には廃止された「株式の額面」というアイデアが残っているのは分かり難さにしかつながりません。

また、新規採用銘柄はウェイトが1%になるように株価換算係数が決定されるようになるため、今後は相対的な株価水準に関係なく新規採用銘柄が選定されることが期待できます。

(今でも株価水準は銘柄選定に関係ないことになってますが、これを額面通りに受け止めるのは無理があります。)

一方、現行の日経平均の最大の問題である、一部の構成銘柄のウェイトが高すぎることについては、変更後も何も変わりません。

ファーストリテイリング、東京エレクトロン、ソフトバンクグループの株価換算係数は1、1、6となる見込みで、現在の(50/みなし額面)によるウェイトのままです。

また、将来的にこれらの銘柄が最低投資金額引き下げのために株式分割を行う場合も、株価換算係数は現行のみなし額面と同様、分割の前後でウェイトが変わらないように調整される設計となっています。

一部の構成銘柄へのウェイトの偏りを解決するためには、ウェイトの上限(5%等)の導入、分割・併合の前後でウェイト維持する取り扱いの廃止、時価総額加重平均への移行などの抜本的な変更が必要ですが、今回はいずれも見送られています。

ここまで5,200字も書いた〆としてはイマイチですが、2021年10月変更は抜本的に問題点を解決すると言うよりは、これから長い時間かけて解消していくための第一歩と評価しています。