本稿では、金利上昇で株価が下落する理由を解説します。

3年前にも似たようなことを書いていますが、現在の局面にあてはめて書きます。

-

金利上昇による株価下落を配当割引モデルで説明する

本稿では、金利と株価の関係について解説します。 「金利が上がると株価が下がる」という定説を配当割引モデル(DDM)から見ていきます。 ケース ...

続きを見る

せっかく金利と株価の関係に注目が集まっているのに私の過去記事にはさして流入が無いので悲しいのです。

目次(クリックで各項目にジャンプ)

金利上昇で株価が下がるメカニズム

金利と株価の関係

金利上昇で株価が下がる理由について、よく言われるのは以下の2点です。

・債券の利回りが上昇し、投資対象としての債券の魅力が上昇するので、株を売って債券を買うようになる。

・借り入れによる資金調達のコストが上昇し消費や設備投資が控えられることから、経済活動が鈍化し企業業績を圧迫する。

配当割引モデルで考える

これを株価モデルで考えます。

私は株式のバリュエーションの原点は配当割引モデル(DDM)だと考えているためDDMを使いますが、DCF法でもマルチプル(PER)でも同じ説明ができます。

直近の配当金をD、投資家が求める期待収益率をr(%)(国債の利回り+株式に求める超過収益率)とし、配当金が毎年g(%)成長する定率成長配当割引モデルで株価Pを記述します。

将来の配当金を投資家の期待収益率(割引率)で現在価値に割り引いたものの総和が理論株価になるという考え方です。

(式が切れていますが、t期以降も続きます)

(式が切れていますが、t期以降も続きます)

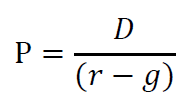

これを級数の和の公式で整理すると以下の簡潔な式が得られます。

例えば、日清食品ホールディングス(2897)の今期予想配当金は120円です。

期待収益率5%(国債利回り0%+株式超過収益率5%(ディフェンシブなので控えめ))、配当成長率3%(成熟産業だがブランド力と商品開発力でインフレ率を上回る成長が見込める)として理論株価を求めると、

株価P=120÷(0.05-0.03)=6,000円

となります。ちなみに執筆時点の同社株価は7,800円程度です。

金利上昇がP=D/(r-g)のrとgにどう影響するかを考えると、金利と株価の関係がわかります。

債券への資金流入⇛期待収益率(割引率)の上昇

最初に述べた2つのうち、債券利回りの上昇による株から債券への資金シフトは、期待収益率rの上昇として捉えることができます。

債券の利回りが上がる分だけrが上昇するため、D/(r-g)の分母が増加し株価Pは下がります。

債券の利回りが上昇したことで、投資家が株式に要求する期待収益率が高くなり、それが正当化される水準まで株価が下落するのです。

企業業績への影響⇛予想成長率の低下(業種によっては上昇)

2つ目の経済活動の鈍化による企業業績の悪化は、予想配当成長率gの減少として捉えることができます。

これもD/(r-g)の分母が増加するため株価にはマイナスに影響します。

ただ、金利上昇が業績にプラスに寄与する業種では金利上昇によりgが増加します。

例えば、銀行株は日米ともに2月下旬以降も底堅い値動きですが、これは金利上昇が利鞘改善につながる銀行業では金利上昇はgにプラスだからです。

(一方、金利上昇時でも保有債券の値下がりによる損失が意識される局面では、金利が上昇しても銀行株が冴えないことがあります。)

グロース株と金利上昇

一般的に、金利上昇局面ではバリュー株よりもグロース株が不利です。

2021年2月下旬の市況においてもグロース株の調整がよりきついです。

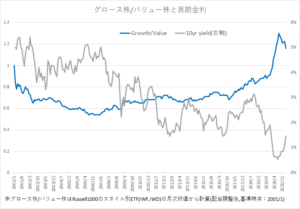

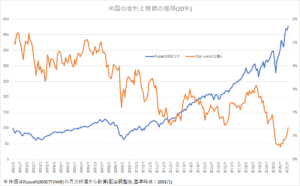

以下のチャートは、米国のグロース株指数とバリュー株指数の相対的な強さと10年債利回りを並べたものです。

青線が上に行くほどグロース株優位です。

2000年代半ばから金融危機までの金利上昇局面のバリュー株優位や、2018年後半から現在まで続く金利低下局面におけるグロース株優位など、金利とグロース株の相関が見られる局面は多くあります。

(ただ、2017年のトランプ大統領就任以降のように、金利上昇(積極財政&インフラ投資)とグロース株優位が両立する局面もありました。)

この現象も、配当割引モデルから説明することができます。

グロース株では配当成長率gが高いため、株価Pの構成要素のうち、遠い将来の配当金が占める割合が高くなります。

D=100だとすると、成長率0%のバリュー株は20年後の項の分子は100で変わりませんが、成長率10%のグロース株では673になります(1.1の20乗は6.727...)。

そして、遠い将来の配当金の現在価値は、分母(割引係数)が経過年数に応じたべき乗になるため、rの小さな変化が大きく影響します。

rが8%から8.5%に上昇すると、20年後の配当金の項の分母は(1+0.08)の20乗の4.66から(1+0.085)の20乗の5.11に増加します。

すなわち、グロース株は遠い将来の配当金(≒業績)の株価への寄与が大きく、遠い将来の配当金の現在価値は割引率の変動の影響を受けやすいのです。

これは結局、デュレーション(残存期間)の長い債券のほうが金利変動の影響を受けやすいという現象の株版です。

グロース株はデュレーションが長いのです。

おわり:金利上昇で株価はいつも下がるのか?

以上です。

最後に、過去20年間の金利と株価の推移を見ます。

金利上昇と株価下落が同じタイミングで起こっている箇所はあるものの、それが一過性の調整の呼び水だったのか中期(2-3年)のトレンドにつながったのかを明確に切り分けることは難しいというのが正直な感想です。

債券の金利(裏返せば通貨のインフレ率)が世界的に縮小する中で、金利上昇による株価下落は短期的な調整以上にはなりにくくなっているのではないかというのが現在の自分の見立てです。

(こう書いてしまうと今回の調整を機に相場が大きく動き出したときに大変恥ずかしいのですけれど。)