2020年3月8日の主要産油国(OPECプラス)の協調減産の決裂を受けて、原油価格が大幅に下落しています。

週明け3月9日のWTI原油価格は3月6日の41ドルから32ドルまで下落しました。

大幅な調整を受けて、原油は投資妙味ありと見ている方もいると思いますので、原油ETFの注意事項について振り返ります。

2020年4月追記

この記事は2020年3月に記載したものですが、当サイトではこれ以降も原油ETFの記事をいくつか書いています。

特に、以下の4月に書いた記事とYoutubeの解説が、より具体的で直感的にもわかりやすと考えています。

よろしければこちらをご覧ください。

-

原油ETF上がらない問題のシンプルな解説(中身を見る!)

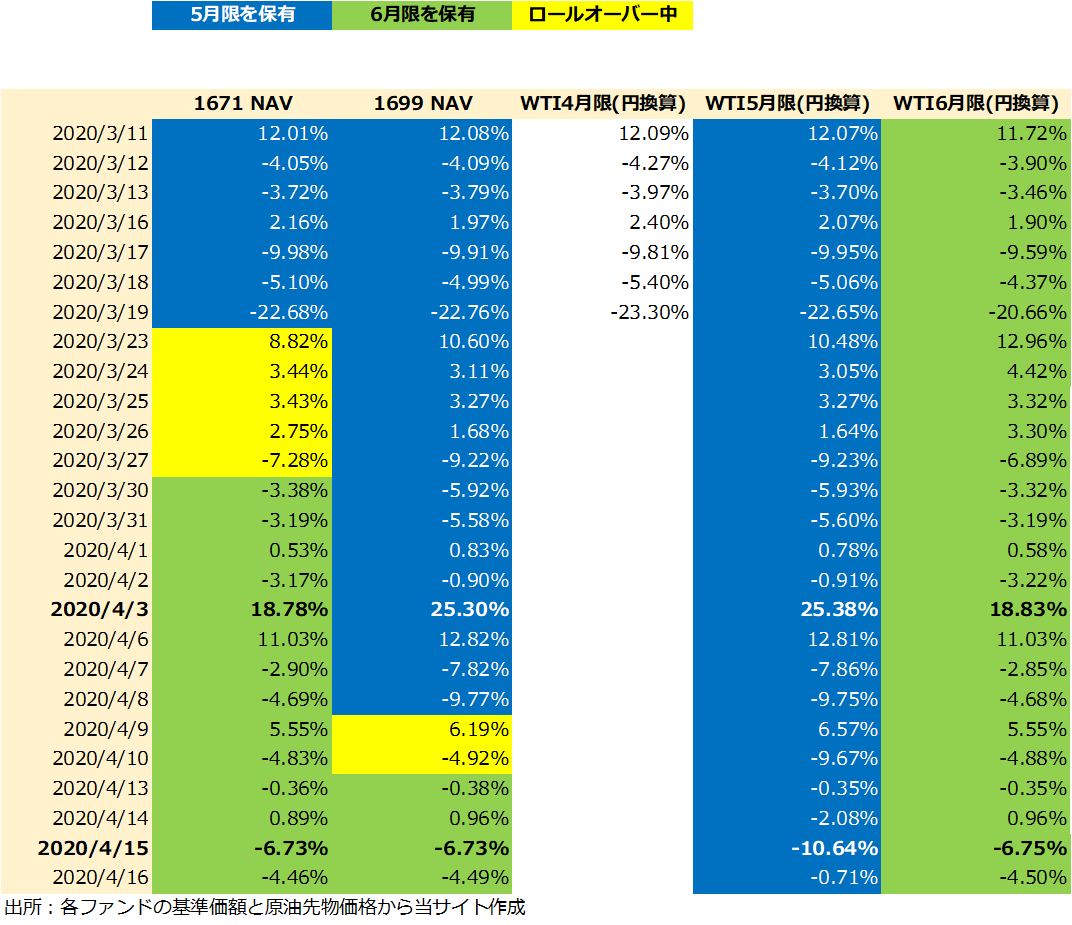

本稿では、原油ETFと報道ベースのWTI原油先物価格との価格乖離を2020年3月から4月第1週までのETFの価格をもとに見ていきます。 原油 ...

続きを見る

上昇局面で原油ETFが上がらない理由

リターンの差異

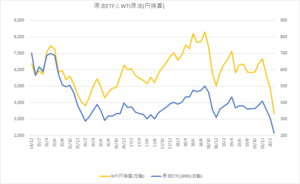

以下は、WTI原油先物価格を円換算したもの(黄色線)と東証上場の原油ETF(1699,野村原油)(青線)の2015年以降の推移をチャートにしたものです。

おおむね同じような動きをしているように見えますが、2016年から2018年半ばまでの原油の上昇局面で、原油ETFなWTI原油に大きく劣後しています。ついて行けていません。

ETFは先物のロールオーバーの影響を受ける

乖離の要因は、①原油ETFは原油先物をロールオーバー(乗り換え)するため限月間の価格差の影響を受けることと、②つなぎ足の価格切り替えの上昇分はそもそも存在しないことです。

①限月間の価格差と建玉

GLDやIAUのような金ETFはファンドが金の現物を保有しますが、原油ETFは原油先物を買うことで原油と連動させます。

先物取引は、予め決まった期日に決済する取引であるため、ファンドが保有している先物の決済期日が近くなると、その期日の先物を売り、決済期日が先の先物に乗り換えます(ロールオーバー)。

この時に、期日が先の先物の方が期日が近い先物よりも高い(「コンタンゴ」と言います)と、乗り換えの時に保有する先物が減少してしまいます。

例えば、3月が期限(3月限(ぎり)といいます)の先物の決済期日が近づいたので、4月限に乗り換えるときに、先物価格が3月限が50ドル・4月限が51ドルのような状況だと、価格差の1ドル分だけ建玉(先物を買う数)が減少します。この例では1÷51で2%程度建玉が減少します。

建玉が減少すると価格上昇が反映されにくくなります。

特に、自分も含めて相応に多くの人が発信しているように、市況が上昇トレンドかつコンタンゴの時は、原油ETFの基準価額(NAV)は先物価格の上昇ほど上がりません。

より正確には以下のように場合分けできます。

コンタンゴ(直近限月より第2限月の方が先物価格が高い)のときに

⇛ロールオーバー後に先物価格が上昇⇛パフォーマンスにはマイナス

⇛ロールオーバー後に先物価格が下落⇛パフォーマンスにはプラスバックワーデーション(直近限月より第2限月の方が先物価格が低い)のときに

⇛ロールオーバー後に先物価格が上昇⇛パフォーマンスにはプラス

⇛ロールオーバー後に先物価格が下落⇛パフォーマンスにはマイナス

②つなぎ足の参照銘柄の切り替えは取れない

ニュースや投資情報サイトに出てくる「WTI原油先物価格」は、直近限月の原油先物価格をつなぎ合わせたもの(つなぎ足)です。

先物取引には期日があり、実際に取引されているのは「WTI原油先物1月限」「WTI原油先物2月限」…といった期日の異なる別々の銘柄です。

つなぎ足では、直近限月(期日が1番近い銘柄)が変わるたびに、価格を参照する銘柄を次の限月の先物(銘柄)に切り替えます。正確な表現ではないかもしれませんが、先物には期日があるので、チャートもロールオーバーすることで「WTI原油先物価格の長期推移」のチャートが作られています。

単純な例を出すと、「つなぎ足のが参照する限月が変わる日」の騰落率が、直近限月(もうすぐ取引終了)が50ドル⇛50ドルで変わらず、第2限月(もうすぐ直近限月になる)も51ドル⇛51ドルで変わらずだった場合でも、つなぎ足のチャートでは50ドルから51ドルに上昇したように見えます。

この見かけの上昇分は実際には存在しないため、どのようなプロダクトでも取ることができません。

理屈では、取引最終日が近づくにつれ、直近限月と第2限月の価格差は1ヶ月分の保管コスト相当額まで縮小することが見込まれますが、それなりに開いた状態で取引最終日を迎えることもあります。

上記の2点は、東証上場ETFだけの問題ではなく、USO(ユナイテッド・ステイツ・オイル・ファンド)のような米国上場の原油ETFでも同様です。

また、CFDでも、オーバーナイトで持ち越した投資家から徴収する価格調整金等で調整していると予想します。この点について原油ETFよりもCFDの方が有利という人がいたら注意が必要です。

運用会社による解説では、以下の1671の運用会社であるシンプレクスAMのものが直感的なわかりやすさにも配慮して書かれています。この解説でも参考にしています。

https://www.simplexasset.com/etf/column/015.html

原油先物の期間構造

原油先物価格の限月ごとの差異(期間構造)は、コモディティのトレーダーの重大な関心事です。

踏み込むと難解になりますが、原油の先高感が強い時はコンタンゴになり、原油の先安感が強い時はバックワーデーション(期日が先の先物の方が安い)になるのが原則です。

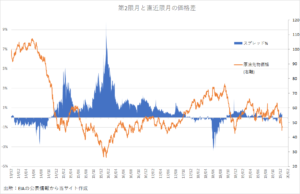

以下は、直近限月の先物と第2限月の先物(直近の1つ先の決済期日の先物)の価格差(スプレッド)を時系列で見たものです。価格差を直近限月の価格で割って率にしています。青い面が上に出ていれば第2限月の方が高く(コンタンゴ)、下に出ていれば直近限月の方が高い(バックワーデーション)状況です。

きれいに連動してはいませんが、先物価格の動きに先行するような推移になっています。

特に、2015年から2017年にかけては一貫して第2限月の方が高くなっており、上で挙げた原油ETFの値上がりの鈍さにつながっています。

2019年以降は比較的落ち着いた水準にありましたが、足元では限月間の価格差が拡大傾向です。例えば、2020年3月27日時点では、2020年5月限が$21.84、2020年6月限が$25.53でした。

限月間の価格差は相応に変動が大きいため、投資するのであれば注意が必要です。

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude.html

おわり:定期的なパフォーマンスの見直しを

以上です。

原油ETFは個人投資家でも比較的低コストで原油のエクスポージャーを取れる貴重なプロダクトですが、上述のような先物を組み込んだETFならではの注意点があります。

短期の目線で売買するなら気にする必要はありませんが、1年・2年保有する場合は、定期的に原油ETFの値動きを振り返り、普段見ている報道ベースの先物価格との差異を確認すべきです。