本稿では、東証上場ETNのNEXT NOTES日経・TOCOM原油ダブル・ブル(2038)が報道ベースの原油先物価格の2倍になっていないように感じる理由に踏み込みます。

東証上場の原油ETFである1671と1699の2020年3月以降の価格乖離を記事にしたところ、「2038があまり上がっていないことも話題になっていた」というコメントをいただきました。

この点について、2038とベンチマークの日経東商取原油指数(レバレッジあり/なし)の特徴から見ていきます。

目次(クリックで各項目にジャンプ)

2038 原油ダブル・ブルETNの概要

ETNの仕組み

NEXT NOTES日経・TOCOM原油ダブル・ブル(2038)は、ETNと呼ばれる上場指数連動債券(仕組債)です。

特定の指数のリターン(+手数料相当額)に連動して償還価額が変動する債券が証券取引所に上場しているもので、ETF等と同様にベンチマーク(対象指数)に連動した投資成果を目指すプロダクトです。

(厳密には、仕組債をさらに信託受益権で包んだものが上場しており、ETN/JDRと言われます。)

このNEXT NOTESシリーズのETNは、野村グループの資金調達子会社であるノムラヨーロッパファイナンスN.V.(オランダ法人)が発行し野村ホールディングスが保証する債券です。

債券であるため、発行体/保証人である野村ホールディングスの信用リスクを取りますが、償還価額(≒基準価額)はあらかじめ決められた方法で機械的に計算されるため、償還価額のベンチマークからの乖離は管理費用(≒信託報酬)相当額だけです。これはそのままETFと比較したETNのデメリット・メリットです。

日経・東商取原油レバレッジ指数

2038がベンチマークにしているのは「日経・東商取原油レバレッジ指数」です。

これは東京商品取引所(TOCOM)の原油先物価格から算出される「日経・東商取原油指数」の日次の騰落率を2倍にしたものです。「日経平均」と「日経レバレジッジ・インデックス」の関係と同じです。

レバレッジETFの解説でも書きましたが、日次の騰落率を2倍にしているだけなので、1ヶ月や1年間の騰落率はもとの指数の2倍にはなりません。

2038とWTI原油の価格差

2038と関連指標の騰落率

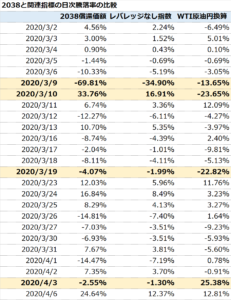

以下の表は、2020年3月以降の「2038の償還価額」「レバレッジなしの日経・東商取原油指数」「WTI原油先物円換算」の日次の騰落率を並べたものです。WTI原油先物円換算は、前営業日の米国の終値を当日の日本の銀行TTMで円換算したものの騰落率です。

大きな差が出ている日を強調表示しています。

一見して、2038の償還価額は確かにレバレッジなしの日経・東商取原油指数の2倍になっていることが分かります。1日に数ベーシスの差が出るのはETNの管理手数料相当額でしょう。

つまり、2038が報道ベースの原油価格と異なる動きをしているように感じるのは、レバレッジをかける前の日経東商取原油指数と報道ベースのWTI原油先物価格の差異です。

日経東商取原油指数とWTI原油つなぎ足の差異要因

以下のチャートは、2019年初から足元までの、レバレッジなしの日経東商取原油指数とWTI原油(つなぎ足)円換算の推移です。

値動きの方向は同じですが、WTIの方が変動幅が大きい(派手に動く)ようなチャートです。

推測も入りますが、日経東商取原油指数とWTI原油(のつなぎ足)の差異要因は以下の3点だと考えています。

つなぎ足とロールオーバーを考慮した指数の差(比較的影響小さそう)

原油ETFの重要なポイントである、つなぎ足と先物の期間構造(コンタンゴ/バックワーデーション)の影響はこの日経東商取原油指数とWTIのつなぎ足にも該当すると考えています。

算出要領(メソドロジー)を確認したところ、基本的に日経東商取の指数は月初5営業日目から5日間かけてロールオーバーするように算出されるようです(商品によって差あり)。

ただ、先に挙げた日次騰落率を見ると、日次では値動きの方向がそもそも逆の日があるため、これだけでは説明できません。

WTI原油とドバイ原油の違い

主要な原油価格の指標は「WTI」「北海ブレント」「ドバイ原油(中東原油)」の3つです。東商取の先物はドバイ原油です。

これらは同じ原油ですが商品性は相応に異なり、

①WTIは硫黄分が少なくガソリンが多く取れるため高価である、

②需要地の在庫状況が価格に影響する(例えば米国内の在庫状況はWTIへの影響がより大きい)

といった差異があります(教科書的な説明)。

また、取引時間が異なるため、東商取の日中取引の終値ベースで算出されるETNの償還価額と前日の米国時間のWTI先物の終値を比べると、時点にも差が出てしまいます。

(夜間取引を考慮するとNYMEXのWTI原油先物との東商取のドバイ原油先物の取引時間はそれなりに被っているので、同じ時間帯の足で比較すると違った絵が見えるかもしれません。ただ、個人の環境ではここまでの比較は難しいです。)

このように、同じ「原油先物」であっても、商品性や取引時間が異なるため、価格形成に影響が出ている可能性があります。

中心限月の違い(おそらく超重要)

WTI原油先物と東商取のドバイ原油先物は、中心限月が違います。中心限月とは、取引量が多く、指標となる限月(銘柄)のことです。

WTI原油先物は、一番期限が近い「直近限月」の先物が中心限月になります。本稿を執筆している2020年4月7日時点では、2020年5月限が直近限月です。

WTI原油に限らず、海外市場の商品先物の多くが、直近限月が中心限月であり、直近限月の取引終了日が近づくにつれて、徐々に取引の中心が第2限月に移っていきます。

これに対して、東商取の先物は「期先限月」の先物が中心限月です。WTIとは逆に、期日が遠い先物の方が流動性が高いです。

個人の投機的取引を理由に挙げるものや、他市場との裁定取引が背景にあるという説明もありますが、自分には正確な理由は分かりません。ご存知の方がいましたらコメント欄かTwitterで教えていただけないでしょうか。

実際に、2020年4月7日のTOCOMのドバイ原油先物の日中取引では2020年8月限と9月限に出来高が集中しており、4,5,6,7月限の出来高は少ないです。

そのため、指数の計算も流動性が高い期先物の価格を採用しており、算出要領にも以下の記載があります。

中心限月を対象限月とする。なお、現状東商取市場における中心限月は5 番限月又は6番限月となる。

原油先物間の価格差の要因を相場の先高感・先安感と原油の保管コストに求めるならば、3~4ヶ月の差は価格形成に大きな影響を与えると考えられます。

おわり

以上です。

実はちゃんと見るまで、2038原油ダブルブルと1671や1699のような原油ETFの相違点は、レバレッジの有無とWTIとドバイのちょっとした違いだと考えていました。見てる限月が結構離れていることは覚えておこうと思います。