分散効果を狙って金ETFを購入することにしました。

この機会に金ETFのリスクリターン特性について整理したのでまとめます。

(追記(2020年5月):1540(純金上場信託)の記載を追加しました。)

(追記(2020年7月:保管コストの記述を修正・加筆しました。)

目次(クリックで各項目にジャンプ)

1月に動画も作ったので、ぜひ併せてご覧ください。

米国ETF:IAU,GLD,GLDMの比較

金ETFで有名なのは以下の2つです。

(ファンドの時価総額は2019年12月の水準を記載しています。)

iShares Gold Trust(IAU US)

運用会社 BlackRock

経費率 0.25%

ファンド時価総額 $17bn

SPDR Gold Shares(GLD US)

運用会社 SSGA(ステート・ストリート)

経費率 0.40%

ファンド時価総額 $41bn

いずれも金現物を保有するタイプの米国上場ETFです。

GLDは2004年、IAUは2005年に設定されており、相応に長いトラックレコードがあります。GLDの方がファンドの規模は大きいものの、経費率はIAUが優れています。

なお、GLDは証券コード1326で東証にも重複上場しています。詳細は次項で述べます。

これに対して、2018年にSSGAがGLDMというETFを新規に設定しました。ファンドの規模は前の2つと比べると小さいものの、最後発なためコスト(経費率)は一番安いです。

SPDR Gold MiniShares(GLDM US)

運用会社 SSGA(ステート・ストリート)

経費率 0.18%

ファンド時価総額 $1bn

自分が口座を持っている証券会社では、楽天証券、マネックス証券ともに3ファンドとも取り扱いがありました。

なお、米国上場のGLD,IAU,GLDMも、次節で取り上げる国内上場の1326(=GLD)と1540も、ETF保有者への分配金(配当金)は出ません。

中身が株のETFは保有株式の実績インカムゲイン相当額を投資家への分配に回すのが一般的ですが、金ETFが保有するゴールドは、持っているだけでは何のキャッシュフローも生みません。

これは、後述するウォーレン・バフェットがコモディティ投資を嫌う理由でもあります。

東証上場ETF:1326と1540

上記の3つの米国ETFは流動性が高くファンドの規模が大きいものの、日本の投資家が購入する場合は為替手数料(通常片道25銭程度)と米国株ベースの売買手数料(通常日本株より高い)がかかります。

一方、東証上場のプロダクトであれば、円建てかつ日本株と同じ売買手数料で取引できます。

運用期間と流動性を考慮すると、以下の2つが検討に値します。

(加筆した事項を含むため、時点が他とずれています。ご容赦ください。)

1326 SPDRゴールド・シェア

1326はGLDの東証重複上場分です。

ファンドはGLDそのものなので、長期の運用実績があり、世界最大の金ETFなので償還の心配もありません。

東証における流動性はそれほど高くない時期もありましたが、金価格の上昇を受けて2020年5月時点ではコンスタントに1日に1億円を超える売買があります。

(過去には1日の売買代金が数千万円程度の時期も長かったですが、当時もマーケットメイクのような注文がそれなりのロットで出ていました。ただビッドとアスクは相応に開いていました。)

東証重複上場の外国ETFで流動性が低いものは撤退の可能性もありますが、1326は比較的流動性が高い方です。また、BlackRockはJDR形式の重複上場を2017年に撤退しましたが、SSGAは東証からの撤退はまだありません。

(余談ですが、SSGAの東証上場銘柄の1349(アジア債券ETF)は売買代金がかなり低位です。どうするんだろう?)

1540 純金上場信託(金の果実)

1540は2010年に設定された三菱UFJ信託銀行の金ETFです。

投信法に基づく「投資信託」ではなく金現物を裏付けとする「信託受益権」が東証に上場しているという建て付けですが、上場株式や投信型ETFと同じ税制が適用されます(申告分離課税・特定口座OK)。

設定当初は残高・売買代金ともにそれほどでもありませんでしたが着実に存在感を増しているファンドで、2020年4月末時点のファンドの規模は1,000億円程度になります。東証における売買も1326より活発です。

信託報酬は0.44%であり、米国ETFよりやや高めなので、為替手数料・売買手数料が低廉で済む分と投資期間中の信託報酬(経費率)の差異について、投資する時間軸と合わせて要検討な商品です。

また、経済合理性があるかは別として、金現物との交換が日本国内で完結するという国内籍ETFならではの特徴もあります。金1キロ単位なので最低でも600万円相当の1540が必要ですが、所定の費用と消費税を払うことで、カブコム証券、SBI証券、三菱UFJモルガン・スタンレー証券経由で金現物との交換を申し込むことができます。

金のリスクリターン特性

次に投資対象としての金について見ていきます。

(2019年12月までの数値で計算しています。)

株式との低相関

金のようなコモディティは、株式との相関の低さを期待してアセットアロケーションに組み込まれます。

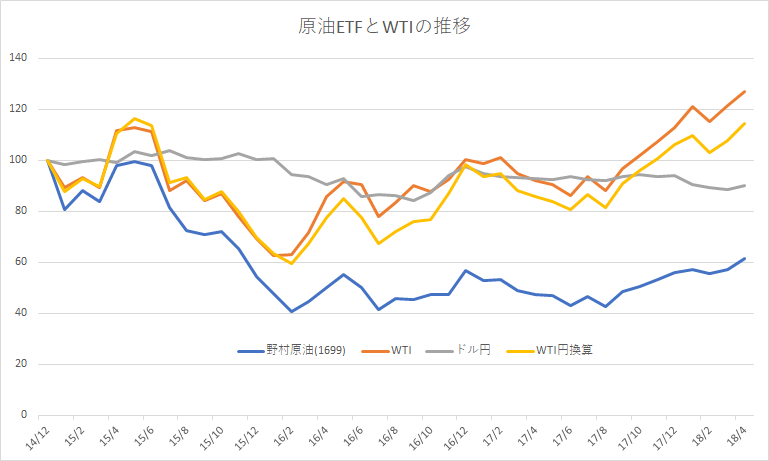

チャートにすると以下の通りです。IAUとMSCI ACWI(全世界株価指数, プライスリターン)を2005年1月末を100として指数化したものです。

株と似たように動いているところもありますが、2010年以降は明確に異なる動きをしています。

この期間の月次リターンで計算したリスク指標は以下のとおりです。

IAU標準偏差(年率) 17.5%

ACWI標準偏差(年率) 15.2%

相関係数 0.14

低相関と言っていいと思います。

最小分散ポートフォリオを取るとIAU43%・ACWI57%になります。

ドルインデックスとの逆相関(ドルの代替)

金についてもう一つ言われるのが、ドルの代替資産(米ドルと逆方向に動く)ということです。

上と同じ期間でドルインデックス(DXY)と並べたのが以下のチャートです。

ドルインデックスの方が変動率が低いので右軸にしていますが、動きの方向性としては逆に見えます。

実際に同期間の月次リターンの相関係数は-0.41でした。

金投資のいくつかの疑問点

さらに、金投資の疑問点について見ていきます。

現物価格との乖離はどうか

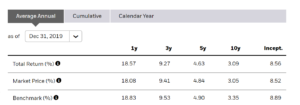

過去に記事にしましたが、私は以前に原油ETFで結構痛い目に会いました。原油ETFは先物のロールオーバーの影響を受けるため、コンタンゴ(期限が先の先物の方が高い市場環境)だと報道で見る原油先物価格よりもリターンが大きく劣後します。

-

原油価格が回復しても私の原油ETF(1699)が含み損な理由

私は2015年から2018年までNISA口座で野村アセットマネジメントの原油ETF(1699)を保有していました。 このETFは、NYMEX ...

続きを見る

今回検討している金ETFは現物保管型なので、ファンドは金を保有するコストがかかりますが、先物のロールオーバーの影響は考えなくて良いです。

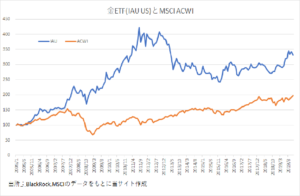

実際にIAUの開示情報でも、5年・10年スパンで見た基準価額(NAV)のベンチマークに対する下方乖離はほぼ管理費用(0.25%)程度です。

出所:iShares Gold Trust HP, "Total Return"が基準価額(NAV)ベースの収益率

また、ファンドの目論見書にも、定率のSponsor's Fee(0.25%)の中に、カストディアンフィー(保管費用)が含まれると記載されています。

In exchange for the Sponsor’s Fee, the Sponsor has agreed to assume the following administrative and marketing expenses of the Trust: the Trustee’s Fee, the Custodian’s Fee, NYSE Arca listing fees, SEC registration fees, printing and mailing costs, audit fees and expenses and up to $100,000 per annum in legal fees and expenses.

出所:iShares Gold Trust Propectus

設定来の運用状況を見る限りでは、原油ETFとは異なり、報道ベースの金価格とさほど乖離しないリターンを期待して良いと考えます。

(他のETF同様、取引時の市場価格と基準価額の乖離には注意する必要があります。)

期待リターンはどう考えるか

ウォーレン・バフェットはコモディティ(商品)投資を嫌うことで有名です。理由は、金のようなコモディティはそれ自体は会社のように富を生み出さないからです。

神様の言うことに逆らうと、これは逆も然りです。ゴールドはそれ自体は富を生み出しませんが、会社と違い経営陣や従業員の不正といった人に起因するリスクとは無縁です。

私見では、金の価格は、物価、実需用途の価値、危機時の逃避先としての価値などが絡み合って形成されているのだろうと考えています。

では、それ自体が価値を生み出すわけではない金の期待リターンはどの程度を見ておけばよいのでしょうか。ここでは2つの数字を紹介します。

過去は未来を保証しませんが、取っ掛かりとして過去の数値を見ておきましょう。

先程のチャートでもあるように、2005年からの15年程度で見ると金のリターンはかなり素晴らしいです。

IAUの2019年9月末時点のファクトシートでは、過去10年間のリターンが年率3.68%、設定来(2015年から)のリターンが年率8.53%でした。

もう1つ、昨年見つけた有益な情報を紹介します。

ロボアド専業大手のWealthNaviは、同社の資産運用サービスの中身をホワイトペーパーで公開しています(自信が無いとできません。すごいことだと思います。)

https://www.wealthnavi.com/image/WealthNavi_WhitePaper.pdf

この中で、同社がポートフォリオを構築するうえで使用している各資産の期待収益率が公表されています。

直近(2019年4月)では、金の期待収益率は3.7%と置いています。

同社はブラック・リッターマンモデル(Black-Litterman Model)という、各資産の現在の時価総額をもとに、それが織り込んでいる収益率を逆算するようなアプローチで算出していますが、結果として過去10年間のヒストリカルに近い数字になっています。

おわり

以上です。

自分はIAUと1326を購入しました。

実はメープルリーフ金貨にも昔から興味があったのですが、万一盗難に遭ったらショックで寝込んでしまいそうなのでETFにします。

現在株価がヒストリカルハイなので、分散のために金投資を検討している方などの参考になれば幸いです。