以前の記事で、日本株の20年積立のシミュレーションを紹介しました。

結論だけ書くと。

・20年だと「持ちっぱなし」と「積立」でリターンにあまり差が出ない

・積立投資は魔法の杖ではなく、変動する市場と付き合い続けるために有効な規律ぐらいにとらえてはどうか

ということでした。

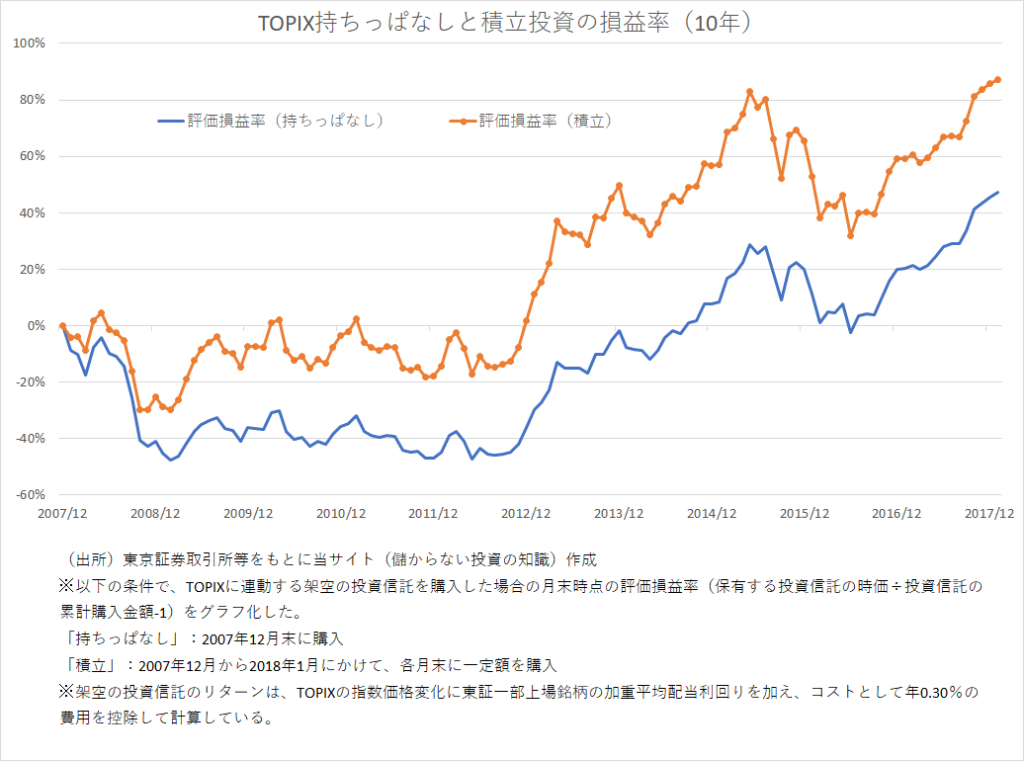

本稿では、同じ方法で過去10年積立た場合のパフォーマンスを解説します。

日本株10年積立のパフォーマンス

方法は以下の通りです。

・過去10年間について、2つの戦略でTOPIXに連動する架空の投資信託を購入した場合の月末時点の評価損益率をグラフ化しました。

評価損益率:保有する投資信託の時価÷投資信託の合計購入金額-1、つまり持っているものの時価が、投入した合計金額に対してどれくらい変化したかです。

・2つの戦略とは「持ちっぱなし」と「積立」です。

「持ちっぱなし」では2007年12月末(10年前)にTOPIX投信を一括で購入し、その後は放っておきます。

「積立」では2007年12月から2018年1月にかけて、毎月末に一定金額のTOPIX投信を購入し続けます。

・架空の投資信託のリターンは、TOPIXの価格変化に東証一部上場銘柄の加重平均配当利回りを加え、コストとして年0.30%の費用を控除して計算しました。

いかがでしょうか、過去10年間だと、一貫して「積立」が「持ちっぱなし」を上回るリターンになっています。

数字も見てみましょう。

2018年1月末時点の 累計損益率 | 年率換算 | |

持ちっぱなし | 47.34% | 3.92% |

積立 | 87.09% | 6.41% |

時点 | 超過幅 | |

「持ちっぱなし」の損益率が「積立」を最も上回っていた | - | - |

「積立」の損益率が「持ちっぱなし」を最も上回っていた | 2015年5月 | 54.18% |

『「持ちっぱなし」の損益率が「積立」を最も上回っていた』の数字が出ていないのは、今回計測した方法だと該当する時点が無いためです。

全ての月末で「積立」の損益率が「持ちっぱなし」を上回っていました。

では、この期間の市場はどうだったのでしょうか。

チャートの「持ちっぱなし」の損益率(青い線)は2007年12月末時点を基準にTOPIXの値動きを指数化したものとだいたい同じです。

この期間は、2008年の年初から株価が冴えない展開で、9月にはリーマンショックで下落が加速しました。

2008年のTOPIXの騰落率は実にマイナス41.8%でした。

2009年2月を底打ちしたものの上昇基調とはならず、その後3年間は1,000ポイントから700ポイントのレンジで行ったり来たりしていました。

つまり「積立」の法は株価下落局面で継続してナンピン買いを入れ続けていたことになります。

ナンピン買いとは、保有している銘柄の株価が下落した時に、追加でその銘柄を購入することです。難しい状況を平たくするという意味で「難平」です。

今回使った仮想のTOPIX投信が2007年12月末に、基準価額10,000円でスタートしたとします。

その場合、「積立」の2018年1月時点の平均取得コストは7,876円でした。

「持ちっぱなし」は2007年12月末の基準価額の10,000円が取得コストですので、21%安く買ったことになります。

まとめ

積立開始後に下げ相場に入り、低いコストで購入する機会があった場合は、「積立」のパフォーマンスが「持ちっぱなし」を上回ります。

直近10年間はまさにそういった市場動向でした。

最近10年間のデータで日本株の積立投資の有効性を説く人がいたら、もっと長期のデータも見てみたいと指摘してもいいと思います。

(おそらく日本に限らず米国株や先進国全体でも同じような絵になると思います。)

以上です。

読んでいただきありがとうございました。