本稿ではTOPIXを20年間積立投資をした場合のシミュレーションをもとに、積立投資の話をしていきたいと思います。

積立投資への注目

ここ2年ほど、積み立て投資について、これまで以上に注目が集まっています。

2015年に就任した金融庁の森長官は、これまでの日本の資産運用について「金融機関が顧客本位の業務運営が出来ていない」という点を一貫して指摘しています。

具体的には、投信の販売会社(証券会社や銀行)が販売手数料を取るために、一定期間が過ぎたら顧客に乗り換え(持っている投信を売って別の投信を買うこと)を推奨することや、運用会社が系列の販売会社の意向で売りやすく手数料が高く設定できる投信ばかり作っていることに言及しています。

リンク:金融庁「日本の資産運用業界への期待」

このトレンドの一環として、2018年から積立NISAが始まりました。

積立NISAは通常NISAよりも非課税期間が長く、より長期投資に向いた制度設計になっています。

積立投資は、同じ商品を定期的に一定金額購入し続けることです。

価格が上昇している時は少ない株数(投信なら口数)、下落している時は多い株数買うことになりますので、平均取得コスト(買った価格の平均)が平準化されます。

(ドルコスト平均法と言われます。)

TOPIX積立投資の運用実績のシミュレーション

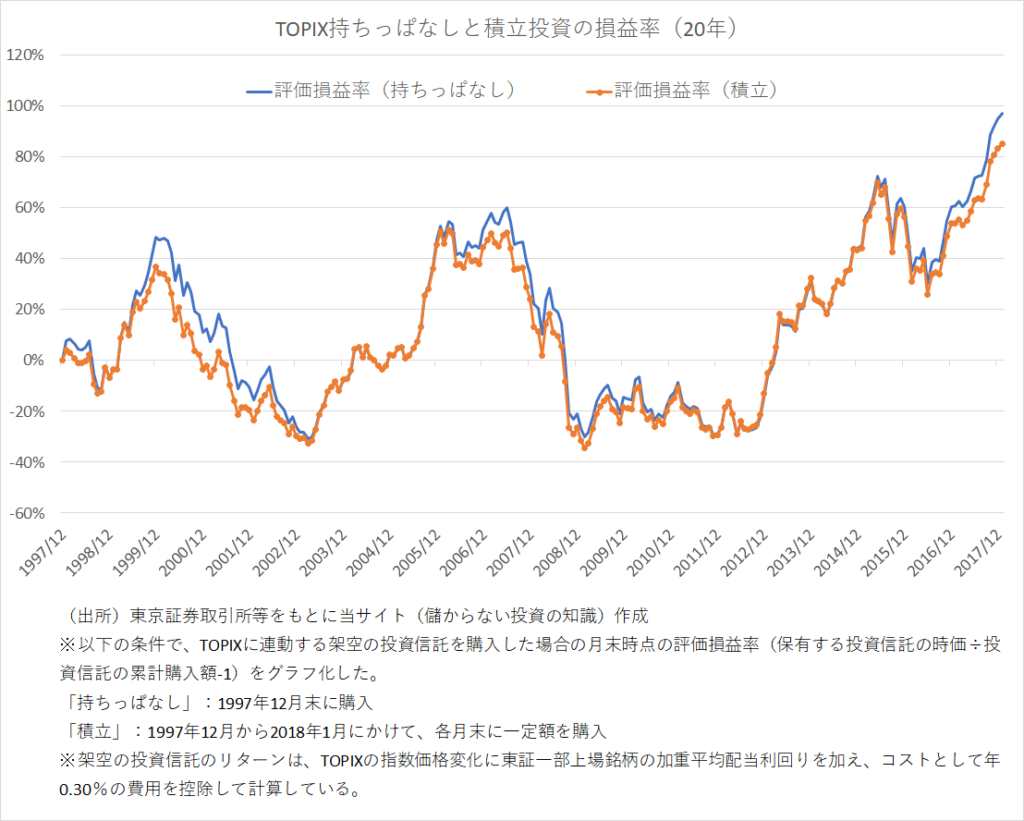

下のチャートは、過去20年間、2つの戦略でTOPIXに連動する架空の投資信託を購入した場合の月末時点の評価損益率をグラフ化したものです。

(評価損益率:保有する投資信託の時価評価額÷投資信託の合計購入金額-1、つまり保有資産の時価が、合計投下金額に対してどれくらい変化したか。)

2つの戦略は「持ちっぱなし」と「積立」です。

「持ちっぱなし」では1997年12月末(20年前)にTOPIX投信を一括で購入し、その後は放っておきます。

「積立」では1997年12月から2018年1月にかけて、毎月末に一定金額のTOPIX投信を購入し続けます。

架空の投資信託のリターンは、TOPIXの価格変化に東証一部上場銘柄の加重平均配当利回りを加え、コストとして年0.30%の費用を控除して計算しました。

(現時点では、ノーロード(販売手数料なし)のTOPIX連動型の公募投信だと、信託報酬はおおむね0.20%から0.70%でした。)

「どちらもあまり変わらない」と思った方が多いでしょう。

むしろ、積立が不利にすら見えます。

数字を出すと以下の通りです。

2018年1月末時点の 累計損益率 | 年率換算 | |

持ちっぱなし | 97.24% | 3.44% |

積立 | 85.03% | 3.11% |

時点 | 超過幅 | |

「持ちっぱなし」の損益率が「積立」を最も上回っていた | 2000年6月 | 16.54% |

「積立」の損益率が「持ちっぱなし」を最も上回っていた | 2013年4月 | 1.67% |

20年間の累積リターンは「持ちっぱなし」が97.2%、「積立」が85.0%です。

それぞれ、総額100万円を投資した場合は197万円と185万円になります。

こう言うと悪くないように見えますが、20年間の数字を一年あたりに引き直してみる(年率換算する)と、3.44%と3.11%でどちらも微妙です。

一般に上場株式のリスクプレミアム(投資家が求めるリターン)は7~10%くらいと言われていますので、それ以下です。

また、2つの戦略の評価損益率の差を取ってみると、一番差が開いたのは2000年6月で、「積立」に対して、16.5%ほど「持ちっぱなし」が優位でした。

ITバブル崩壊後の株価下落の中で、高値で取得した分が「積立」の足を引っ張りました。

逆に、「積立」の評価損益率が「持ちっぱなし」よりも一番良かったのは2013年4月です。といっても1.7%です。

政権交代により株価上昇局面が始まり、金融危機や東日本大震災による株価低迷期間中に取得した分が含み益に転じためです。

今回使った仮想のTOPIX投信が1997年12月末に、基準価額1万口あたり10,000円でスタートしたとします。

その場合、「積立」の2018年1月時点の平均取得コストは10,660円でした。

「持ちっぱなし」は1997年12月末の基準価額の10,000円が取得コストですので、6.6%高く買ったことになります。

つまり、「積立」は、上昇相場の後に株価の下落局面が来ると、「持ちっぱなし」とくらべてパフォーマンスが悪くなります。

反対に、下げ相場が底を打って上昇局面に入ると、「積立」のパフォーマンスが「持ちっぱなし」を上回ります。

直感的にも違和感ないと思います。

また「持ちっぱなし」は、投資した全ての資金に対する配当金を20年間取得し続けていることが下落局面でのクッションになっています。

(複利効果と考えて良いと思います。「積立」はどんどん資金を追加していくので、期間の最初の方で受け取った配当金の収益全体への貢献は小さくなります)

積立投資は何のため

このように、積立投資は、万人に成功を約束する魔法の杖ではありません。

安い時に買って、高い時は買わないという投資判断が出来れば、そのほうがリターンは良いです。

また、積み立てていても含み損がマイナス30%を超えるような局面もあります。

(今回のシミュレーションだと2009年1月から3月にかけて「積立」の評価損益率がマイナス30%を下回りました。)

私は、積立投資のメリットは、マーケットタイミングの放棄という強力な規律(ディシプリン)を得られることだと考えています。

マーケットタイミングとは、株価がいつ上昇・下落するかを予想して売買することです。

上昇相場がいつ終了するか、下落局面がいつ反発に転じるかは、厳密には誰にも分かりません。

例えば、2017年には米国株も日本株も上昇しましたが「高値圏にあるので近いうちに調整(株価下落)が起こる」と言う人が結構たくさんいました。

2008年の金融危機の株価下落局面では、売られ過ぎだと感じながらもいつ反発に転じるか分からないという人が多かったです。

そういった状況でも、積立では、自分の主観や他人の言葉に関係なく、淡々と一定額を買い続けます。

今回シミュレーションした240ヶ月では、毎月1万円だけTOPIX投信を購入した場合、合計の投資金額は簿価ベース(購入金額の合計)で241万円、時価ベースだと446万円になりました。

株価が下落した時に慌てて売ったり、上昇相場の途中でこれ以上の上昇余地は無いと判断して売ってしまっていたら、2018年1月に「積立」戦略と同じだけのポジション(資産)と含み益を維持できていません。

ちょっと強引な例を出します。

「積立」の直近3年間の各月末の評価損益率の平均は54.73%でした。

「持ちっぱなし」で投資を開始した翌月以降の241ヶ月において、これを上回る評価損益率になっている期間は29ヶ月(全体の12%)だけでした。

積立は必勝法ではなく、長期間継続してリスク資産と向き合うために有用な、強力な規律である、と考えておくの良いと思います。

以上です。