本稿では、シンプレクスアセットのアクティブETFである2080 PBR1倍割れ解消推進ETFのレビューを書きます。

9月7日に上場したばかりなのでパフォーマンス分析はできませんが、公表資料とPCFファイルから運用の特徴と開始時の保有銘柄を見ていきます。また、その前段として、シンプレクス・アセット・マネジメントという会社がどういう運用会社なのかも見ます。

3ファンドまとめて書く予定だったが長くなったので分けます。

関連 野村アセットの2083日本成長株アクティブETFと2084日本高配当株アクティブのレビュー

目次(クリックで各項目にジャンプ)

最初に シンプレクス・アセット・マネジメントはどういう会社か

ヘッジファンド・ミーツ・ETF

シンプレクス・アセット・マネジメントは日本の独立系運用会社である。

同社はもともと1997年に日本のソロモン・ブラザーズのアービトラージ(裁定取引)部門が独立した会社で、機関投資家向けのヘッジファンド運用を中心とした運用会社だった。ETFに参入したのは2009年であり、最初のプロダクトとして設定されたのが日本初の原油ETFの1671である。

その後もレバレッジETF等の新プロダクトを積極的に展開し、東証市場ではなかなかの存在感を示すETFベンダーとなった。今回上場したアクティブETF3銘柄を含めると東証上場ETFを18ファンド運用している。

「なかなかの」という微妙な言い回しをしたのは、同社は日銀の買い入れ対象になっている(いた)TOPIX型や日経平均型のETFは運用していないため、運用残高ベースでは証券系の運用会社と2桁違うからである。シンプレクスETFの時価残高合計は2,000億円台前半だが、TOPIX型で最大の1306は単独で20兆円近い残高がある。

時点が正確に一致する内訳は発見できなかったが、おおむね運用資産1兆2千億円のうち、投資信託が7千億円(内ETF2千億円程度)、投資顧問が6千億円といった規模感である。

創業時期とシンプレクスHDとの関係

シンプレクスアセットの創業の経緯は同社水嶋浩雅社長の以下のインタビューに貴重な記述がある。

HCアセットマネジメント マネジャインタビュー 2015.9.18

先に述べたように、1997年にソロモン・ブラザーズの債券・株式アービトラージグループが独立して設立した会社が現在のシンプレクスアセットの母体である。時期的には、1997年のトラベラーズグループによるソロモン・ブラザーズ買収、翌年のシティグループとトラベラーズグループの合併の混乱期にあたる。

金融業界でも若い人は知らない感じになりつつあるが、

シティの投資銀行部門←旧ソロモン・スミスバーニー←旧ソロモン・ブラザーズ

という関係である。例えば、マネックスで外株の啓蒙をしている岡元兵八郎氏はソロモンとシティで長年外株セールスをしていたので、マネックス創業者の松本大氏とは旧ソロモンつながりだったりする。

また、大変紛らわしいがシンプレクス・ホールディングス株式会社(東証プライム:4373)とその事業子会社のシンプレクス株式会社という金融機関向けのシステム会社がある。

シンプレクス・ホールディングス(東証プライム:4373)

→シンプレクス(情報システム)

シンプレクス・フィナンシャル・ホールディングス(東京ProMarket:7176)

→シンプレクス・アセット・マネジメント(資産運用会社)

これらの2社の間には表立った資本関係は無い。ただ、この2社は同時期にソロモン出身者が立ち上げた会社という共通点があり、ルーツや人的関係では相応に繋がりがありそうである。ソロモン・リングの内側というわけ。

(シンプレクス・ホールディングスの方はソロモンのトレーディングシステム部門が設立時の母体だったという)

前置きが長くなったが、次から本題のファンドのレビューに入る。

2080 PBR1倍割れ解消推進ETFのレビュー

出所:2080 交付目論見書

ファンドの概要

ファンド名:PBR1倍割れ解消推進ETF

銘柄コード:2080

信託報酬:年0.99%

組入銘柄数:246銘柄(上場時)

その他:

年1回分配(9月10日決算)

ベンチマーク、参考指標等なし

PBR1倍割れ解消というトレンドはなぜ生まれたか

ちょっと回り道になるが、2023年になって「PBR1倍割れ解消」が市場のトレンドになった経緯を振り返る。

東証は2022年4月に大規模な市場区分の見直しを行ったが、同年7月から「市場区分の見直しに関するフォローアップ会議」という有識者会議を設置し、そこで今後の上場制度の方針を話している(現在も継続中)。奇しくもマネックス松本CEOもメンバーである。

この会議の中で「PBR1倍割れの上場会社には改善に向けた方針や具体的な取り組みなどの開示を求めていくべき」という内容が議論された(2022年12月会合、2023年1月会合等)。年が明けて同会議の資料等が公開されると、日本株において「PBR1倍割れ解消」がにわかにテーマ視されるようになる。

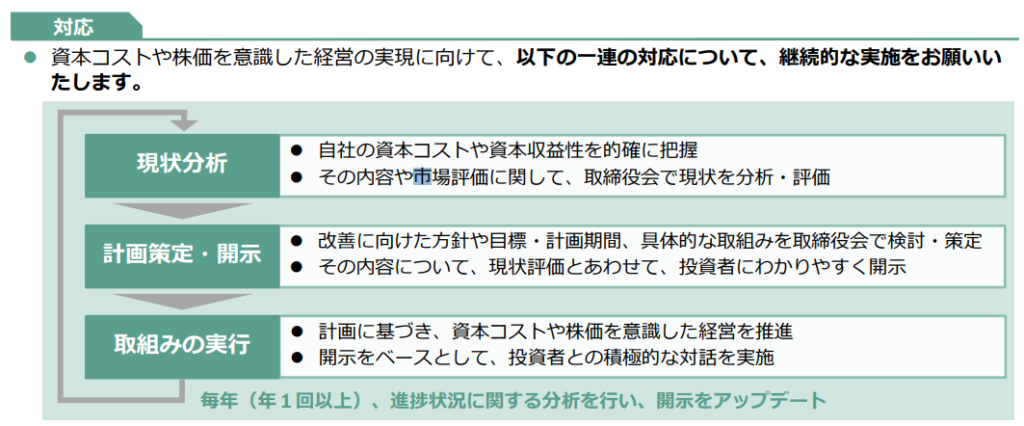

そして、これに関する正式な措置として東証は2023年3月に「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」という要請を出した(言葉は「お願い」だが上場契約で縛る立場なのだから上から下への「要請」である)。

この要請は直接的にはプライムとスタンダードの上場会社に「自社の資本コストと株価の関係を分析し、改善についてPDCAサイクルを回す。そして取組状況を年1回以上開示する」ことを求めている。

最終的にはPBR1倍割れの会社に限った措置ではなくなったが、出処がPBRであるためこれは「東証によるPBR1倍割れの改善要請」と受け止められた。資料中でも、

「PBR1倍割れは、資本コストを上回る資本収益性を達成できていない、あるいは、成長性が投資者から十分に評価されていないことが示唆される1つの目安と考えられます。」と名指しされている。

出所 資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて

このような状況の中で登場したのが2080である。

運用の特徴

シンプレクスのアクティブETF3ファンドには野村アセットと違い商品概要は無いが、交付目論見書に運用方針とプロセスの記述がある。

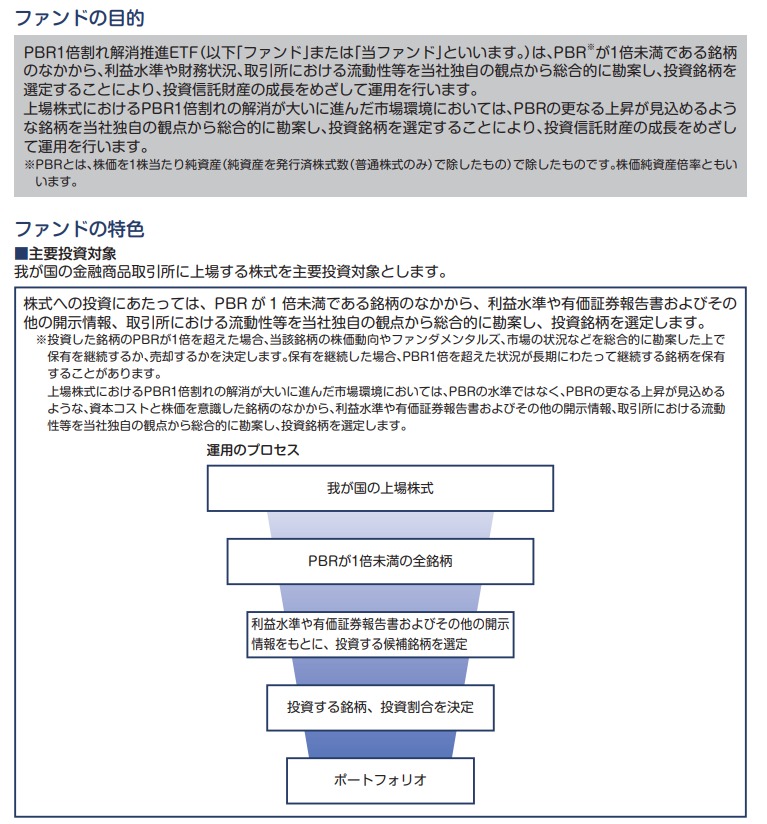

出所:2080・交付目論見書

ポイントは

①「PBRが1倍未満である銘柄のなかから、利益水準や財務状況、取引所における流動性等を当社独自の観点から総合的に勘案し、投資銘柄を選定する」

②「投資した銘柄のPBRが1倍を超えた場合、当該銘柄の株価動向やファンダメンタルズ、市場の状況などを総合的に勘案した上で保有を継続するか、売却するかを決定します。保有を継続した場合、PBR1倍を超えた状況が長期にわたって継続する銘柄を保有

することがあります。」

③「PBR1倍割れの解消が大いに進んだ市場環境においてはは、PBRの更なる上昇が見込めるような銘柄を当社独自の観点から総合的に勘案し、投資銘柄を選定する」

という方針が書かれている。①と②にある通り、PBR1倍を基準にした機械的な取引ではなく、企業のファンダメンタルズを調査しアクティブな投資判断を行う。

なお、③の部分の意図は、市場全体でPBR1倍割れ解消が進むとPBR1倍割れ銘柄の中から妙味のある投資対象を探すのが難しくなるので、その時はPBRに着目したもっと普通のバリューファンドのような運用を行いますよ、ということであろう。

エンゲージメント

また、目論見書以外の媒体だが、3ファンド共通で「エンゲージメント」という言葉が使われているのも特徴的である。

当ETFの戦略

原則としてPBR1倍割れを放置する企業にエンゲージメント活動を行います。経営陣に企業価値向上の意識を刺激し、経営の質改善を目指します。

当ETFの役割

議決権行使などのエンゲージメント活動によってPBR1倍割れ解消を加速し、日本の上場企業の大宗がPBR1倍超となる世界の早期化を目指します。

エンゲージメントとは平たく言えば、穏やかなアクティビスト活動である。「企業をより良くするために機関投資家が積極的に企業に提案や提言をすること」というのが通説的な定義。

アクティビストファンドは対象企業の態度次第では敵対的TOB等で経営権を奪取することも辞さないが、エンゲージメントはそこまではしない。投資先企業の経営者と対話し提言を行うところまでである。

日本版スチュワードシップ・コードでも「機関投資家は、投資先企業との建設的な『目的を持った対話』を通じて、投資先企業と認識の共有を図るとともに、問題の改善に努めるべきである。」という原則が掲げられている。

(個人的にはコーポレートガバナンスにおいて投資家に議決権行使以上の役割を求めることには懐疑的です。問題のある企業は少なくないが、機関投資家が問題解決のための対話を適切にできるほど賢明だとも思えない。株式会社の基本原理である資本多数決に則り適切に議決権行使を行えばそれで十分で、過度な役割を期待すべきで無いというのが私の考え。)

保有銘柄上位

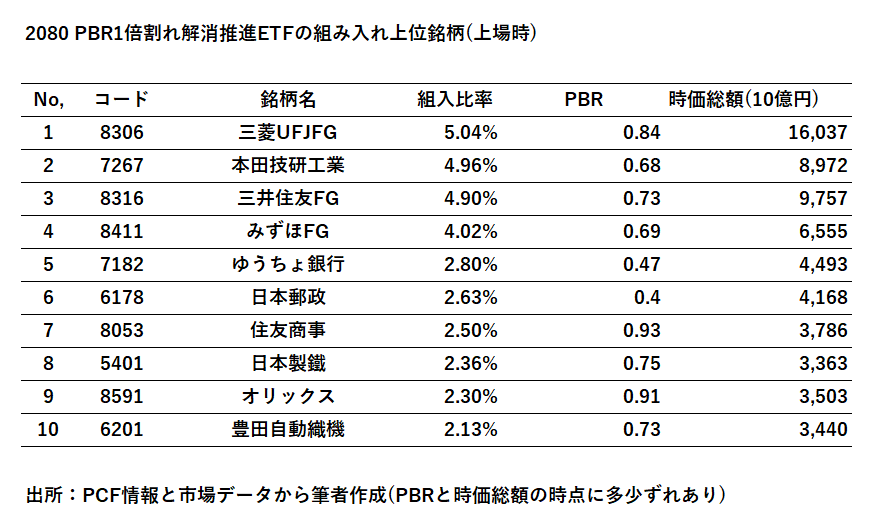

上場時(9月6日基準)のPCF情報における2080の組入ウェイト上位10銘柄は以下の通り。

上場時の銘柄数は246銘柄で、ウェイト最上位の三菱UFJ FGの組入比率は5%、ウェイト下位銘柄の組入比率は0.03%程度だった。

言い方は悪いが、PBR0.95倍以下の銘柄をスクリーニングし、5%上限で時価総額加重平均のポートフォリオを組むとだいたい同じ顔ぶれになる。

※「時価総額300億円以上、PBR0.95倍以下」でスクリーニングし時価総額順にソートしたもの。マネックス証券の銘柄スカウターを使用。

上位50社くらいまで見たところ、PBR1倍割れの主要銘柄でも以下の銘柄は除外されていた。運用方針にあった財務指標等による同社独自の視点による銘柄選択なのだろう。

PBR0.95倍以下かつ時価総額上位で採用されていなかった銘柄

6752 パナソニックHD

8593 三菱HCキャピタル

3407 旭化成

5201 AGC

9501 東京電力

おわり 現時点では期待外れ

関係者の熱意に水を刺すようで心苦しいが、期待していたよりも機械的で運用会社の色が見えないポートフォリオでした。こんなポートで運用していて本当に投資先1社1社に意味のあるエンゲージメントができるのだろうか?というのが率直な感想です。

一応、PBR1倍割れ銘柄の時価総額加重バスケットという類似の商品は公募やETFには無いので、コンセプトに魅力を感じれば買ってもいいのかもしれません。ただこれで信託報酬0.99%はかなり強気だとは思う。

関連記事