本稿では、2020年4月第4週の原油価格の急落を受けて、米国の原油ETF・ETNがどうなったかについてまとめています。

USOとOILがどのような商品かについても簡単に解説しますので、両プロダクトについて手っ取り早く知りたいという方にもおすすめです。

目次(クリックで各項目にジャンプ)

足元の原油市場

2020年4月第4週の原油市場は大荒れでした。

5月に受渡しを行うWTI原油先物の5月限は4月21日に最終取引日を控えていましたが、20日の米国時間に史上初のマイナス価格に突入します。

20日の清算値は実にマイナス37ドルという価格でした。

COVID-19の影響による原油需要の急減少から在庫が急増し、原油の貯蔵スペースがなくなったことに起因するババ抜き状態だったと報道されています。

5月限が取引終了すると6月限が直近限月になりましたが、こちらも前週に25ドルだったものが一時11ドル台まで下落しました。最安値からはやや切り返したものの17ドル程度で週を終えています。

USO:限月を後ろにシフト、新規発行停止、受益権(株式)併合

USOについて

「USO」とは、ティッカーシンボルUSO USで取引されている、United States Oil Fund LPという米国上場の原油ETFです。

2006年運用開始、NY証券取引所上場の世界で一番メジャーな原油ETFです。LP(リミテッド・パートナーシップ)形態ですがETFとみなされることが多いです。

海外の投資家によるETFの解説書でもよく言及される、米国の投資家がETFで原油に投資するときにはファーストチョイスになるような銘柄です。

日本の証券会社でも価格情報が見られるところがありますが、実際に投資家に提供しているのはサクソバンク証券くらいのようです。おそらくLPは特定口座に入らないといった税制上の理由だと推測します(サクソバンク証券は一般口座しかありません)。

メジャーなファンドとは言え、株や債券のETF程は大きくなく、ファンドは2020年2月にはせいぜい17億ドル程度のサイズでした。

それが、4月20日基準で30億ドル程度まで規模が拡大していました。

この間、原油価格は半分以下になっていますので、どれほど資金流入が強烈だったかが見て取れます。

USOが取っている施策

20日に5月限がマイナス価格をつけて以降、USOは3つの重要な開示を出しています。

1つ目、ファンドの資産構成に関する開示です。このファンドも含め、原油ETFは直近限月の先物を保有し、月の上旬に次の限月に乗り換えるものが多いです。USOも、平時は月の上旬に第2限月にロールオーバーするような運用をしています。

ただ、同社の21日の開示では、現在の市況への対処として、以下のような資産構成を採用していると明かしました。

4月21日時点のUSOの資産構成

6月限(40%)、7月限(55%)、8月限(5%)

通常ならこのタイミングでは中身は全て6月限です。

22日には追加の開示をしており、以下のように更に後ろにシフトしています。

4月22日時点のUSOの資産構成

6月限(20%)、7月限(50%)、8月限(20%)、9月限(10%)

2つ目は、発行口数の上限までファンドの口数が増えてしまったため、一時的に新規設定を中止すると公表したことです。

口数の増加を受けて運用会社の判断でクローズしたという解説も見ましたが、自分が開示を読んだ限りは、規制上の制約という印象を受けました。

いずれにせよ、USOは発行上限の引き上げの手続き中で、それが完了するまではUSO経由の原油先物市場への資金流入はありません。これが原油先物の価格形成に影響を与えているようです。

また、ETFとその中身の間で裁定が働くためには、金銭・現物によるETFの設定・解約(Creation/Redemption)の仕組みが必須なので、設定が制限されたUSOは当面市場価格と基準価額(NAV)を連動させる仕組みを失うことになります。

3つ目として、1:8で株式併合をすることを公表しています。

USOは現在の取引価格は2.5ドル-3ドルなので、単価が20ドル程度になるように併合するということです。

発表時の単価の3ドルだと呼び値の1セントが0.33%とティックが荒いため、これを意識しての対応だと思います。また、どこまで効果があるかは不明ですが、みかけの取引価格を上げる目的もあるのかもしれません。

余談ですが、株式併合を英語でどう呼ぶかご存知でしょうか。株式併合はReverse Stock Splitといいます。Stock Splitが株式分割なので、逆分割で併合ということになります。ケレン味が無くてこういうセンスは好きです。

以上が、USOで起きていることです。特に、週半ばの新規発行を停止する中で6月限の価格もマイナスになるかもしれないという状況では破綻懸念も囁かれるほどでした。保有限月を後ろ倒しにしたのはこれへの対応と見ていいでしょう。

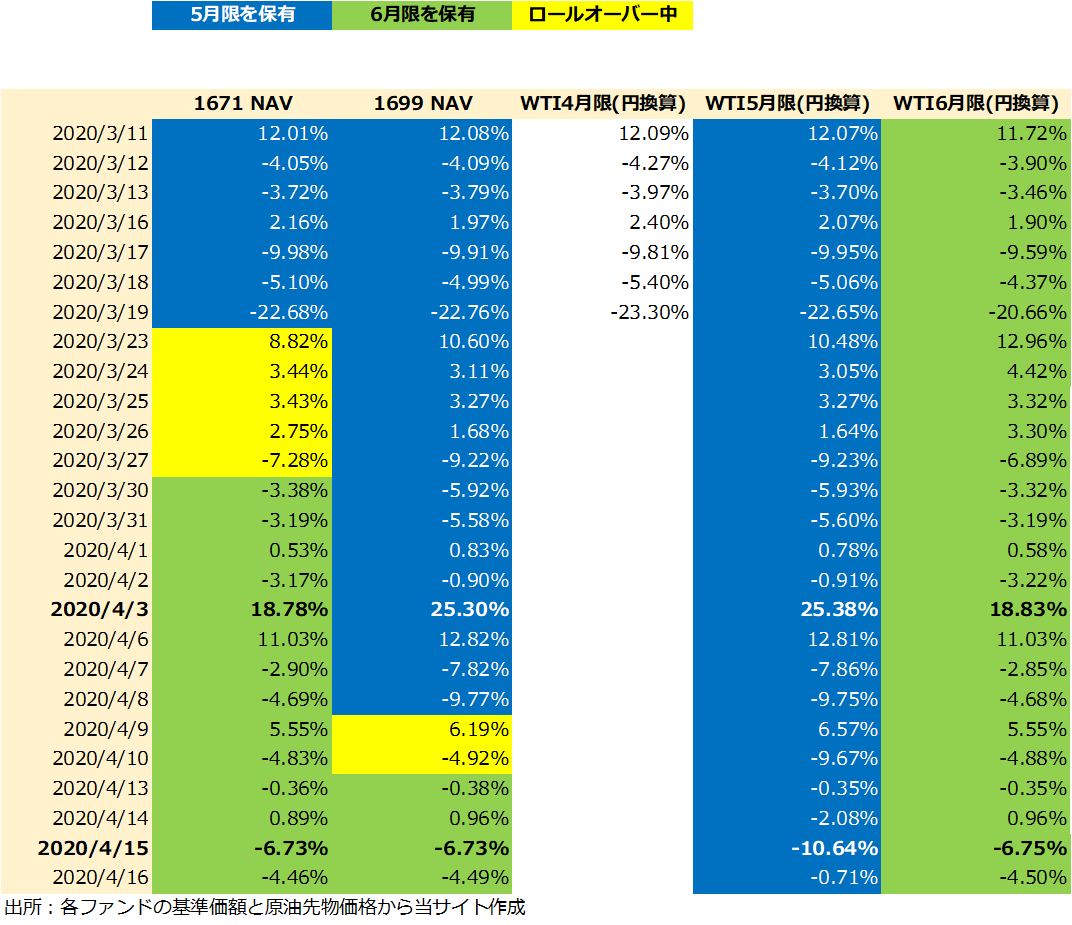

また、保有限月を後ろにずらす対応は東証上場ETFの1671と1699でも行われており、世界の原油関連プロダクトに波紋が広がっています。

OIL:ETNはあっさり償還

OILとはiPath Series B S&P GSCI Crude Oil ETNという名称の、バークレイズ銀行が発行しているETN(指数連動上場債券)です。指数に連動する債券が取引所に上場するというもので、NY証券取引所の上場商品です。

連動対象はS&P GSCI 原油トータルリターンインデックスというロールオーバーを考慮した商品価格指数です。

iPathというブランド名からETFのiShares同様にブラックロックがやっていると思いがちですが、バークレイズの商品です。名前が似ているのは、もともとiSharesをやっていたバークレイズの運用部門のBGI(Barclays Global Investors)が10年くらい前にブラックロックに売却された時に、仕組債(⇛発行体になる金融機関が必要な商品)のipathはバークレイズに残ったからです。

このOILは、4月20日に償還を発表しました。

4月23日の債券の評価額(投信ETFの基準価額(NAV)に相当)で清算し、30日に償還になります。

USOと比べると運用額が小さいため市場への影響は少ないと考えられるものの「上場商品の償還」というのはそれなりに大きな出来事です。

目論見書をざっと見てみましたが、OILはETN(=債券)なので、発行体によるコールオプション、すなわち発行体が債券を全部取得して償還する規定が予め組み込まれていました。

(ETN買う時は途中償還リスクをよく考えるべきと改めて感じました。)

邪推すると、ETFや上場してない原油投信の運用会社の中にもファンドたたみたいところはあるかもしれませんが、投資信託は債券と比べると償還が容易ではありません。

ともあれ、米国上場のOIL ETNは償還されます。

おわり:商品の理解だけでなく開示を見よう

以上です。

原油ETFに興味があるなら、商品特性の理解(つなぎ足要因やコンタンゴ要因により報道ベースの原油価格とは大きく乖離する可能性がある)と併せて、各ファンドの直近の開示を良く見たほうがいいです。平時とは違った中身になっています。

原油ETFの価格乖離の具体的な説明

-

原油ETF上がらない問題のシンプルな解説(中身を見る!)

本稿では、原油ETFと報道ベースのWTI原油先物価格との価格乖離を2020年3月から4月第1週までのETFの価格をもとに見ていきます。 原油 ...

続きを見る