ネタに困ったので、東証上場ETFを順番に解説する企画を始めます。

楽天証券の買付代金ランキング・保有残高ランキングを参考に注目度が高い50銘柄を取り上げたいと考えてます。

似たようなことやってる人は多いと思いますが、仕事でファンドや運用会社のデューデリジェンス(調査)をしていた人間が書くものはあんまりないと思うので参考にしてネ。

一発目は1570日経平均レバレッジETFです。

良くも悪くも現在の日本のETF市場はこれ抜きには語れません。

レバレッジETFの仕組みについては2021年7月に動画も作ったのでぜひ合わせてご視聴ください。

目次(クリックで各項目にジャンプ)

ファンド基本データ

ファンド名

NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信

証券コード

1570

運用会社

野村アセットマネジメント

ベンチマーク

日経平均レバレッジ・インデックス(算出者:日本経済新聞社)

純資産総額

2,042億円(2020/10/23)

信託報酬

税抜0.80%

設定日

2012/4/10(上場日2012/4/12)

運用の仕組み

ファンドの基準価額の日次の変動が日経平均の2倍(=日経平均レバレッジインデックス)になるように日経平均先物を買うファンドです。

詳細は後述しますが、何もしないと設定解約に伴う資金流出入がなくてもファンドのレバレッジ比率が変動するため、「日経平均が上昇したら先物を買う」「日経平均が下落したら先物を売る」という売買をファンドの中で行います。

パフォーマンス 正確なベンチマークとの比較が困難

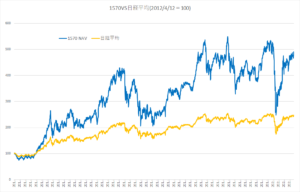

上場日の2012/4/12から2020/9/30までで、

日経平均レバレッジETFのNAV(基準価額)ベースの騰落率が376.84%、

レバレッジなしの日経平均の騰落率は143.42%でした。

日経平均の日次騰落率を2倍したものを使って簡便に日次ベースのトラッキングエラーを算出すると0.68%でした。これに√245を乗じて年率換算すると年率10.69%(!)になります。

途方もない数字ですが、これは正確ではありません。

1570の基準価額は保有している日経平均先物の日中取引の終値に基づいて算出されています。

日経平均先物と現物ベースの日経平均が厳密に同質ではないことに加えて、先物の取引終了時間は15時15分で現物の15時と時間差があるため比べる時点もずれているのです。

たかが15分ですがされど15分。日経平均先物はこの15分の間に相応に動きます。

この特徴から、日経平均先物を使ったレバレッジ型・インバース型のETFは、基準価額とベンチマークの連動性の把握(≒運用者の手腕の把握)が実は困難です。

定性情報

1570は日本初のレバレッジETFです。

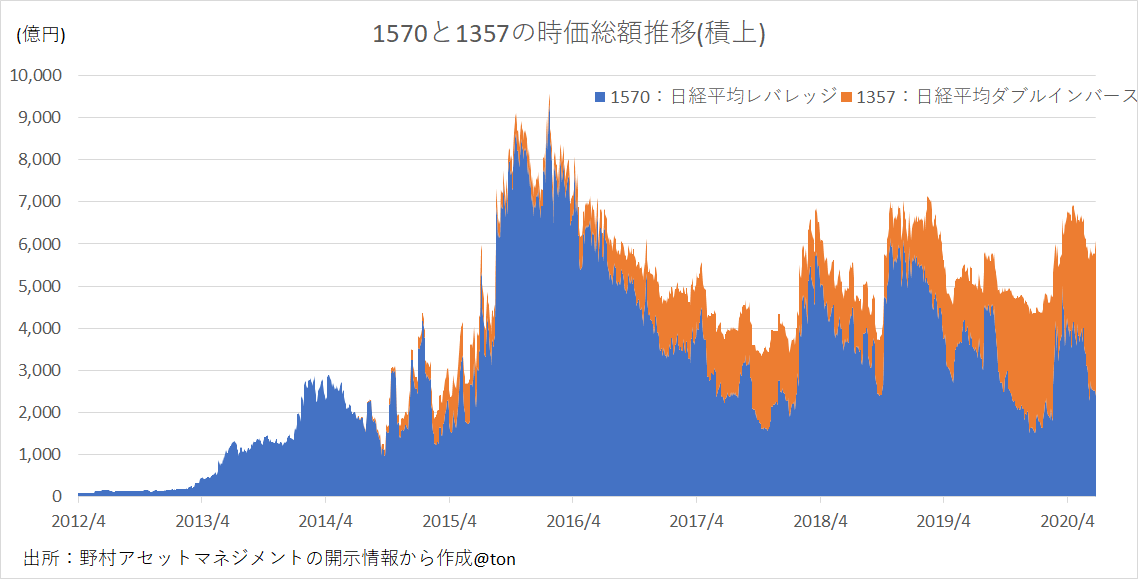

日銀が買っているプレーンなTOPIX・日経平均連動のETFと比べると純資産総額はそれなりですが、売買代金ランキングで頻繁に上位に登場します。

レバレッジETFの注意点

レバレッジETFには注意点があります。

すでに語り尽くされた感がありますが、このファンドについて語る以上避けて通れません。

一緒に見ていきましょう。

①日次で2倍にするだけ

当ファンドのベンチマークの日経平均レバレッジインデックスは、日経平均の日次の騰落率を2倍する指数です。

そのため、2営業日より長い期間では、日経平均レバレッジインデックス(≒1570)の騰落率は日経平均の2倍にはなりません。

にも関わらず、多くの人が最初は、1570は1年後に日経平均が20%上昇していれば40%上昇するETFだと誤解します。

1570だけでなく世界中のレバレッジETFのベンチマークが「日次X倍」になっており、初心者はこの洗礼を受けます。

このレバレッジETFの「日次X倍」という特徴は、証拠金取引の先物を日次で基準価額を算出する投資信託の箱に入れるために避けられない仕組みです。

「元の指数にレバレッジをかけた値動き」と「日次の基準価額算出」を両立させるには「日次X倍」という設計にせざるを得ないのです。

-

レバレッジETFはなぜ人気なのか(現物と先物の境界を取り払うハック)

本稿では、なぜレバレッジETFがかくも多くの投資家・投機家を魅了するのかを解説します。 表題の通り、レバレッジETFは現物取引の範疇で実質的 ...

続きを見る

②トレンドフォロー(または狼狽売買)

この「日次X倍」の設計により、2営業日以上の期間では、レバレッジなし指数の騰落率の2倍とレバレッジETFの騰落率が乖離します。

運用会社の公式の資料でも述べられている代表的なパターンは2つです。

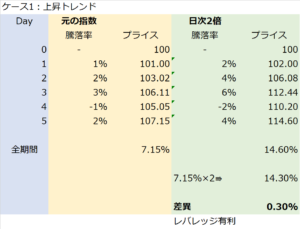

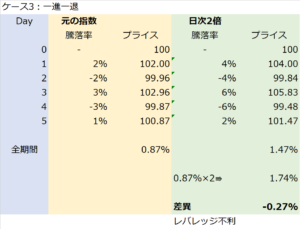

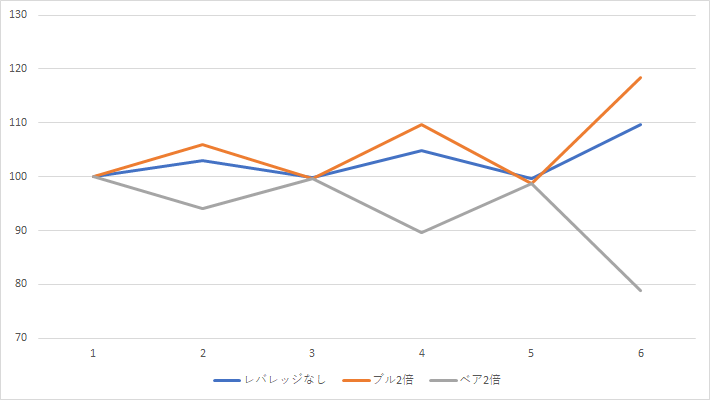

トレンドが明確な相場

トレンドが明確な相場では、もとの指数の2倍よりもレバレッジETFの方が上方乖離します。

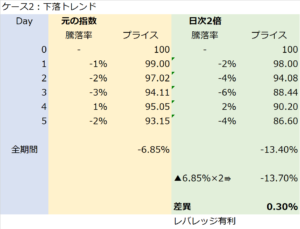

一進一退の相場

上下を繰り返す相場では、もとの指数の2倍よりもレバレッジETFは下方乖離します。

これはファンドの中で行われている売買に着目すると直感的にわかりやすいです。

レバレッジ2倍ETFでは、1日の終了時点のファンドのレバレッジ比率を2倍(200%)に保たなければ、翌日の騰落率がもとの指数の2倍になりません。

レバレッジの計算式:ファンドが保有する先物の時価評価額÷ファンドの純資産総額

これに着目すると、分子の先物の時価評価額はもとの指数の等倍で変動するものの、分母のファンドの純資産総額はもとの指数の2倍で変動します。

すなわち、

上昇した日は分子よりも急激に分母が増加する⇛レバレッジ低下⇛先物を買って分子を増やしてレバレッジを上昇させる⇛レバレッジが200%に戻る

下落した日は分子よりも急激に分母が減少する⇛レバレッジ上昇⇛先物を売って分子を減らしてレバレッジを低下させる⇛レバレッジが200%に戻る

という、上がった日に買って下がった日に売る取引をファンド内で繰り返すことになります。

これは肯定的に言うとトレンドフォロー、否定的に言うと手拍子の狼狽売買です。

上記の「トレンドだと有利」と「一進一退だと不利」というのはこの設計の当然の帰結なのです。

より詳しくはこちらから 昨年の秋頃に、ジュニアNISAの国内株の買付額ランキングで日経平均ダブルインバースETF(1357)が1位になったことが話題になりました。 ... 続きを見る

レバレッジETF(ブル・ベア型ETF)の特性と減価の仕組み

おわり 正確なパフォーマンス比較が難しい商品

以上です。

私見では、レバレッジETFが短期決戦向きなのは、手数料が高めなのと一進一退の相場で不利なことよりも、パフォーマンスの検証がしにくいからだと考えています。

①先物を日次2倍の投信の箱に収めて日々レバレッジ比率を調整するための売買を行う

②基準価額が先物の終値で計算されるのにベンチマークは現物の2倍で算出される

こういった事情があるので、自分の損益以上の数字が見えにくいのです。