本稿では、アメリカの金融政策運営の解説をします。

2019年7月会合(30日ー31日)は「株価も経済指標も良好な状況な状況にも関わらず市場では利下げが織り込まれている」という珍しい局面なので、アメリカの金融政策運営の仕組みの基本的なことについておさらいしておくには良い機会だと思い執筆しました。

ウェブ上には、個々の会合の注目点についての情報が多いので「そもそもFOMCって何なんだっっけ?」という疑問をお持ちの方は是非ご覧ください。

動画にもしていますので、10分くらい動画を見られる方はこちらをご参照ください。最近は3Dモデルを付けています。

FOMCとは何か

端的に言うとFOMCは、アメリカの中央銀行が金融政策を決める会議です。

Federal Open Market Committeeの頭文字を取ったもので、日本語だと連邦公開市場委員会と訳されます。

これが、年8回、約6週間ごとに行われます。近年では2日間に渡って行われることがほとんどです。

何月に開催という決め方ではないので、年によって開催月が微妙に違います。例えば、2019年は、1、3、5、6、7、9、10、12で予定されています

また、2日間の開催日程が月をまたぐこともあります。2019年だと5月の会合は、4月30日、5月1日の2日間という日程で開催されました。

FOMCは2日めの会合の終了後に声明文を公表し、当面の金融政策運営の方針を発表します。

これが、事前の予想と比べて緩和寄りか引き締め寄りかによって、為替、金利、株式市場が動きます。政治でも使う言葉ですが、緩和よりのことをハト派、引き締めよりのことをタカ派といいます。

余談ですが、ハトは温厚そうなイメージに反してとても気性が荒い鳥です。公園でもたまに喧嘩してるやつがいますが、縄張り意識が強いそうです。

このように、声明文は即日公開ですが、議事内容を詳しくまとめた議事録が会合の3週間後に発表されます。

声明文ほどではありませんが、これが材料視されることもあります。

FOMCで決定されること

1.政策金利

FOMCで最も注目されるのは、アメリカの政策金利であるFFレート(フェデラルファンドレート)の誘導目標です。これは銀行間の期間1日、いわゆるオーバーナイトの融資で適用される金利です。

これが市場予想と比べて、緩和よりか引き締めよりかで市場が動きます。政策金利の変化よりも、それが市場予想と比べてどうかが重要であり、サプライズがあると大きく動きます。例えば、0.25%利下げした場合でも、市場では0.50%の利下げが見込まれていた場合は、引き締めよりの対応と見られ、株価が下落することがあります。

2019年7月末のFOMCでは、市場では利下げが織り込まれている状況でどういった決定がなされるか注目されています。

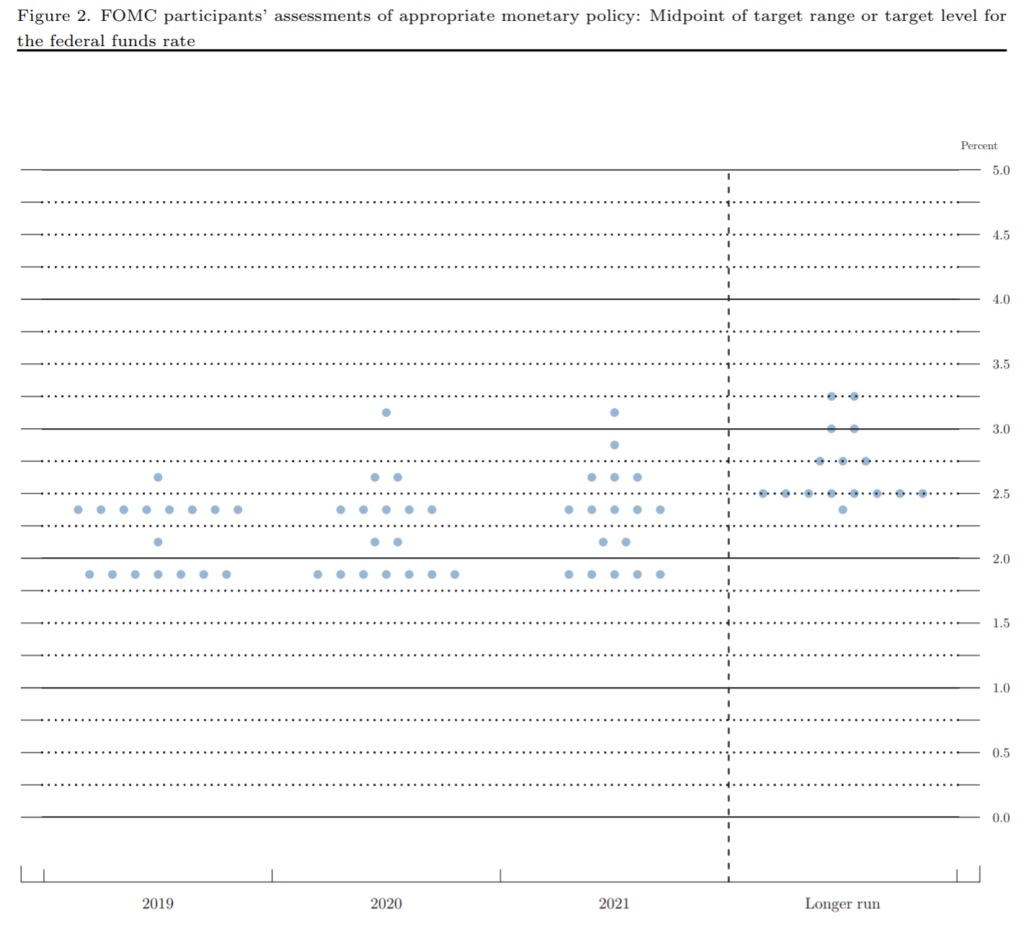

2.金融政策の見通し(ドットチャート)

次が、今後の金融政策運営の見通しです。

声明文の文言、特に現在の経済状況に関するコメントから推し量られることもありますが、注目度が高いのがドットチャートです。

四半期(3,6,9,12月)ごとに、FOMCの声明文と合せて、FOMCメンバーのGDPや政策金利の見通しが公表されます。

この中にある、FOMC参加者の将来3年間の政策金利の予想を図にまとめたものがドットチャートと呼ばれています。

下図は、直近2019年6月に公表されたドットチャートです。

出所:連邦準備制度理事会

例えば、左側の2019年の列には、2.25%から2.5%の間に8つのドットがプロットされています。これは、参加者のうち8人が2019年末の政策金利を「2.25%から2.5%」と予想しているということです。

これを前回と比べて、ドットの分布がどう変わったかを見ることで、将来に対するスタンスがどう変化したのかを見ようとします。

3.保有資産縮小(バランスシート正常化)

もう一つ、政策金利と合せて近年注目されていたのが、中央銀行の保有資産縮小です。バランスシート正常化とも言われます。

2008年の金融危機以降、アメリカを含む世界の中央銀行は、市場に資金供給をするために大量に国債やMBSを購入しました。

米国では、2017年秋からこの膨張した保有資産を徐々に縮小する方針に転換しました。そのため、ここ2年程度は保有資産の縮小ペースに注目が集まっていました。

ただ、2019年3月の会合で、2019年9月で縮小を一時終了するという発表が出たため、直近では一段落したと見られています。

https://jp.reuters.com/article/fomc-instantviews-idJPKCN1R12QO

アメリカの中央銀行の概要

ここまでで、FOMCの翌朝に日本人が見るべき事項はだいたい解説しました。

ここからはアメリカの中央銀行制度の概要に簡単に触れます。

FRBと地区連銀

各国の中央銀行には、日本は日本銀行、イギリスはイングランド銀行、ユーロ圏は欧州中央銀行と、いずれも銀行という名前が付いています。

それに対して、アメリカで中央銀行に相当するのは連邦準備制度理事会(FRB)という機関です。理事会という名前ですが、専任の職員と組織を持った行政機関です。

現在の議長はジェローム・パウエルさんで、彼を含めて7人の理事がいます。また、本部はワシントンD.C.にあります。

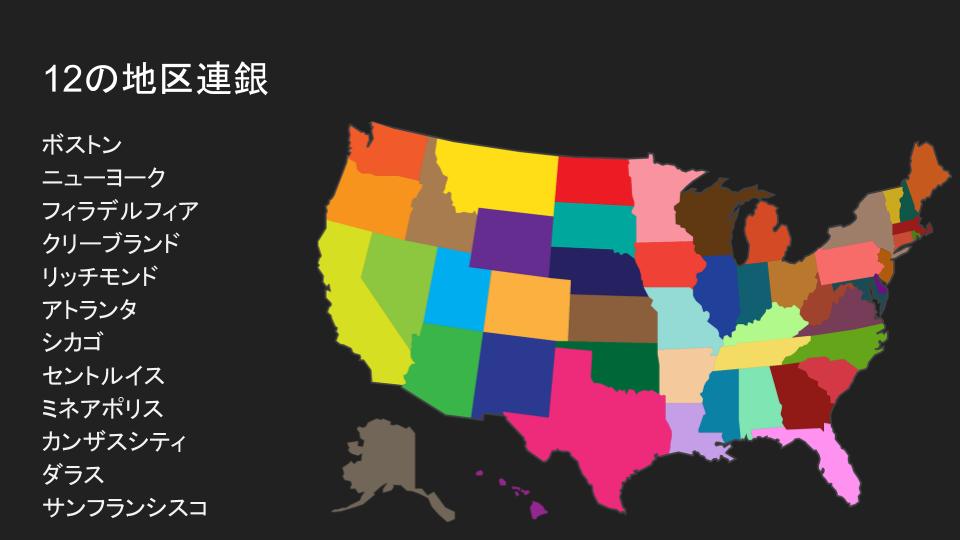

そして、アメリカでは、これとは別に、各地に12の地区連銀があり、それぞれが相応の独立性を持って組織運営や、地域内の金融機関の監督等をしています。

このFRBと地区連銀が一体になって、アメリカの中央銀行制度を運営しています。

例えば、FOMCは、FRBから7人の理事が参加し、地区連銀からは総裁が5人参加します。

地区連銀

地区連銀は、アトランタ、シカゴ、サンフランシスコなどの大都市に拠点をおいています。例えば日銀も国内の大都市に支店を置いていますが、地区連銀はもっと独立した存在と位置づけら副議長れています。

その中で一番存在感があるのは、

ニューヨーク連銀です。

管轄地域の経済規模が大きいほか、大手金融機関の本社がニューヨークにあるため金融機関の監督という意味で大きな役割を担います。

2008年の金融危機のときは当時のNY連銀総裁のガイトナーさんの名前をニュースでよく見ました。

ちなみに、リーマンショックコンフィデンシャルで読んだのですが、NY連銀総裁の年俸はFRB理事長よりもずっと高いそうです。

まとめ

簡単にまとめると以下のとおりです。

トレード以外の解説をお探しの方の役にたてばうれしいです。

こちらもおすすめです

金利と株価の関係について、配当割引モデルから説明した記事です。

学生さんや株未経験の方に話す時によく使っているロジックです。

金利上昇による株価下落を配当割引モデルで説明する