投資信託で資産運用をする場合は諸々の費用がかかります。

これは見えるコストもあれば、見えにくいコストもあります。

ここでは公募投信のコストについて説明します。ETFについては別エントリで書きたいと思います。

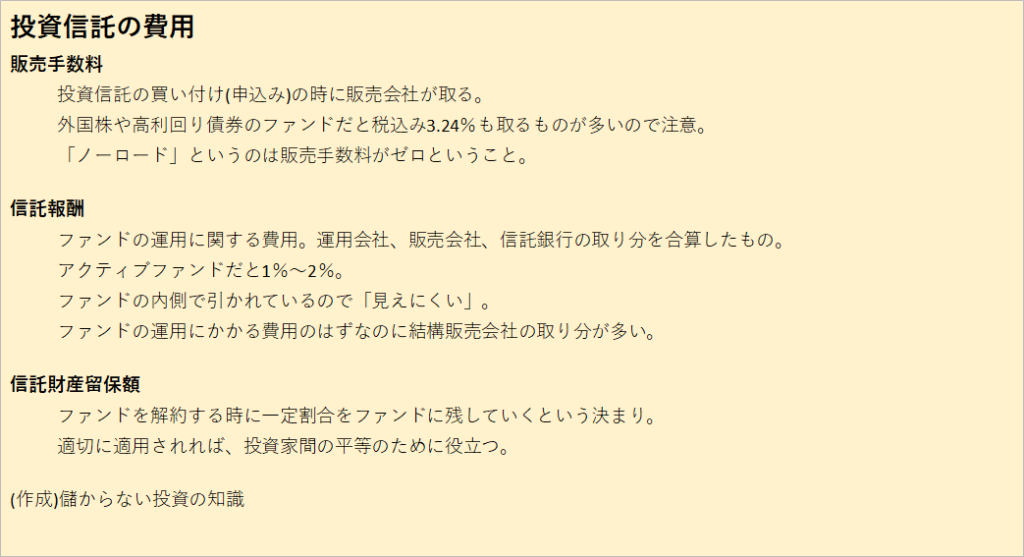

先にまとめたものを貼っておきます。

販売手数料

販売手数料は、販売会社(証券会社、銀行等)から、投信を購入する時にかかる費用です。販売手数料ゼロで販売する場合は「ノーロード」と言われます。ネット証券では、インデックスファンドはノーロードで販売しているものが多いですが、アクティブファンドだとノーロードはあまり多くないです。対面販売している銀行や証券会社は、キャンペーン中でも無い限りノーロードでは売らないです。

日本では、運用会社が販売手数料の上限を決めて、その上限の範囲内で販売会社が決めることになっています。実際には、同じファンドをA証券では手数料1%で売っていて、B銀行では2%で売るというのは説明がつきませんので、当初の販売会社が決めた手数料に他の販売会社も追随する場合が多いと思います。

恥ずかしい話、私は駆け出しのころ、目論見書に書いてある「3.24%を上限として販売会社が別に定める手数料率」という言葉をみて「へぇー、実際には何パーセント取るんだろう?」と思っていました。おバカでした。ほとんどの会社は上限の3%の販売手数料を取るんです。投資家はいきなり3%減った状態から運用が始まるんです。それが日本の投信リテールビジネスの常識だったんです。当時の私が世間知らずだったのか、業界がアコギなのか。多分両方ですね。

購入手数料は比較的見え易い費用です。例えば、販売手数料が税込み2.16%のファンドを手数料込みで100万円購入する場合は「販売手数料が21,144円かかったのでファンドの購入に充てられたのは978,856円ですよ」という計算書を交付します。100万円払っても全額が運用にまわるわけではないという点で分かりにくいですが、内訳が明快に出るのは良いことですね。

信託報酬

信託報酬はファンドの内側で取られる費用です。ファンドの運営にかかるコストという説明がされることが多いです。投資家ごとに不平等にならないように、毎日のファンドの時価に対して計算し、ファンドの負債の側に計上してきます。負債の側にあるので、投資家の持ち分であるファンドの基準価額(純資産価額)は、この費用を控除したあとの価額になります。

実務では、ファンドの決算が到来するたびに、ファンドから実際にお金を引き落とします。

信託報酬という言葉だけみると信託銀行が持っていくように見えますが、委託会社(運用会社)、販売会社、信託銀行の3社の手数料を合算したものです。実際に存在するファンドで内訳を見てみましょう。公募ではかなり大きい外国証券に投資するファンドです。

| 委託会社(運用会社) | 0.85% |

| 販売会社 | 0.60% |

| 受託会社(信託銀行) | 0.08% |

| 合計 | 1.53% |

運用会社が結構持っていくんですが、販売会社の取り分も結構あるんです。1.53%のうち0.60%だから4割くらいです。販売手数料が高い外株のファンドを買った方は「あんた売った時に3%も持ってったじゃないかよ」と思われるかもしれませんね。

一応、信託報酬における販売会社の取り分は、投信の購入後の投資家への情報提供、運用報告書などの投資家への交付、分配金の支払いなどの対価と位置づけられています。ただ、太い客を除けば、販売会社からのファンドの近況のフォローは無いと思います。また、分配金の支払いは投資家の預り金に入れれば良いので、そこまで手間のかかる事務ではないという印象です。

信託報酬は「見えにくい」コストです。合理的な理由があってのことですが、日々計算されてファンドに計上されるので、基準価額の変化に見えやすい形で影響することはありません。また、ファンドの内側で引き落とされているので、実際に自分が負担した信託報酬がどの程度なのかということが分かりにくいです。時価で500万円投資しているファンドの信託報酬が1.53%(税込み1.65%)の場合、年間で82,500円程度の信託報酬が取られていることになります。ファンドの運用報告書では、ファンド1万口あたりの金額ベースの信託報酬が出ているので、それを見るのが一番イメージをつかみやすいと思います。

その他の手数料

投信にかかるその他の費用は、売買手数料(ファンド内の証券の売買で証券会社に払った費用)、監査費用(投信も監査法人に会計監査を受けます。そのために監査法人に払う費用です)などです。信託報酬と同様にファンドの内側から出ていくので見えにくいですが、金額はそこまで大きくないのであまり気にしなくていいでしょう。

信託財産留保額

ファンドによっては、信託財産留保額というのを設定しています。これは「ファンドを解約する(売却する)時に、決められた金額をファンドに残して行ってね」という費用です。計算例を出すと、信託財産留保額が0.10%のファンドで、解約時の基準価額が10,000円だった場合、投資家への解約対価は0.10%を控除した9,990円で計算されます。投資家の解約請求に対応するために保有する証券を売却する必要があるので、そのための売買手数料相当額という説明がされることが多いです。

理由は合理的なのですが、販売手数料と信託報酬で高い費用を取っているファンドだと「まだ払うんかい(’・ω・`)」という気分になります。逆に、それらの手数料を抑えているファンドであれば、投資家間の平等のための合理的な措置だと考えます。

まとめ

ぜひ覚えておいていただきたいのが、以下の2点です。

・販売手数料(購入時手数料)は、ゼロから3%まで、すごく幅がある。

・信託報酬の取り分は、運用会社5割、販売会社4割、信託銀行数ベーシス。

最後まで読んでいただきありがとうございました。

ちなみに、noteの方に、投資信託の手数料の目安にについてまとめた記事を書いております。ほぼ私の経験則なのですが、この分野は経験を語る人があまり多くないので、ぜひご参考にしてください。

https://note.mu/in_invest/n/nb0fe19e18d74?creator_urlname=in_invest