本稿では、日本株の配当金の受取方法についてネットリ解説します。

2022年7月追記

「株式数比例配分方式」の項の最後に積立NISAの話を書きました。

「株式数比例配分方式」の項の最後に積立NISAの話を書きました。

日本株の配当金の受け取り方法

国内の取引所に上場している株式とETFの分配金の受取方法は、以下の4つです。

◯株式数比例配分方式

株を買い付けた証券会社経由で受領する。通常は証券会社の「預け金」に入金される。

◯登録配当金受領口座方式

あらかじめ指定した銀行口座に振り込まれる。口座は一つだけ指定し、全ての証券会社で保有する全ての銘柄の配当金がその口座に振り込まれる

◯配当金領収証

郵送される「配当金領収証」という書面をゆうちょ銀行(郵便局)に持参して配当金を受け取る。

◯単純取次(個別銘柄指定)

あらかじめ指定した銀行口座に振り込まれる。登録配当金受領口座方式と違い、銘柄ごとに指定できる。

とても重要な点は、上場株式とETFについて、NISAで配当金(分配金)を非課税で受け取りたいなら比例配分方式を選ぶことです。

株式の譲渡益(値上がり益(キャピタルゲイン))は、NISA口座ならどこの金融機関でも非課税になりますが、配当金(インカムゲイン)でNISAの非課税メリットを享受するには比例配分方式を選ぶ必要があります。

(公募投信の分配金は販売会社経由で受領する方法しか無いので、特に気にしないで良いです。つみたてNISAで投信を買う場合も同様。)

他の方法で受領した場合はたとえ確定申告をしてもNISAの非課税の適用は受けられません。

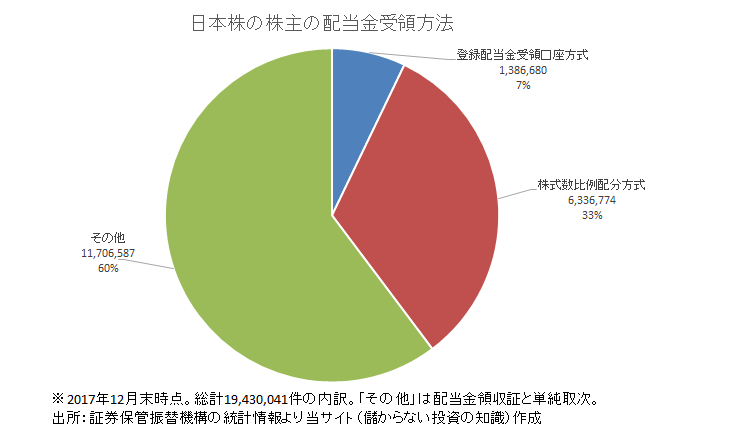

ちなみに、2017年の12月末時点の、投資家が選択している配当金の受領方法は以下のとおりです。

「配当金領収証+単純取次」(表中の「その他」)が6割で圧倒的に多いです。

おそらく、昔は配当金領収証で受領するのが初期設定だったので、そこから変えていない人が多いのだと思います。

株式数比例配分方式と登録配当金受領口座方式は2009年の株券電子化で導入された比較的新しい受け取り方です。

どちらも配当金領収証よりも圧倒的に便利なのに選ばれていないという事実は、初期設定の影響がとても大きいことを物語っています。

次節以降では、それぞれの受領方法について細かく見ていきます。

株式数比例配分方式

比例配分方式とは

証券会社が投資家の代わりに、上場会社から配当金を代理で受領する方法です。

証券会社が代理受領した配当金は、投資家の証券会社への預け金に充当されます。

マイナス金利の導入以前の証券会社の預け金がMRFだった頃はMRFの買い付けに回ってました。

さて、この比例配分方式という名前はどのあたりが比例配分なのか謎だと思います。

これは、一つの銘柄を複数の証券会社で持っていた場合は、保有残高に応じて複数の証券会社経由で、比例配分で配当金を受け取ることになるからです。

数字の例を出します。

例えば、個人投資家のXさんが3月31日に決算のY社株を、A証券会社で500株、B証券会社で300株持っていました。

Y社の期末配当金は100円/1株でした。

この場合、XさんはY社株を800株保有していますが、A証券経由で100✕500=50,000円、B証券経由で100✕300=30,000円を受け取ることになります。

他の受領方法では、800株分全てが指定した1つの銀行口座に振り込まれたり、1枚の配当金領収証で届きます。

個人投資家が同じ銘柄を複数の証券会社に分けて保有するメリットはあまりないので、自分はこの「株式数比例配分方式」という名称は特殊な場合を一般化した分かりにくい名前だと思います。

参考

株式数比例配分方式を選択していると、配当金の源泉徴収義務者の違いから、配当金計算書に税引き後の受取配当金額が記載されません。

アスタリスク(*******)表記になります。

アスタリスク(*******)表記になります。

受取方法には「排他性」がある

もう一つ株式数比例配分方式で大事なのは「排他性」です。

比例配分を選ぶ場合は、全ての銘柄について比例配分方式で受け取る必要があります。

(X社株は比例配分、Y社株は銀行振込というような指定は出来ません。)

(X社株は比例配分、Y社株は銀行振込というような指定は出来ません。)

複数の証券会社で取引をしている場合は、全ての証券会社の保有銘柄について比例配分で受け取る必要があります。

(A証券で保有する銘柄は比例配分、B証券は登録配当金受領口座方式などは不可能)

(A証券で保有する銘柄は比例配分、B証券は登録配当金受領口座方式などは不可能)

また、口座の種類ごとに受領方法を分けることもできません。

(同じ証券会社の中でNISA口座は比例配分方式、特定口座(源泉徴収あり)は銀行振込というような選び方は不可能)

(同じ証券会社の中でNISA口座は比例配分方式、特定口座(源泉徴収あり)は銀行振込というような選び方は不可能)

特に不都合になる局面はないと思いますが、銘柄ごと証券会社ごとに選べると思っていると驚くかもしれません。

NISAが開始した当初は「NISAのために比例配分に変更したら届け出た証券会社以外で保有する銘柄も比例配分になって驚いた」と言う話は割りと聞きました。

NISA口座を使う場合は比例配分にしないと配当金が非課税にならないので、NISAを活用している人は他の選択肢は取り得ません。

課税口座のみの場合は、配当金を再投資に回したい場合は比例配分、生活費やちょっとした出費にあてたい場合は次の登録配当金受領口座方式を選ぶと良いと思います。

2022年追記:積立NISAについて

つみたてNISAの場合は、分配金の受け取り方法によって課税・非課税が分かれることはありません。積立NISAの投資対象は公募投信であり、公募投信の分配金は販売会社経由で受け取る方法しかないからです。

一応、一部の東証上場ETFは積立NISAの対象になっており、この場合は比例配分方式にする必要があると思いますが、採用している証券会社が極めて限定的なので本稿では深入りしません。レアケースなので必要であれば直接証券会社に確認するのが良いと思います。

なお、日証協の調査によると、2021年末時点で一般NISA(通常NISA)の口座数は769万口座、積立NISAの口座数は339万口座です。つみたてNISAの方がよく話題になるので意外ですが、一般NISAの半分以下の口座数です。

一応、一部の東証上場ETFは積立NISAの対象になっており、この場合は比例配分方式にする必要があると思いますが、採用している証券会社が極めて限定的なので本稿では深入りしません。レアケースなので必要であれば直接証券会社に確認するのが良いと思います。

なお、日証協の調査によると、2021年末時点で一般NISA(通常NISA)の口座数は769万口座、積立NISAの口座数は339万口座です。つみたてNISAの方がよく話題になるので意外ですが、一般NISAの半分以下の口座数です。

登録配当金受領口座方式

銀行口座を指定して、その口座に全ての銘柄の配当金が振り込まれる方式です。

信用金庫や農協の口座は選べますが、ゆうちょ銀行は選べません。

普通預金と当座預金はOKで貯蓄預金はNGだった気がします。

(詳細は証券会社に確認してください。)

非常にシンプルな方法ですが、これも比例配分と同様に排他性があります。

登録配当金受領口座方式を選択する場合は、全ての証券会社で保有する全ての銘柄について、これを適用する必要があります。

他の方法との併用は出来ません。

他の方法との併用は出来ません。

配当金領収証

会社から郵送される「配当金領収証」という書類をゆうちょ銀行(郵便局)に持参して、現金で受領する方法です。

(ゆうちょの口座に入金する事もできます。)

Googleで画像検索すると例がいくつも見つかります。

私はETFの分配金を何度かこの方法でもらったことがあります。まだ株券電子化以前でした。

受け取った配当金領収証を記名・捺印のうえ郵便局の預金の窓口に持参して処理してもらいます。

受け取った配当金領収証を記名・捺印のうえ郵便局の預金の窓口に持参して処理してもらいます。

比例配分方式や登録配当金受領口座方式と比べると手間なので、現代では積極的に選ぶメリットはないと思います。

「配当金を受領した実感が欲しい場合は配当金領収証!」というような説明も見ますが、現金を見ないと資産が増えた喜びを感じられないというのは時代錯誤だと思います。

単純取次(個別銘柄指定)

銘柄ごとに振込先を指定して配当金を貰う方法です。

登録配当金受領口座方式と違って、銘柄ごとに別々の振込先を指定できます。

ただし、証券会社ごとに振込先を分けることはできません。

銘柄ごとに振込先を分けるニーズはあまり多くないと思いますが、例えば家族に内緒の資産があるような場合には便利かもしれません(バレたら怖いが)。

さて、すごくマニアックな話をすると、配当金領収証と単純取次は併存できます。

比例配分方式と登録配当金受領口座方式の説明で「排他性」という言葉を使いましたが、配当金領収証と単純取次の2つは排他性がありません。

銘柄Aは単純取次で銀行口座に振込、銘柄Bは配当金領収証を受領という分け方ができます。

おそらく、この2つの方法は株券電子化より前からあるため、比例配分方式や登録配当金受領口座方式とは取り扱いが異なるのだと思います。

比例配分方式と登録配当金受領口座方式の説明で「排他性」という言葉を使いましたが、配当金領収証と単純取次の2つは排他性がありません。

銘柄Aは単純取次で銀行口座に振込、銘柄Bは配当金領収証を受領という分け方ができます。

おそらく、この2つの方法は株券電子化より前からあるため、比例配分方式や登録配当金受領口座方式とは取り扱いが異なるのだと思います。

おわり

一口に配当金の受取方法と言っても細部まで見るとマニアックです。

大切なことなので最後にもう一度。NISA口座で配当金も非課税にしたいなら比例配分方式にしましょう。

ご参考になれば。

補論 東証に上場している外国株と外国ETFの配当金の受領方法

東証に上場している外国株と外国ETFの場合は注意が必要です。

株式等振替制度(2009年以降の国内株の決済の仕組み)の対象ではないからです。

以前調べた時は、証券会社経由で受け取ることも、指定した銀行口座に振り込んでもらうことも、ゆうちょ銀行(郵便局)で受け取ることも選べましたが、呼び方や細かい点が違ったと記憶しています。

ここらへんはニッチなので、該当する銘柄を持っていて受領方法がよくわからない場合は証券会社に問い合わせてみてください。

ちなみに、外国株や外国ETFというのは東証の上場制度におけるくくりで、主に海外の取引所がメインの市場で東証に重複上場している株やETFのことです。

ほとんどの銘柄は、東証では本国と比べてほんの少ししか取引されていません。

東証で買ってる投資家がそれなりにいそうなのは、SPDR S&P500(証券コード1557(米国のティッカーはSPY))とSPDR GOLD シェア(同1326(GLD))くらいです。

いずれも本国の米国ではファンドの規模も市場での流動性も極めて高い銘柄です。

何が「外国ETF」に当たるかというのもかなりややこしく、外国株のファンドでも日本の投信法に基づく投資信託として組成されているものや、海外で上場しているETFをJDRにしたもの(ETF-JDR)は「外国ETF」扱いになりません。比例配分が選べます。