本稿では日本株の売買単位について、私が知る限りのことを書きます。それなりに日本株と会社法に縁がある人生を送って来ました。

「日本株も1株から売買できるようにすべき!」というのは上場会社の株式担当者を除く全人類の総意だと思います。

(その担当者も自社の株式以外は1株から売買できるようにすべきと思っているはず)

自分も「日本株も1株から取引所で売買できるようにすべき」と考えていますが、そのためには制度面の整備が必要だとも考えています。ですが、特に上場会社の株主管理コストについて、有識者やメディアは「書類の電子交付をで効率化」という極めて解像度が低い発言が多い。本稿では、東証規則や法律上の根拠を適宜参照しながら問題の所在がよく分かるように論じたいと思います。

動画版です。音を出せる環境の方はぜひ。

目次(クリックで各項目にジャンプ)

はじめに 米国株から入る人もいる時代に100株単位はないよね、という話

トヨタや三菱UFJ銀行よりもアップルとグーグルが身近な昨今。日本株ではなく米国株から株取引を初める人も少なくない。1株から売買できる米国株から入った人からすると、100株単位で最低売買代金が数十万円になる日本株の不自由さは耐え難いだろう。

この記事を執筆している2023年4月、楽天証券は先行するSBIやマネックスに追随して単元未満株(ミニ株)の売買を開始した。若年層の取り込みには最低売買代金の引き下げが必要なことはブローカーは良く分かっている。

脱線 端株(はかぶ)と単元未満株を混同した誤用

証券会社ですら混同していることがありくらくらするのだが、端株と単元未満株は全く異なるものだ。

端株→0.1株や0.5株のような1株未満の株数の株式のこと。旧商法では会社が端株原簿で管理している場合は端株も有効だったが、現行の会社法の下では端株は存在できない。株式併合や合併で交付を受ける新株に端数が出た場合は、株主は1株未満の端株を受領するのではなく金銭を受領することになる。

単元未満株→会社が定める単元株式数に満たない株数の株式。単元株式数が100の会社の株式を10株保有している場合など。本稿のテーマ。

参考 単元未満株を「端株」と呼んでいる証券会社の例

むさし証券 単元未満株式(端株)について

立花証券 単元未満株(端株)

松井証券 単元未満株売却の取引区分が「端株売」

※証券会社が会社法を知らないとは思えないので、端株と単元未満株を混同している年配者が顧客に多いための配慮なのかもしれない。

関連 株式併合の解説記事 2020年みずほFGの例

なぜ日本株は100株単位なのか?

東証の「売買単位」が会社法の「単元株式数」にリンクしている

日本株の売買が100株単位なのは、直接的には東証の業務規程第15条と有価証券上場規程第427条の2のためだ。

東証は、業務規程で「株の売買単位はその会社の単元株式数にするよ」と定め、有価証券上場規程の方で「上場会社は単元株式数を100株にしてね」と義務付けている。また、上場時の単元株式数を100株にすることは上場審査の要件にもなっている(第205条第9号等)。

東京証券取引所 業務規程

(売買単位)

第15条

売買単位は、次の各号に掲げる有価証券の区分に従い、当該各号に定めるところによる。

(1) 株券(出資証券、優先出資証券、投資信託受益証券、外国投資信託受益証券、投資証券、新投資口予約権証券、外国投資証券、外国株預託証券、受益証券発行信託の受益証券及び外国受益証券発行信託の受益証券を除く。)

a 内国株券(内国法人の発行する株券及び内国法人の発行する新株予約権証券をいう。以下このaにおいて同じ。)は、上場会社(当取引所の上場株券(投資信託受益証券を除く。)の発行者をいう。以下同じ。)が単元株式数(会社法(平成17年法律第86号)第2条第20号に規定する単元株式数をいう。)を定めているときは当該単元株式数とし、定めていないときは1株とする。(後略)

東京証券取引所 有価証券上場規程

(単元株式数)

第427条の2

上場内国会社は、上場内国株券の単元株式数を100株とするものとする。(後略)

以下の条文の通り、本来の会社法の単元株制度は、株主総会における議決権行使の単位を定めるものである。1単元100株なら100株ごとに1議決権行使できるということ。

議決権行使に関する制限なので、単元未満株主でも配当金は保有株数に応じて受け取れるし、会社清算時の残余財産分配請求権もある。

(正確には、会社は定款で定めることで議決権以外の単元未満株主の権利も制限できるが、一部の権利は制限できないとされている(会社法第189条))

会社法

第2条 二十 単元株式数 株式会社がその発行する株式について、一定の数の株式をもって株主が株主総会又は種類株主総会において一個の議決権を行使することができる一単元の株式とする旨の定款の定めを設けている場合における当該一定の数をいう。

第188条 株式会社は、その発行する株式について、一定の数の株式をもって株主が株主総会又は種類株主総会において一個の議決権を行使することができる一単元の株式とする旨を定款で定めることができる。

(後略)

そして、日本ではこの「単元株式数」が取引所の規則で売買単位とリンクしているのである。

補足 額面株式時代の売買単位

単元株制度は、2001年の商法改正の株式額面の完全廃止を受けて、旧法の単位株制度の後継として導入された。

自分も活字でしか知らない時代だが、額面株式の時代は額面に応じて単位株式数と売買単位が決まっていた。50円額面であれば1,000株単位、500円額面であれば100株単位といった具合に、額面総額が5万円になるように額面と単位株と売買単位がリンクしていた。

11年がかりで行われた売買単位の集約

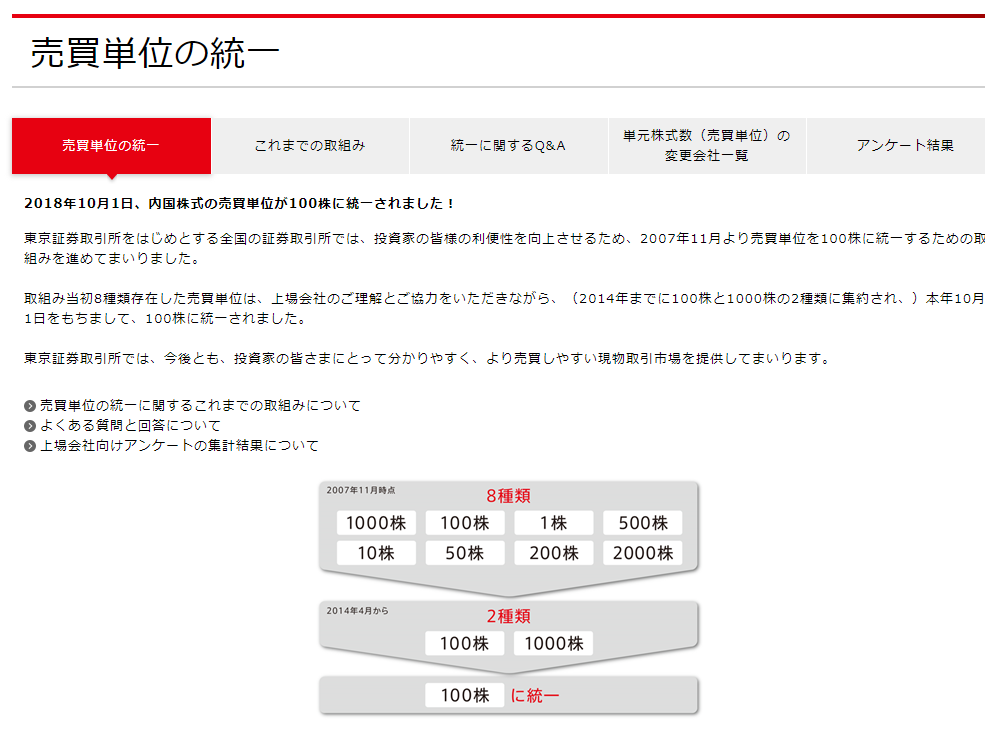

ご存知の方も多いと思うが、東証の売買単位が100株に集約されたのは2018年とつい最近である。その11年前の2007年には、東証には実に8種類もの売買単位が混在していた。

※具体的には1株、10株、50株、100株、200株、500株、1,000株、2,000株の8種類

東証(全国取引所)は2007年11月から売買単位の100株への集約を開始。最終期限を明確に定めずに始めて上場会社を困惑させたり、中間目標としていた100株と1,000株への集約が東日本大震災でリスケになったりと紆余曲折があったものの、2018年10月に100株への集約が完了したという経緯がある。

この過程で、実に1,500社を超える上場会社が単元株式数の変更を行った。会社法では、単元株式数の変更は、単元未満株主が発生しない変更であれば取締役会決議によるが、単元未満株主が新たに発生する変更には株主総会の決議が必要である。単元株式数は定款記載事項なので、定款や登記の変更手続きも必要である。

また、100株の次に多かった1,000株単位の会社の多くは、1,000株→100株への単元変更と併せて10対1の株式併合を実施した。単元変更で実質的な議決権数が変わらなくても株式併合は株主総会決議が必要である。

・単元未満株主が発生しない(取締役会決議でOK)

1,000株単位→100株単位の変更、1株単位→100株単位の変更と併せて1:100の株式分割

・単元未満株主が発生する(株主総会決議が必要)

1株単位→100株単位への変更(分割なし)

・単元変更&株式併合(株主総会決議が必要)

1000株単位→100株単位への変更と併せて10対1株式併合

ここまでの話を簡単にまとめると以下の通り。

小括

・日本株の売買が100株単位なのは東証の規則で売買単位と単元株式数がリンクしているから

・8種類あった売買単位を上場会社に単元株式数を変えさせることで11年がかりで100株に統一したという経緯がある

なぜ売買単位を1株単位にできないのか?

単元株式数と売買単位をリンクさせているのは東証なので、1株単位で売買できるようにするには東証が業務規程を改正し、売買単位を1株単位にすれば良い。

有価証券上場規程を改正し単元の方を変えるよう上場会社に要請する方法もあるが、全上場会社3,800社に単元株式数を変更させるのは非現実的だろう。

以下では、売買単位を1株に変更することに取引所と上場会社が及び腰になる理由を考察する。

東証のサンクコスト

東証にとっての最も大きなハードルは100株単位に統一したことがサンクコストになっていることだと思う。

11年がかりで単元株式数を100株に統一したにも関わらず「単元株式数と売買単位をリンクさせるのは止めます」と言われたら、上場会社1,500社が行った単元変更とそれに付随する諸手続きは何だったんだということになる。

とはいえ、100株への統一から今年で5年経つので、そろそろ次の一手を考えても文句を言われにくい頃合いでもある。

ちなみに、2007年の売買単位集約の開始時になぜ1株単位にしなかったのかという点については「2006年のライブドアショックのトラウマから売買単位の小口化を嫌ったのではないか」というとても腹落ちする指摘がなされている。

参考

ただ、個人的にはライブドアショックがなくても2007年の段階で1株にする方針を出すのは難しかったと思う。当時は議決権行使/集計の電子化が今ほど進んでいなかったし、配当金の受取方法も高コストな配当金領収証がベースだった。上場会社の理解を得るのは今よりも数段困難だったはずだ。

上場会社の株主管理コストとは

上場会社が最低売買代金の小口化に消極的な理由として最もよく挙げられるのが株主管理コストの増加である。以下では株主管理コストについて考察する。

株主管理コストの実態

株主管理コストとして自分が知る限りのものを挙げると以下の通り。

株主総会資料、配当金計算書などの法定書類の送付コスト

これらの書類は会社が委託する信託銀行等(証券代行)が印刷し株主に発送するが、株主数に応じた実費がかかる。

会社からの送付物が邪魔だという現役世代の株主はよくいるし気持ちはよく分かるが、これらは法定書類であるうえ(後述)、紙の書面に馴染みがある年配者が株主に占める割合が高いのも事実である。

(現役世代は高齢世代の硬直的な価値観と数の暴力に憤りすり減りながら自分も歳を取る。豊かな国に生まれた代価として日本国民に課せられた苦役である。)

証券代行への委託コスト

書類の送付以外にも、証券代行は株主総会やコーポレートアクションのサポート、証券保管振替機構とのデータ接続(総株主通知データの受領等)などの役割を担う。証券代行の手数料体系は公表されていないが、株主数が重要な要素なのは想像に難くない。

証券代行への株主管理の委託は取引所の有価証券上場規程が規定する上場会社の義務である。IPOには幹事証券会社、監査法人と並んで証券代行が必要なのだ。

(株主名簿を改竄して上場廃止基準を免れていた西武鉄道のせい。同社は証券代行を使わず自社で株主管理をしていた。)

問題株主に対応する金と時間

IRや会社代表あてに長時間電話対応を要求する個人株主や、(死語になりつつあるが)野党総会屋に対応するコストも株主管理コストだといえよう。日本人は上位の立場を与えられるとクレーマーになりやすい。お客様が神様ではないように、株主も決してエラいわけではないのだが。

小口株主の増加で株主管理コストはどのくらい増えるか

前項で紹介した日経の記事にもあるが、株主が一人増えることによる上場会社の限界的な費用負担は1,000円~2,000円だと言われている。

仮に限界費用1,500円/年で株主数が2割増加すると、株主数1万人(+2千人)で300万円、株主数10万人(+2万人)で3,000万円、株主数40万人のソニーなら1億2千万円の負担増になるくらいの規模感である。

もちろん売買単位の小口化の株主数への影響は一様ではなく、例えば株価6万円台のキーエンス(株主数2万人)は株価1万円台のソニーよりも増加率は高くなるだろう。

なお、ソニーとキーエンスの執筆時点の時価総額は共に15兆円強。株主数38万人の差は決してマス向けの知名度だけが要因でないだろう。

「電子交付で効率化」の踏み込んだ解説

最初に挙げた3つの株主管理コストのうち、ふわふわした提言がされやすいのが株主宛の送付物に係る実費だ。証券代行全体の手数料は相対契約なので外からは見づらく、問題株主に対応するコストは定量化が困難だ(会社の株式・IRの担当者が嫌な思いをするだけと言われればそれだけ)。

以下ではふわふわした有識者や大手メディアとは異なるガチンコの提言をする。

自分が知る限り、日本の会社から株主あてに届く書類のうち、法律上交付義務があるのは以下の2つである。

法律で交付義務がある上場会社の株主への送付物

・株主総会資料(招集通知(会社法第299条)、株主総会参考書類及び議決権行使書面(同第301条)、計算書類・事業報告(同第437条))

詳しい解説

・配当金計算書(租税特別措置法第8条の4の支払通知書を兼ねる)

詳しい解説

この他に株主通信やカレンダーが届くこともあるが、これらは会社が任意に作成・送付している資料である。

また、いかにも法定書類のような印象を受けるが株主総会決議通知(総会の結果を報告する通知書)は会社法上の交付義務は無く慣習的に作成・交付されている。

このうち、株主総会資料は、2022年の会社法改正で電子提供制度が導入された。招集通知以外の書類は電子提供の対象となり、郵送に替えて一定期間ホームページ等に掲示すれば良くなった。

結果として、2023年6月以降の株主総会では、簡素化された招集通知と議決権行使書面のみが株主に届く予定である。厚みのある株主総会参考書類や事業報告が電子提供で良くなったので印刷費の削減は実現したが、郵便物の通数は減らないことに留意。

(議決権行使書面も電子交付の対象になっているが、議決権の電子行使はメインにできるほど普及していないので、紙の議決権行使書は当面存続すると見られている。)

詳しい解説 株主総会で株主に送付される書類のこれまでとこれから

ただ、単元未満株主についてはもともと株主総会資料の送付は不要である(会社法第298条第2項)。

従って、単元株式数100のまま取引所では1株から売買OKにして単元未満株主が増えたとしても、株主総会関連の送付物に関する負担は増えない。一方、1株から売買OKに合わせて全上場会社の単元株式数も1にさせる場合は、議決権を持つ株主が急増するので、送付対象も増える。だが、2022年改正で総会関連の送付物はほぼ限界まで電子提供にしたので、これ以上電子交付で効率化する余地はないと思う。

他方で、配当金計算書は1株から売買OKのために省力化する余地があると考えている。法律上は租税特別措置法第8条の4に基づく支払通知書という位置づけで、単元未満株主も対象である。

実は、この規定は比例配分で配当金を受取る場合には除外されているように見える(※)が、比例配分でも届いているという現実がある。

※租税特別措置法施行令第4条の6の二第25項

詳しい解説 配当金額が非表示(アスタリスク***)の配当金計算書が届く理由

そのため、

①1株単位(単元未満)で市場で売買できるのは比例配分方式を選択した投資家に限定する(取引所規則と証券会社の取引約款による制限)

②会社側は比例配分の株主には配当金計算書を送らない(少なくとも単元未満の株主には送らない)よう実務を再構築する

とすることで、現行法のもとでも配当金計算書の対象者を増やさずに1株から売買OKにできるのではないかと考えている。

(もちろんそうなると「なぜこの銘柄では計算書が届かないんだ!」「配当金計算書が届かなくなった!」といった混乱も出てくるだろう。残念ながら人間の中にはググって調べるより先にわざわざ電話をかけて文句を言う人間が一定数いる。そして、省力化のための変更を自分がないがしろにされていると曲解し「俺を馬鹿にしているのか!」とキレる人間もいる。私たちはそういうどうしようもない人間がいる社会で毎日嫌な思いをしながら生きているのである。)

おわり 単位株→単元株→単元統一という軌跡の果てに

以上です。最後にエモいことを書いて締めます。

日本株の売買単位は、

1. 額面株式(単位株式)時代

→額面(4種類)によって議決権の単位と売買単位が決まっていた

2. 単元株式時代

→会社が自由に決められる議決権の単位である「単元株式数」を売買単位にした(8種類の売買単位が混在)

3, 単元統一時代

→東証の規則(ソフトロー)で上場会社に単元株式数を100株に統一させた

という軌跡を辿ってきました。

それぞれの時代に総会屋対策や取引システムのキャパシティなどの背景がありました。2001年の単元株導入や2007年の単元統一開始のタイミングで1株から取引可能にするのは困難さとニーズの天秤が釣り合わなかったことの帰結です。

1株単位の取引を求める個人投資家の取引環境の向上、特にNISAとスマホ取引の普及はいずれも2010年代のイノベーションです。また、同時期に高頻度取引(HFT)に耐えうるよう取引システムも強固になりました。

100株への統一は回り道ではなく、議決権とリンクした売買単位という歴史が辿らざるを得なかった軌跡だったと考え、来たるべき1株取引の時代に向かうことを期待しています。