年末なので、主要金融機関が公表する2022年の株式市場見通しをまとめます。

個人投資家でもアクセスできるソースが比較的充実しているところをピックアップしました。

最後に執筆者目線での総括も書きます。

目次(クリックで各項目にジャンプ)

はじめに 金融機関の株式市場見通しを見る上での注意点

毎年12月初旬に大手金融機関が来年の株式市場の見通しを発表します。

以前は証券会社中心でしたが近年は運用会社もこの手の情報発信に力を入れています。

自分はこれを見る上での注意点が2つあると考えています。

年末いくらになるかは重要ではない

年間の株式市場の見通しでは「年末日経平均〇〇万円」「年末S&P500△△ポイント」という部分が報道のヘッドラインになりますが、数字そのものにはあまり意味がないと思います。

それよりも、注目されるイベントや、翌年の相場で材料視されそうな事項についてどう見ているかという中身の部分が重要です。

ただし、

(セルサイド)個人投資家の目に見えるのは長い長いレポートのごく一部

証券会社の場合、新年度の市場見通しは長いストラテジーレポートにまとめられています。

これは機関投資家向けに提供される資料(取引手数料の見返り(ソフトダラー) or MIFID2の欧州ではリサーチの対価に金銭を受領)なので、同社の法人顧客でなければアクセスできません。

誰でも見られる情報として出てくるのは、概要をまとめたものがホームページに公表されるか、さらにエッセンスの部分がニュース記事になったものです。

「年末いくらではなく中身が大切」と上で述べたばかりですが、一般の投資家が利用できる媒体では上辺の部分しか見られないというのも事実です。

それに比べると、運用会社のリサーチは比較的誰でも見られる状態でそれなりに踏み込んだ内容のものが出ています。

自分も今はセルサイドのリサーチにアクセスできる立場にいないので、本稿はインターネット上で公表されている各社の公表資料と報道記事をもとにしています。

各社の株式市場見通し

モルガン・スタンレー

○S&P500の予想値4,400pt (現在水準▲5%)

モルスタは珍しく、米国株式市場が現在の水準から下落する予想を示しています。

S&P500ベースのEPSは2022年に10%、2023年に8%の着実な成長を見込むものの、バリュエーションが現在の水準からPER18倍程度まで縮小すると予想しています。このPER18倍は米国株の過去5年平均の水準に相当します。

(ちなみに2021年12月23日時点の12ヶ月先予想EPSベースのS&P500のPERは22倍くらいです。)

バリュエーション縮小の原因としては、コスト圧力、サプライチェーン問題、政策の不確実性、税制変更を挙げています。

ネットで誰でも見れる媒体には詳細は書かれていませんが、コスト圧力とサプライチェーン問題については本来今年消化すべきだった事項が2022年にイシューになるというようなトーンです。

"However, we think 2022 will finally bring the multiple compression we incorrectly forecasted for 2H 2021. "

一方、バリュエーションが相対的に低い欧州株と日本株については米国株よりも上昇余地があると見ています。

セクターについては、2022年の株式市場では、セクターやスタイルよりも個別銘柄の選択が重要になると指摘しています。

その上で、経営環境と長期金利上昇を踏まえ、ヘルスケア、不動産、金融、消費サービス・ビジネスサービス、バリュエーションが適切なソフトウェア企業をオーバーウェイト、反対に一般消費財サービス(ConsumerDiscretionary)や、ハードウェア関連のテック銘柄をアンダーウェイトとしています。

J.P. Morgan

○S&P500の予想値5,050pt (現在水準+9%)

J.P.モルガンは比較的株式に強気な方です。

家計や企業の高い貯蓄水準を背景に需要は引き続き強く、各国政府のパンデミック対策の支出は減少するものの大きなGDPの下振れ要因にはならないと予想。

2022年のGDP成長率は、グローバル4.3%、米国3.8%、ユーロ圏4.6%、エマージング4.6%を見込んでいます。

米国株については、2022年にはサプライチェーン問題の解消や消費環境/消費行動の正常化による上昇を予想しています。

金融環境については、FRBのテーパリングにも関わらず先進国の全体の中央銀行のバランスシートは2022年末までに1.1兆ドル拡大すると予想。また、米国の中間選挙を前にFRBもハト派的な政策運営となると見ており、株式の上昇のほとんどは年前半に達成される想定のようです。

ただ、株式市場はこれらのシナリオをすでに相当程度織り込んでおり、グロース/バリューを問わずハイベータ株式には厳しい局面となることを予想しています。

欧州株も引き続き強気、日本株は緩やかな上昇、エマージング株は18%の上昇を予想しています。

米国の10年債利回りは年半ばまでに2%、年末までに2.25%となることを予想。現在のFRBの想定では年央までにテーパリング終了、9月に利上げ開始とされているが、市場では7月利上げが見込まれており、2年-10年債利回りが先行して上昇と見ています。

また、実体経済の回復に伴い年の早い段階でイールドカーブがスティープニング化(長短金利の拡大)が起きる可能性があるとしています。

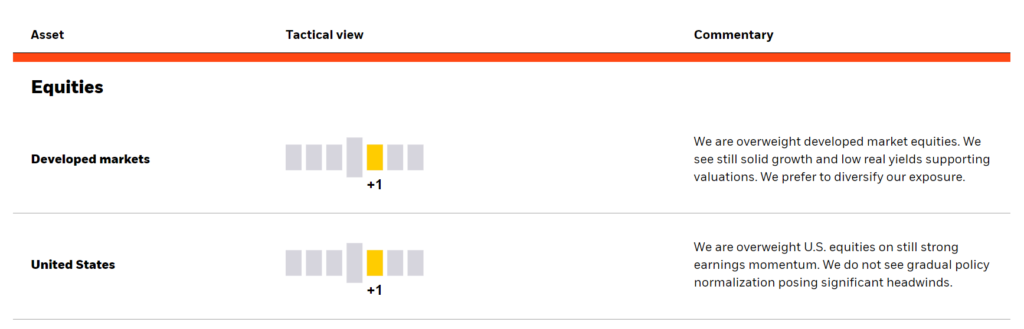

Blackrock

具体的なS&P500の水準には言及していませんが、株式オーバーウェイト、債券アンダーウェイトの見通しです。地域別では先進国株OW、エマージング株ニュートラル。

利益成長と低い実質金利を背景に株式には強気で、米国は強い利益成長、欧州は低いバリュエーションがサポートになるとしています。

出所:BLACKROCK

グローバルで株式プラスリターン/債券マイナスリターンが(2021年に続き)2年続くのは稀なことであるとしっつも、2022年はインフレがコロナ以前より高い水準で安定することで、実質金利が歴史的に低位となりリスク資産をサポートすると予想しています。

ただ、インフレ率が安定せず急拡大するケースでは中央銀行はより積極的な引き締めに動かざるを得ず、その場合は株式・債券ともにリターンを毀損するスタグフレーションとなることを警戒しています。

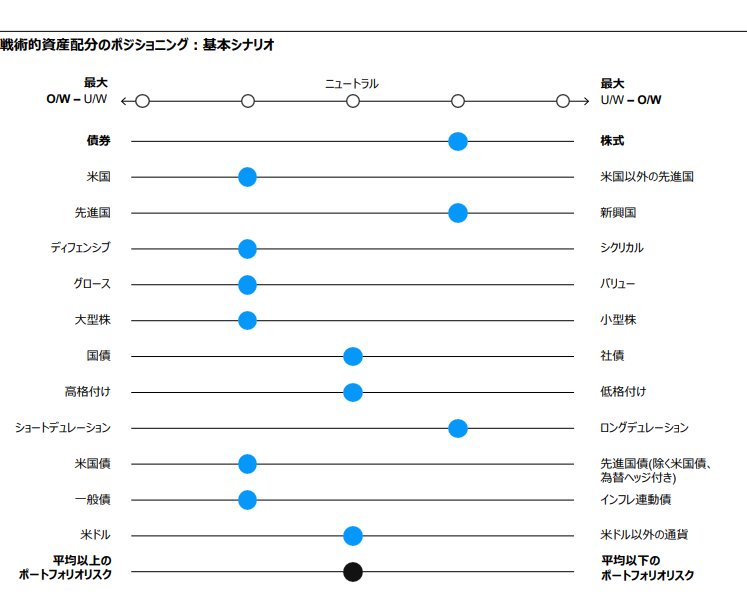

Invesco

債券より株式をオーバーウェイトとするが、株式内ではディフェンシブ/大型/グロースを重視し比較的ディフェンシブな配分とする見通しです。地域では米国以外の先進国株よりも米国株を重視する一方で、景気サイクルの違いに注目し新興国はオーバーウェイトの見通し。

出所:Invesco

ベースシナリオとして、2022年の世界経済の成長は正常化(鈍化/潜在成長率への回帰)を予想。

各国のコロナ関連の財政刺激の終了は経済の減速要因になると見込んでいますが、インフレも年半ばをピークに低下する見通しです。

一方、年後半にはFRBの利上げ開始が見込まれており、金融市場では経済成長の鈍化と金融引締を折込ボラティリティ上昇を予想。

リスクシナリオとしては、インフレ圧力が持続し各国の中央銀行が金融引締に転換する可能性に言及。

総括

まとめると以下のような感触だと思います。

・米国のテーパリング進行と年後半からの利上げが見込まれるものの段階的なものであれば株式に悪影響ではないという味方が多い。世界的には引き続き緩和環境であり、アップサイドは大きくないものの株式を選好すべき。

・地域についての見方はまちまち。米国→利益成長、欧州→リーズナブルなバリュエーション、新興国→回復局面がこれから到来、というあたりがドライバーとして意識されている。

・セクターについてはディフェンシブグロースを推す向きが強い。高バリュエーションの一部のテック銘柄やエネルギー・資本財等のシクリカルバリューは警戒すべきと見られている。

以上、半分自分用ですが参考になれば。

必要に応じてリンク先の原典もご参照ください。