本稿では、日本の実質金利のチャートを探しても簡単に見つからない理由を書きます。端的に述べると、物価連動国債のBEIがBloombergを叩かないと見られず、公的機関も経済指標として出していないからです。

目次(クリックで各項目にジャンプ)

実質金利とは?(わかりやすさと難しさ)

金利とインフレの復活と実質金利への注目

実質金利はインフレ率を調整した金利である。

実質金利=名目金利-インフレ率

(いわゆるフィッシャー方程式。"(1+名目金利)=(1+実質金利)(1+期待インフレ率)" と記述されることも)

名目金利は普段我々が見ている金利のことで、

アメリカの政策金利が5.50%

日本の10年国債の利回りが0.7%

住宅ローンフラット35の金利が1.5%

これらは全て名目金利の話をしている。

この名目金利からインフレ率を控除した実質金利は、貨幣価値の変化を考慮した金利である。1年金利が5.2%あってもインフレ率が4.2%だとインフレによる購買力の低下を調整すると1年間で1%相当しか元金が増えないことになる。この場合の1%が実質金利である(今の米国の状況)。

2010年代の世界的に低金利・低インフレの時代には実質金利を真面目に見ているのはマクロ経済や債券をウォッチしている人くらいだったが、2022年からの世界的なインフレと金利の復活を受けて広く注目されるようになった。現在の円安局面の説明に使われることも多いため、日本人にとっては特に身近になった指標だと思う。

実質金利の難しさは「期待インフレ率」

実質金利で問題になるのは「実質長期金利を算出する時に何をインフレ率にするか?」である。

短期の実質金利では、シンプルに金利と同時点で観測されているインフレ率(CPI)を使う。市場関係者にも個人投資家にもよく読まれている三井住友信託の「投資家のための金融マーケット予測ハンドブック」(NHK出版)では「オーバーナイト金利ーCPI変化率」を「実質短期金利」としている。

一方、長期金利はもっと複雑である。10年の実質金利の場合は、名目金利は10年債利回りを使えば良いが、インフレ率は何を使えばいいだろうか?

これには3つのアプローチがある。

現時点のCPIを使う

足元のCPI前年比を使うのはシンプルだが不安なアプローチだ。今後10年間の物価上昇が現在と同じペースになるというかなり大胆な仮定を置くことになる。ただ、これはこれで誰の予想も入っていない実績の数値に基づくという潔さがある。

物価連動国債のBEIを使う(一般的)

物価連動国債のBEI(ブレイクイーブンインフレ率)は一番良く使われているアプローチだ。

物価連動国債は将来のCPI上昇率に応じて利金と償還金が増えるので、その分だけ通常の利付債より高い価格(=低い利回り)でも買い手がつく。そのため、同じ残存期間の利付債の利回りから物価連動国債の利回りを引いたものは、債券市場が織り込んでいる期待インフレ率だとみなせる。この「通常の利付債の利回り-物価連動国債の利回り」がBEIである。残存10年の債券で計算する(≒将来10年間の平均的な期待インフレ率)場合が多いと思う。

これは結局、物価連動国債の利回りを実質金利だとみなしていることに他ならない。

(実質金利=名目金利-インフレ率 ⇔ 物価連動国債利回り=利付債利回り-BEI)

米国、日本、イギリス、フランス、ドイツなどの主要国では物価連動国債の市場が存在することから、BEIを期待インフレ率として使う機会は多い。

もっと精緻に推計した数値を使う

深入りは避けるが「BEIには期待インフレ率だけでなくインフレリスクプレミアム(将来のインフレ率の変化の不確実性)が含まれている」と考えられている。そのため、BEIをベースにもっと精緻に期待インフレ率を推計している主体もいる。

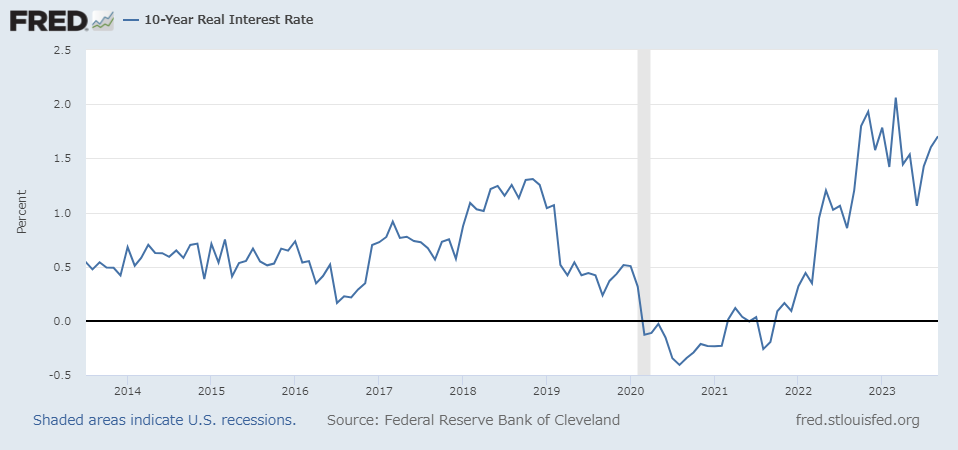

最も有名なのは、米国のクリーブランド連銀で、期待インフレ率とそれに基づく実質金利のデータを毎月更新している。

このデータはFRED(セントルイス連銀の経済データ提供サービス)でも取得できるので、実務でもアカデミックでもよく見る。「米国 実質金利」でググって良くわからないチャートサイトが出たら十中八九FREDから取得したこのデータを使っていると思う。

https://fred.stlouisfed.org/series/REAINTRATREARAT10Y

なぜ日本の実質金利はググっても見つからないのか?

上で見た実質長期金利の「難しさ」は、そのまま「日本 実質金利 チャート」「日本 実質金利 推移」等でググってもそれらしいものが見つかりにくい理由につながる。

・期待インフレ率に選択の余地があり、正しい「実質金利」が1つあるわけではない

・BEIをによる実質金利(≒物価連動国債の利回り)は最もポピュラーだが、相対取引の債券市場の取引データに基づくので取引所、中央銀行、公的機関が集計・公表しているわけではない。有料のデータサービスを使わないと生の時系列データを見るのは難しい(経済レポート等では出所をBloombergやRefinitivとしてシレッと出てくる)。

・公的機関が継続的に推計、公表している実質金利が無い(cf. クリーブランド連銀)

誰でも見られる物価連動国債のデータ(ただしハードコピー)

一応、BEIについては日本相互証券が2021年以降のデータを公表しており、財務省も同じデータの過去10年間の推移をHPに掲載している。ただ、いずれもハードコピーである。

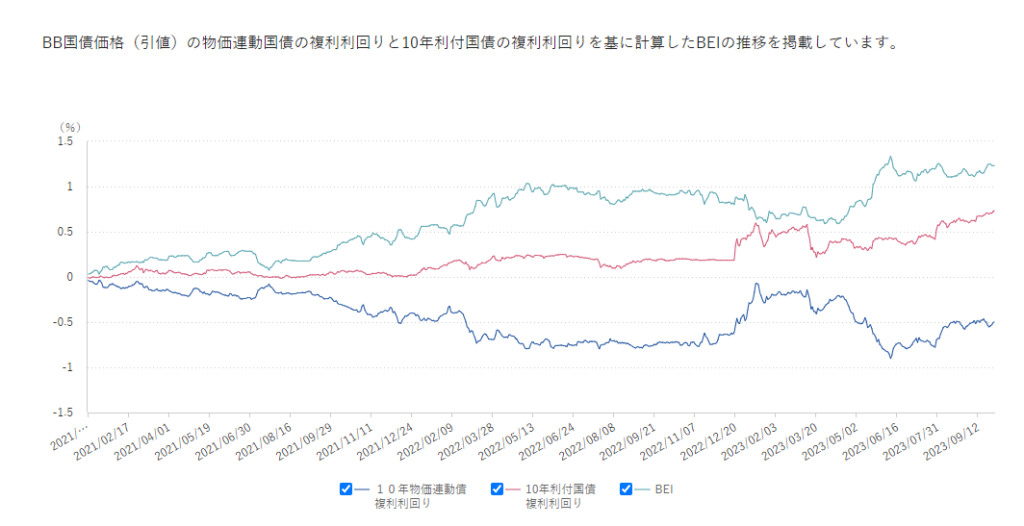

出所:日本相互証券

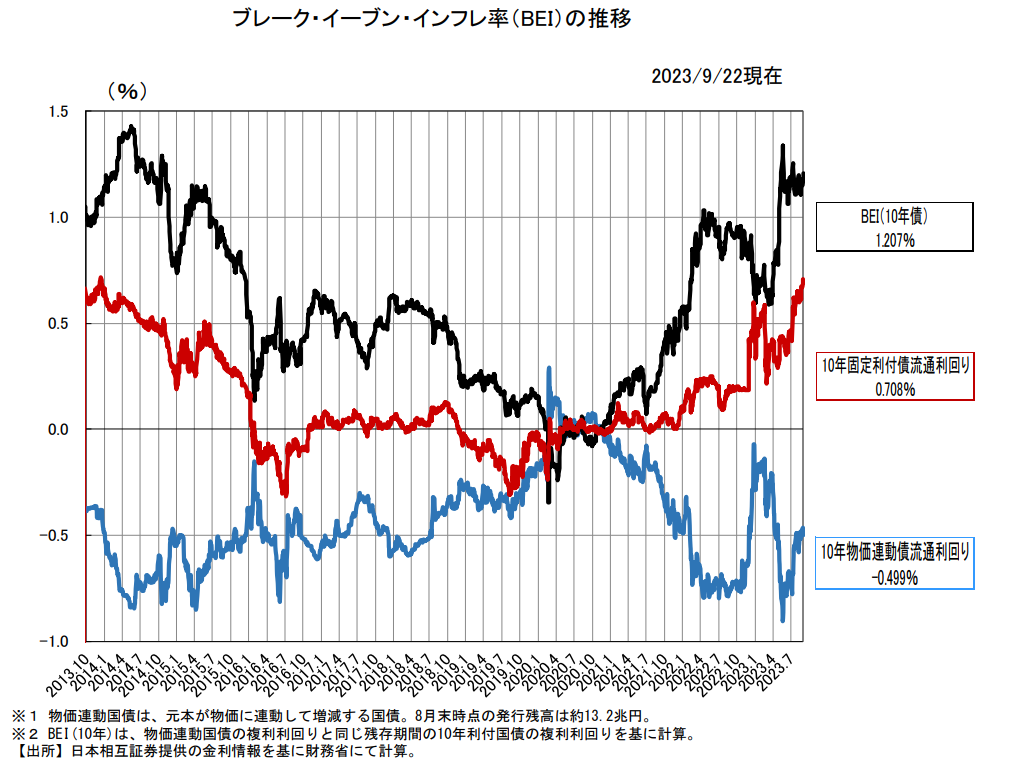

出所:財務省

先に書いた通り、BEIを期待インフレ率とするアプローチは物価連動国債の利回りを実質金利とみなしている。これに従うなら上のチャートの「10年物価連動国債流通利回り」が日本の実質長期金利である。

FREDで取得した米国の実質長期金利と比べると以下のようなことが分かる。

出所:FRED

・コロナ相場の2020年から2021年年央にかけてマイナスだった米国の実質金利は、2022年以降に期待インフレ率以上に名目金利が上昇したことで急上昇。2023年3月の2%を頂点にいったんピークアウトしたが、依然として高水準である。

・日本の実質金利は2020年夏頃に下げに転じるまで上昇基調にあった。名目金利があまり変わらない中で期待インフレ率が低下したために、実質金利が上昇していたのでである。2021年以降は名目金利よりも期待インフレ率の上昇の方が大きく、実質金利は低下基調で推移している。

・2021年後半以降では、米国の実質金利が上昇する中で日本の実質金利が逆行して低下していたことになる。名目金利差の拡大だけでなく、インフレ調整ベースでは逆方向のトレンドに動いていたことも急激な円安ドル高をもたらした要因だと見られる。

と、この1年の間にどこかで見聞きしたような実質金利と為替レートの解説になるわけです。

参考:「株式マーケットデータ」さんが掲載している実質金利

「日本 実質金利 チャート」で検索すると以下のサイトが上位ヒットしたが、これもチャートの形状からするとBEIに基づく実質金利だと思う。

(バックエンドに有料ソースを使っているか、公表データをスクレイピングして整理していると予想)

おわり

以上です。日本の実質金利は物価連動国債の利回りを見ましょう。おそらく一番簡便で正しいソースです。