本稿では2023年の米国株式市場の予想レンジをEPSとPERを使って検討します。

トラディショナルな相場サイクル論に従えば、2023年のグローバルな株式市場は逆業績相場が見込まれます。すなわち、金融引き締めが景気と企業業績に波及し、株式市場は景気後退と減益の中で下値を探る展開になるということ。

現在進行中の2022年第4四半期の決算でも、実績値以上に翌期のガイダンスが注目されています。

最初に今回使う道具(考え方)について説明したうえで、EPSとPERからS&P500の今年の予想レンジを見ていきます。

長いので拾い読みしたい人は目次を活用してください。

目次(クリックで各項目にジャンプ)

相場サイクルについて

株式相場のサイクル(周期)に関しては、以下の考え方がよく知られている。

金融相場→業績相場→逆金融相場→逆業績相場

①景気悪化への対策として金融緩和が実施され、不景気の株高となる(金融相場)

②金融緩和を受けて企業業績が回復し、好業績銘柄中心に強気相場の黄金期を迎える(業績相場)

③景気過熱への対策として金融引き締めが開始され、株価が下げに転じる(逆金融相場)

④引き締め効果が景気と企業業績に波及し、景気後退と減益の中で下値を模索する(逆業績相場)

「相場サイクルの見分け方」という本が有名だが、ジム・クレイマーの本にも似た説明があったので世界共通の株式相場の見方と考えて良いだろう。

※「相場サイクルの見分け方」は昔はプレミアムが付いていたが2015年に第二版が出て入手しやすくなった。電子書籍でも読める。

道具① 株価=PER×EPS

言うまでもなく、PER(株価収益率)はPER=株価÷EPSで算出される株価の割安度の指標(=バリュエーション指標)である。

これを変形すると以下のような関係になる。

株価=PER×EPS

学者が書いたファイナンスの教科書にはあまり書かれていないが、株式運用の実務ではこの関係はそれなりによく使われている。

典型的なのは、予想EPSに予想PERを乗じて予想株価を算出するという使い方だ。株価予想の最もシンプルなアプローチとして個別銘柄の分析だけでなく、S&P500などの指数の予想値を出すためにも使われる。

少し立ち入った話をすると、この式は、①EPSが将来にわたって一定という単純な前提のもとで、②益回り(PERの逆数, Earnings Yield)を割引率として将来のEPSの現在価値を求めたものが株価であるという関係を表している。

株価=EPS/(1+益回り)+EPS/(1+益回り)^2+EPS/(1+益回り)^3+・・・

=EPS/益回り=EPS/(1/PER)=PER×EPS

※下線部の変形に興味がある人は「永久債の現在価値」か「定額配当割引モデル」でググろう

割引率(≒投資家が要求するリターン)であるPERの中には、金利、資産のボラティリティ、投資家のリスク許容度など、様々なファクターが内包されている。それゆえ、このシンプルなアプローチは実は奥が深い。

(実際には過去の平均水準に当面予想される市場環境を加味した(≒鉛筆を舐めた)数字が使われがち)

道具② 指数ベースのEPS

「S&P500のEPSとPER」の罠

指数ベースのEPSというのは結構取り扱いが難しい数値だと思う(金融業の人でも株の経験が無いと不適切な見方をしている人がいるくらい)。丁寧に解説する。

実績ベースと予想ベース

日本語で「S&P500 EPS 調べ方」で検索して上位ヒットするブログ等では、以下のサイトを紹介しているものが多い。

長期のデータを備えた有用なソースだが、上記サイトの"S&P500 Earnings"は実績ベースのものだ。すなわち、過去12ヶ月に指数構成銘柄が決算で発表したEPSを指数ウェイトで調整した数値である。おそらく指数のファクトシートの"S&P500のPER"から逆算しているのではないだろうか。

PERを見る上では、算出に使われているEPSが実績ベースのものか予想ベースのものかが非常に重要である。

株価は将来を見て動くため、可能であれば予想ベースのEPSを使うべきだ。実績EPSは確定した頑健な数字であるが、予想EPSは現時点の不確実な予想に過ぎないという批判もあろう。だが、株式市場はそもそも現時点の不確実な予想の上に築かれた楼閣である。

指数の予想EPS:ボトムアップ予想とトップダウン予想

指数ベースの予想EPSには、ボトムアップ予想とトップダウン予想がある。

ボトムアップ予想・・・証券会社に所属するセルサイドアナリストによる指数構成銘柄の業績予想を集計したもの。平たく言えば、指数構成銘柄(AAPL、MSFT、・・・、NWS)のコンセンサス予想を指数ウェイトで加重平均して調整した数値。

トップダウン予想・・・ストラテジストやエコノミストがマクロモデル等を使って算出する予想。ストラテジーレポートや「来年末の予想株価」はこれに基づいていたりする。

S&P500のようなアナリストカバレッジが充実した銘柄で構成される指数であれば、ボトムアップ予想が重視されることが多い。合成の誤謬を恐れるより集合知にベットするのである。

株価指数についてボトムアップの予想EPSを提供しているのはFACTSETと旧ロイターのRefinitiv(I/B/E/S予想)が有名である。ただ、TradingViewやヤフーファイナンスでも見られる個別銘柄のコンセンサス予想と違い、指数ベースの予想EPSは通常は有料サービスを通さないとアクセスできない。

幸いFACTSETは定期的にEarnings InsightというS&P500の業績集計のレポートをホームページで公表しているので、本稿ではこれを活用する。

(経済報道や証券会社の個人向けレポートを見ていると「ネタ元これじゃね?」と思うことが多いレポートです)

https://insight.factset.com/topic/earnings

本題 PERとEPSで見る2023年のS&P500指数

S&P500の2023年の予想EPSとPER

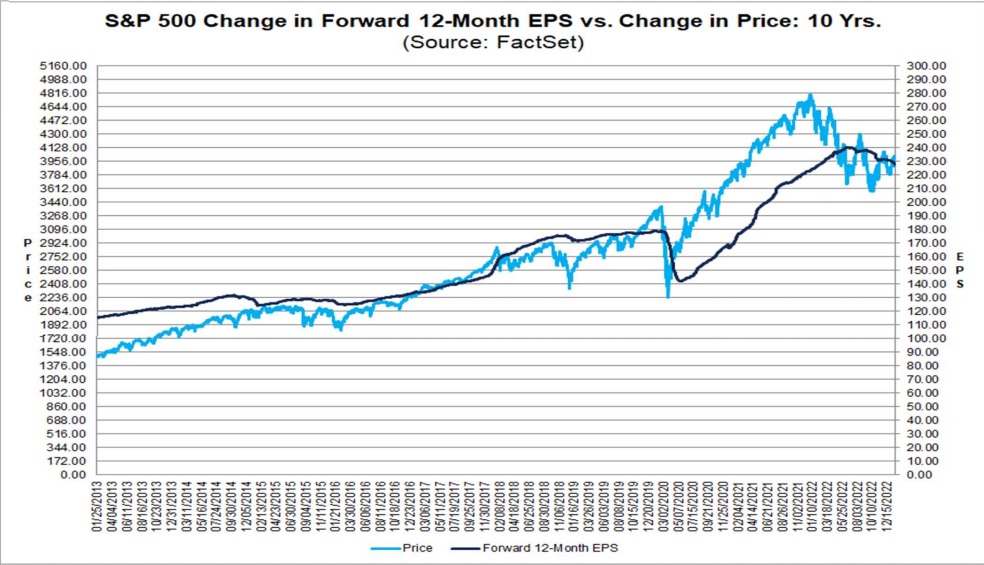

以下は、過去10年間のS&P500指数と指数ベースの12ヶ月先予想EPSの推移である。

出所:FACTSET Earnings Insight, 2023年1月27日基準

S&P500指数の12ヶ月先予想EPSは、2022年半ばの240を頂点に下落基調であり、足元2023年1月末は230程度になっている。とはいえ2021年末は215だったので、それよりは高い水準である。

直感的には、1年で政策金利を4%引き上げた国の企業業績としてはまだ強すぎる気がする。セルサイドアナリストの予想は強気バイアスがあり、マクロ環境の変化や株価の調整が急な局面では予想修正が株価の後追いになりがちなので、現在の減益の折り込みは不十分だと思う。

ただ、米国のインフレ率は2022年に6-7%であり、2023年も4%程度が見込まれているため、名目値であるEPSはその分大きくなることは頭に入れておいた方がよいと思う。

雑に試算すると、2021年末予想の215に7%の物価上昇(2022年の上ブレ3%+2023年予想4%)を乗せるとそれだけで230になるので、実質の利益水準が同じならこれくらいになってもおかしくはない数字ではある。

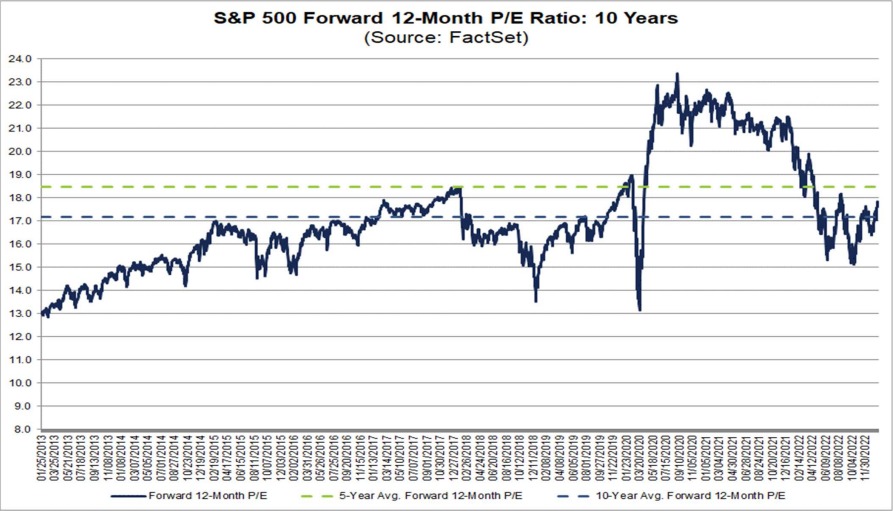

また、この12ヶ月先予想EPSに基づくPERは以下の通り。

出所:FACTSET Earnings Insight, 2023年1月27日基準

2022年に株価が調整するまでの2年間は、それ以前と比べてかなりPERが高い環境が続いていた。

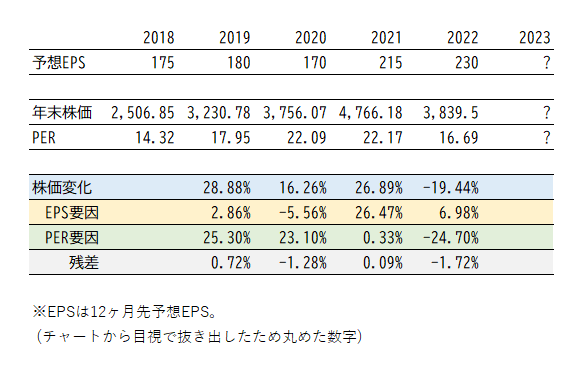

PER要因とEPS要因への分解

先の12ヶ月先予想EPSを使って、過去4年間のS&P500の騰落率をPER要因とEPS要因に分解すると以下のようになる。

2020年はCOVID-19の影響で予想EPSは減少したが積極的な金融緩和によりPER要因で株価は上昇(金融相場)。

続く2021年はワクチン接種の進展による行動規制緩和、金融緩和を受けた企業業績の拡大からEPS要因で株価は上昇(業績相場)。

2022年は高インフレとその対策の金融引締を受けてPER(割引率)要因で株価は下落(逆金融相場)。

というように、かなり綺麗に相場のサイクルを辿って来ている。では逆業績相場の2023年はどうなるのだろうか?

PERとPBRによる予想株価

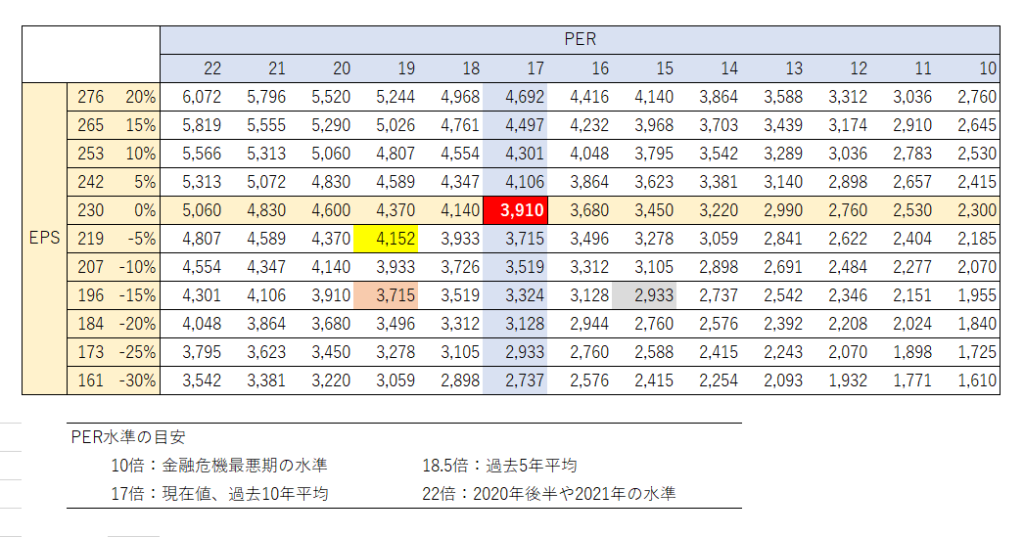

以下は、予想EPSと予想PERが交わる点が株価(EPS×PER)となるよう作成したマトリクスだ。赤くなっている指数3,910pt、予想PER17倍、予想EPS230のポイントが2022年末の水準。

想像力を働かせて2023年末に至るシナリオを3つ検討する。

ソフトランディング

インフレは着実に沈静化。年内または2024年の利下げを期待しPER水準は過去5年平均の19倍程度まで拡大。予想EPSの減少も-5%程度で済む。

PER19倍×EPS219(-5%)=4,152pt

逆業績相場

インフレは着実に沈静化。年内または2024年の利下げを期待しPER水準は過去5年平均の19倍程度まで拡大。だが、インフレ退治の代償は決して小さくなく予想EPSは-15%減少。

PER19倍×EPS196(-15%)=3,715pt

スタグフレーション

インフレはピークアウトしたものの依然として高水準が継続し金融引き締めの終わりは見えない。PERは2010年代の下限の15倍程度まで縮小。インフレと引き締めの長期化は企業業績を毀損し、EPSは-15%減少する。

PER15倍×EPS196(-15%)=2,933pt

自分は3つのシナリオの中では「ソフトランディング」と「逆業績相場」の間くらいをメインシナリオに据えている。4,200pt超えて上値を追うようであれば敗北。

おわり

以上です。単純な掛け算にしては結構いろいろなものが見えて来ます。

気に入ったら自分でも予想値を算出してみてください。