2025年4月:内容を整理しました。この記事はもともとコロナショック前の2020年1月に初稿を掲載し、その後も折に触れて加筆していたものです。

本稿では、レバレッジETFの商品性と減価(ガンマ損失)の仕組みを説明します。

もともとの執筆動機は、2019年秋にジュニアNISAの国内株の買付額ランキングで日経平均ダブルインバースETF(1357)が1位になったことでした。

(この半年後にコロナショックが起きたのでこのダブルインバ民達は先見の明がありました。ただ、下落が始まる2月までに相応に上昇していたり、4月以降の切り返しも早かったので適切に利確するのは簡単ではなかったと思います。)

動画も作ってあるのでぜひご視聴ください。本稿の「減価のしくみ」「レバレッジETFのオペレーション」を下敷きにしています。

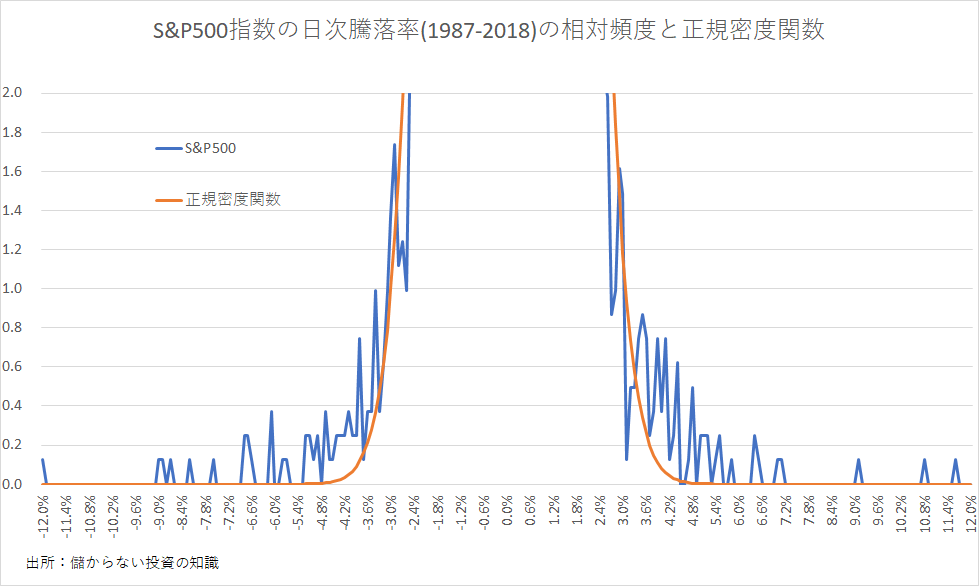

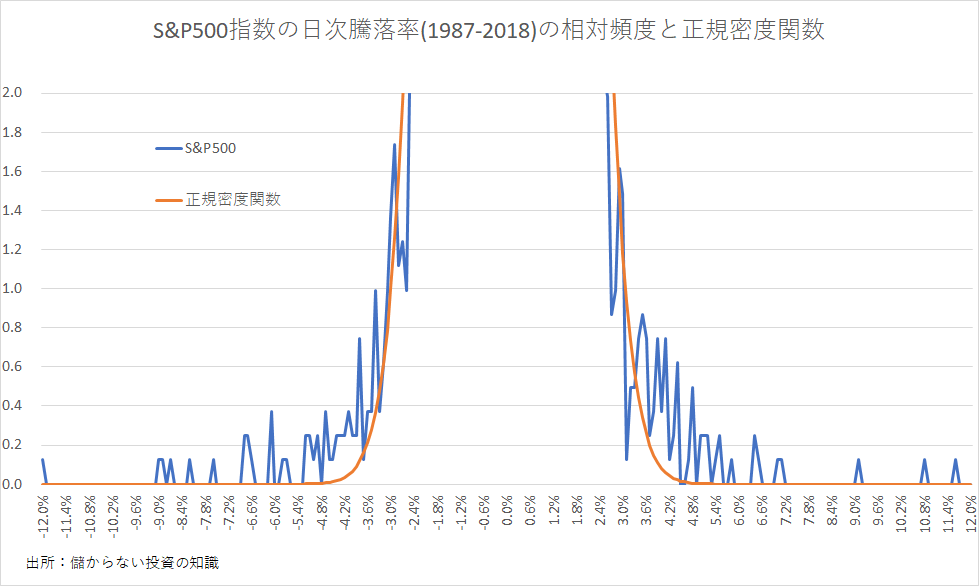

関連記事:株価の騰落率は釣鐘型の正規分布より極端な値が多いのでボラティリティを高めるレバレッジ戦略は人を選ぶ、という内容を書いています

-

-

株価は正規分布よりロングテールであるということ(32年間のS&P500から)

ファイナンス理論では株価は正規分布するという仮定が置かれます。 ただし、実際の株価は正規分布よりも裾野が広い(ロングテール)です。 トレーダ ...

続きを見る

目次(クリックで各項目にジャンプ)

レバレッジETFとは

ブル型ファンドとベア型ファンド

レバレッジETFは、日次の基準価額(ETFの時価評価額)の変動が、対象となる指数のX倍になるように運用するETFである。レバレッジ型ファンド、ブル型ファンドと呼ばれる。

野村アセットの日経平均レバレッジETF(1570)のような、日経平均のブル2倍ファンドであれば、日経平均の騰落率が+2%の日にはETFの基準価額は+4%になるように運用する。

また、日次の基準価額の変動が対象指数と逆になるように運用するファンドをインバース型ファンドまたはベア型ファンドと呼び、これにレバレッジをかけたものもある。

日経平均ダブルインバースETF(1357)は、日経平均のベア2倍ファンドなので、日経平均の騰落率が+2%の日にはETFの基準価額が-4%になるように運用する。

レバレッジ比率をXとすると以下のように括ることができる。

X=1 現物株を保有するプレーンなETF(1306、1321、SPY、VOOなどなど)

X=2 レバレッジ(2倍)ETF、ブル(2倍)ETF(1570など)

X=3 レバレッジ3倍ETF、ブル3倍ETF(SPXL、SOXLなど)

X=-1 インバースETF、ベアETF(1571など)

X=-2 ダブルインバースETF、ベア2倍ETF(1357など)

X=-3 トリプルインバースETF、ベア3倍ETF(SPXS、SOXSなど)

日本で組成されるファンドでは、公募投信ならブルは4.3倍・ベアは3倍まで、東証上場ETFではブル・ベアともに2倍まで。米国上場ETFではブル・ベアともに3倍までである。

運用手法自体はシンプルで、ブル2倍なら2倍の変動率になるように株価指数先物を買い、ベア2倍なら逆方向に2倍の変動率になるように先物を売る。ただ、後述するように先物価格(≒株価指数)の変動によってファンドのレバレッジ比率が変動するため、保有する先物ポジションを調整する必要がある。

(先物を使うのは日本の投信の場合。米国ETFなどの海外で組成されるファンドでは、ファンドが直接先物を売買するのではなく、スワップやリンク債を使うものが多い)

日次以外の騰落率はもとの指数と乖離する

レバレッジETFはブル型もベア型も、日次の基準価額の変動をもとの指数のX倍にするだけである。したがって、月間や年間では日経平均ブル2倍ファンドの騰落率は日経平均の2倍にならない。

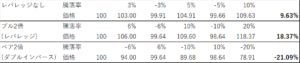

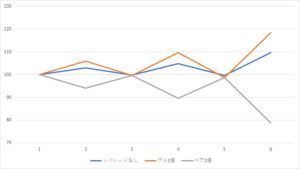

数値例で確認すると、指数の騰落率が、+3%、-3%、+5%、-5%、+10%となった時の、レバレッジなし、ブル2倍、ベア2倍の騰落率と価格変化は以下のとおり。

右端の太字が全期間の騰落率で、レバレッジなしの騰落率9.63%の2倍は19.26%だが、ブル2倍の騰落率は18.37%となり確かに一致しない。設例の騰落率が大きいこともあり5期間でかなり乖離している。

1570日経平均レバレッジETFは2年後に日経平均が2倍になれば4倍になるファンドではないということ。これはファンドの目論見書や月報に大きく記載されているが、未だに初心者が勘違いしやすいポイントである。

減価(ガンマ損失)の仕組み

長期的にはレバレッジETFの基準価額は「減価」すると言われる。以下では、2通りの視点でこの現象を見ていこう。

X%上がってX%下がると最初の価格よりも減る、騰落率が大きいともっと減る

以下は、指数が+3%上昇した後に▲3%下落した時の価格変動を3つのレバレッジで比較したものである。

| レバレッジなし(X=1) | 騰落率 | 3% | -3% | |

| 価格 | 100 | 103.00 | 99.91 | |

| ブル2倍(X=2) | 騰落率 | 6% | -6% | |

| 価格 | 100 | 106.00 | 99.64 | |

| ベア2倍(X=-2) | 騰落率 | -6% | 6% | |

| 価格 | 100 | 94.00 | 99.64 |

レバレッジなしの価格は99.91になり当初の100を割っている。100の時の3%(3)よりも103のときの3%(3.09)の方が大きいためだ。

すなわち、リターンを変化率(%)で捉えると、

「上がった後に同じ率だけ下がると、当初の価格より低くなる」

「下がった後に同じ率だけ上がっても、当初の価格には戻らない」

ということになる。

この「同じ騰落率で上下するともとの価格より低くなる」という性質はレバレッジの有無に関係ないが、騰落率が大きいほうが影響が大きくなる。上の数値例でも、ブル2倍やベア2倍の価格は99.64になっており、レバレッジなしの99.91より最終的な下落率が大きい。

なお、累積リターンの計算は掛け算なので、率が同じであれば上がった後に下がった場合と下がった後に上がった場合のリターンは同じである。この数値例でもブル2倍とベア2倍のリターンは同じになっている。

小話:これは「複利効果」なのだけど

この性質は「複利効果」として説明されることが多い。レバなしの数値例で説明すると、1日目に+3%上昇して増えた3の部分にも2日目の▲3%下落が影響するので当初の100よりも価格が下がる、ということである。

ただ、個人的には株式の幾何平均リターンに「複利」という言葉を使うのは注意が必要だと考えているので、本文では複利と呼ぶことは避けた。

レバレッジETFのオペレーション(高く買い、安く売る?)

ここからは「上がった後に同じ率だけ下がると当初価格より低くなる」という現象を、レバレッジETFの運用方法から見る。

レバレッジETFが「日次で元の指数のX倍の騰落率」を実現し続けるためには、頻繁にファンドの先物ポジションを調整する(リバランスする)必要がある。

最初に、リバランスを全く行わないとどうなるか数値例を示す。

これは、期初日経平均22,000円で、ファンド純資産10億円のブル2倍ファンドがあるときに、日経平均が+3%、+5%、-3%変動した場合の数値例である。

期初の保有先物の時価総額は22,000円✕90,910枚=約20億円。ファンドの純資産が10億円なのでちょうどレバレッジ2倍(20/10)になる。

1日目に日経平均が3%上昇すると、ファンドが保有する先物の時価総額は22,660✕90,910=20.60億円になり、ファンドの純資産も0.60億円増える。

ここで、1日目の終了時点でレバレッジを計算すると、20.6億円÷10.6億円で1.94倍まで低下してしまう。分子が3%増加(等倍)し、分母が6%増加(レバ2倍)したためだ。

この状態で、2日目に日経平均が+5%上昇すると、保有先物は23,793✕90,910=21.63億円になり、ファンドの純資産は10.60億円から11.63億円(10.6+(21.63-20.60))になる。

このとき、ファンドの日次騰落率は(11.63億円-10.60億円)÷10.60億円で9.72%となり、目指すべき10%より小さくなってしまう。前日の終了時点でレバレッジが落ちていたからである。

こうならないために、レバレッジETFでは、株価上昇でレバレッジが落ちたときには先物買いを増やし、株価下落でレバレッジが上昇したときには先物買いを減らす調整を行う。同じ数値例で見ていこう。

日経平均が上昇し、リバランスなしだとレバレッジが下がりそうな日(1日目と2日目)にはレバレッジ2倍になるように先物を増やす、

日経平均が下落し、リバランスなしだとレバレッジが上がりそうな日(3日目)にはレバ2倍になるように先物を減らす、

というリバランスを行い、レバレッジ比率を一定に保つことではじめて、指数の日次2倍のパフォーマンスが実現できる。

(おそらく、当日の指数の変動と設定解約に伴う資金流出入を加味して引けにかけて慌ただしく調整していると推測する)

この日次X倍のためのオペレーションは投資行動として見ると、株価が上がったら買い、下がったら売るというトレンドフォローを繰り返すものだ。

(格言チックな言い回しをするなら「高値づかみと狼狽売りを繰り返す」)

レバレッジETFの目論見書では「(指数のX倍と比較するとレバレッジETFは)トレンドが明確な相場では有利だがレンジ内で上下する相場では不利」と書かれているが、上記のような売買をレンジ相場で行うことがマズイのは直感的にも理解できると思う。

減価あるいはガンマ損失

このようなレバレッジETFの性質は日本語だと「減価」と呼ばれる。ただ、自分も含めてこの呼び方がいまいち腹落ちしないという意見は割と見る。

英語圏ではこの性質は"Gannma Losses"と呼ばれたりする。

ガンマはもともとデリバティブの用語だが、レバレッジETFでは

デルタ・・・「レバレッジETF価格」の「指数の変動」に対する感応度

➔レバレッジ2倍なら2、レバレッジ3倍なら3

ガンマ・・・「レバレッジETFのデルタ」の「指数の変動」に対する感応度

➔指数が上昇するとレバETFのレバレッジは低下する(設例の1日目や2日目)という関係なので、ガンマはマイナス

と当てはめて、レバレッジETFのリバランスをネガティブ・ガンマゆえに発生するデルタ調整と捉えた表現なのだと思う。これは「減価」よりも本質的だと思うが、減価より更に万人に伝わりにくく、悩ましい。

一般的には、以下のような商品・相場環境ほどガンマ損失が大きくなりやすい

・ファンドのレバレッジが高い

・期間中の指数のボラティリティが高い

参考:CMEグループの資料

https://www.cmegroup.com/trading/equity-index/files/Leveraged_ETFs.pdf

補足:手数料要因とマーケットリスクプレミアム

視点は異なるが、レバレッジETFについては以下の2点も頭に入れておきたい。

手数料要因

レバレッジ型ETFはレバレッジをかけないものよりも信託報酬が高い。流動性の高い野村アセットのETFだと1570(日経平均レバレッジ)・1357(同ダブルインバ)ともに税抜0.80%、後発の楽天証券のものでも0.35%程度である。日経平均やTOPIXの現物型のETFでは信託報酬はこの半分以下なので、パフォーマンスの差異に相応に関係する。

ベア型はマーケットリスクプレミアムに逆らう

一般的に株式への分散投資はボラティリティは大きいものの平均リターンはプラスだと考えられている。この平均的なプラスリターンは教科書的な金融論ではマーケットリスクプレミアム(市場リスクを取ることへの報酬)で説明される。

ダブルインバースのような株式のショート戦略はこのマーケットリスクプレミアムに逆らう投資行動である。ロングの失敗は最悪でも再起不能で済むがショートの失敗は致命傷。使用には注意と規律が必要である。

おわり

以上、レバレッジETFの特徴と減価(ガンマ損失)の解説でした。

関連記事:

-

-

株価は正規分布よりロングテールであるということ(32年間のS&P500から)

ファイナンス理論では株価は正規分布するという仮定が置かれます。 ただし、実際の株価は正規分布よりも裾野が広い(ロングテール)です。 トレーダ ...

続きを見る