本稿では、株式併合の注意点を解説します。

株式併合といううコーポレートアクションの理解に必要な「単元未満株式の取り扱い」「端数の処理代金」「なぜ会社は株式併合をするのか」についても解説します。

2020年10月1日付けみずほフィナンシャルグループがで10対1の株式併合を行うため、日程や開示の具体例として取り上げます。

目次(クリックで各項目にジャンプ)

株式併合とは

株式併合は、複数の株式を1株に統合するコーポレートアクションです。

5株⇛1株への併合、10株⇛1株への併合というように実施します。

なお、株式併合は英語では"Reverse Stock Split"と呼びます。逆分割=併合という投げやりな表現です。

会社法の規定

株式併合は、会社法第180条に規定された手続きです。

(株式の併合)

第百八十条 株式会社は、株式の併合をすることができる。

2 株式会社は、株式の併合をしようとするときは、その都度、株主総会の決議によって、次に掲げる事項を定めなければならない。

一 併合の割合

二 株式の併合がその効力を生ずる日(以下この款において「効力発生日」という。)

三 株式会社が種類株式発行会社である場合には、併合する株式の種類

四 効力発生日における発行可能株式総数

3 前項第四号の発行可能株式総数は、効力発生日における発行済株式の総数の四倍を超えることができない。ただし、株式会社が公開会社でない場合は、この限りでない。

4 取締役は、第二項の株主総会において、株式の併合をすることを必要とする理由を説明しなければならない。

詳細は後述しますが、株式併合を行うと単元未満株主が多く発生するため、株主総会で決議するよう定められています。

株式分割は単元未満株主が発生しないため、取締役会決議でOKです。

みずほFGの併合のスケジュール

みずほフィナンシャルグループの事例では、10対1の併合が以下のスケジュールで行われる予定です。他のコーポレートアクション同様、投資家が注意すべきは権利付き最終売買日と落ち日です。

2020年

5月15日 定時株主総会に付議することを取締役会で決議

6月25日 定時株主総会で決議

9月28日 併合前ベースの取引最終日(権利付最終売買日)

9月29日 併合後ベースで取引開始日(併合落ち日)

10月1日 併合の(法的な)効力発生日

株式併合の論点

以下では、単元株制度と1株未満の株式(端株)の取り扱いを解説し、株式併合に付随する論点を整理します。

ポイントは、併合後の保有株式数が、1単元未満(100未満)になる株主は売買が制限され、1株未満になる株主は対価を金銭で交付され株主としての地位は失うということです。

単元株制度との取引所の売買単位

株式併合の理解には単元株制度の知識が不可欠です。

会社法における単元株式制度

日本の会社法では「単元株式」という制度があります。

株式に額面があった時代の「単位株」のリプレースとして2001年に導入された仕組みです。

端的に言うと、会社が定めた「単元」に満たない株数しか保有していない株主は、株主総会で議決権行使できないという制度です。1単元が100株であれば、100株に満たない株主は議決権行使が制限されます。

会社法では第189条等に定められています。

(単元株式数)

第百八十八条 株式会社は、その発行する株式について、一定の数の株式をもって株主が株主総会又は種類株主総会において一個の議決権を行使することができる一単元の株式とする旨を定款で定めることができる。

(略)

(単元未満株式についての権利の制限等)

第百八十九条 単元株式数に満たない数の株式(以下「単元未満株式」という。)を有する株主(以下「単元未満株主」という。)は、その有する単元未満株式について、株主総会及び種類株主総会において議決権を行使することができない。

(略)

単元株数と売買単位のリンク

単元未満株主は議決権行使は制限されるものの、有効な株式を保有していることには変わりません。

そのため、単元未満でも配当金は受け取れます。

ただし、日本の金融商品取引法と証券取引所の規則のもとでは、単元株式数と取引所の売買単位がリンクしています。

現在の東証の有価証券上場規程では、上場会社は単元を100株にするよう定めており、東証における取引も100株単位で行われます。

みずほFGも単元株式数100株かつ東証では100株単位で売買されます。

証券会社の独自サービスとして単元未満株式の売買(「1株から取引OK」を謳うもの)を提供している場合がありますが、これは取引所を通した取引ではなく証券会社との相対取引です。SBI証券のS株はこのケースです。

また、単元未満株式の売買サービスを提供していない証券会社でも、会社法上の制度である会社への「単元未満株式の買取請求」や「単元未満株主の売渡し請求」を行うことはできる会社もあります。例えば、楽天証券は単元未満株式の売買は提供していませんが、上場会社に対する単元未満株式の買取請求は同社経由で出せるようになっています。

端株の取り扱いと端数の処理代金

単元株式と混同されがちですが、株式併合では1株に満たない株式の取り扱いも重要です。

現在の会社法のもとでは、例えば0.5株など、1株未満の株式は存在できません。

2006年改正までの商法のもとでは、1株に満たない株式も端株原簿を通して管理する仕組みがありましたが、今はありません。

年配者が端株という言葉を使った時には、旧商法の端株制度の話をしているのか、現在の単元未満株式を指して誤用しているのか注意する必要があります。

併合前にみずほFG株式を5株保有していた株主は、併合後の保有株数は0.5株となりますが、0.5株は存在できません。この株主は、発行会社であるみずほFGから併合後の0.5株に相当する金銭を受領し、併合後は株主ではなくなります。

これが適時開示頻出の「端数の処理代金」「端株の処分代金」です。

TOB後の非上場化(少数株主のスクイーズアウト)の過程で、少数株主の保有株数が1株未満になるような極端な比率の株式併合を行うのは、これをやや歪な形で応用したものです。

非常にニッチな話ですが、この端数の処理代金は、配当金と同じタイミングで発生する場合には投資家が選択している配当金の受け取り方法で受領することができます。比例配分を選択していれば証券口座に入金されます。

みずほFGの場合は9月末が中間配当金の基準日に相当するため、おそらく合算して支払われるはずです。非上場化のスクイーズアウトの場合にはこれができません。

併合により単元未満になる株主と失権する株主

上記の単元株制度と端株の取り扱いを念頭に置いて、みずほFGの株式併合を見ていきましょう。

今回のみずほFGの併合は10対1なので、10株が1株になります。

同社の単元株数は100株単位なので、併合前に100株保有していた株主の併合後の株数は10株になり、単元未満株主になります。

これは、100株の株主だけでなく、併合前ベースの保有株数が1,000株に満たない株主は同様です。例えば、900株保有していた株主は併合後には90株になり、やはり単元未満株主です。

これらの株主は、利用している証券会社が単元未満株式の売買サービスを提供していない限り、併合後はすぐにはみずほFG株式を売却できなくなります。

上場会社に対して買取請求を行うか、上場会社から1単元に不足している株式を買い受けたうえで市場売却することになります。

また、併合前の保有株数が10株未満の場合は併合後は株数が1株未満になるため、株主ではいられなくなります。端数の処理代金を受け取り、株主としての地位は失います。

上場会社の株主の分布では、零細な投資家は株主数に占める割合は大きいものの、株数に占める割合は低くなりがちです。

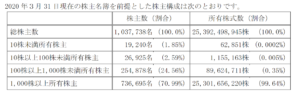

みずほフィナンシャルグループでは、2020年3月末基準の株主の分布は以下のとおりです。

出所:2020年5月15日付 株式会社みずほフィナンシャルグループ 適時開示資料

1,000株未満の株主は、株式数ベースでは0.5%にも満たないものの、株主数ベースでは29%を占めます。

この中で「100株以上1,000株未満」の25万人が、本件により単元未満株主となり、「10株未満所有株主」の1万9千人が端数の処理代金を受領し株主ではなくなります。

(10株以上100株未満の株主はもともと単元未満株主)

実際の影響範囲を見ると、会社法が株式併合には株主総会の決議を求めるのも合点がいくでしょう。

会社が株式併合を行う理由

上場会社が株式併合を行う理由は以下の2点です。

上述のスクイーズアウトのようなテクニカルな使い方は射程外です。

株主管理コストの削減

株主数が増えると株主管理のコストが増えます。

上場会社は株主に配当金の通知書や株主総会の議決権関連の書類を郵送しますが、これには株主数に応じた費用がかかります。信託銀行の証券代行部の重要なビジネスです。

このあたりはペーパレスにする余地がありますが、現行の会社法と所得税法のもとでは、株主あての送付物を完全になくすことは困難だったと記憶しています。

最低取引単位のレベル

東証の有価証券上場規程では、上場会社に、投資単位(単元株数×株価)が5万円から50万円になるよう努力義務を課しています。

東京証券取引所 有価証券上場規程

第445条

(望ましい投資単位の水準への移行及び維持に係る努力等)

上場内国株券の発行者は、上場内国株券の投資単位が5万円以上50万円未満となるよう、当該水準への移行及びその維持に努めるものとする。

水準の妥当性には賛否ありますが、上場会社としてはこれに配慮する必要があります。

私見ではそれなりに納得感がある水準だと考えています。ファーストリテイリングや任天堂はこれを真摯に受け入れて株式分割を検討すべき。

おわり 取引の機動性重視

以上です。参考になれば嬉しく思います。

みずほFGの事例で自分が併合前に100株から900株の範囲の株主だったら、いったん売るか1,000株になるよう買い増しておきます。

一般的に、会社に対する買取請求・買増請求はタイミングが限定されます。単元未満株になると取引の機動性が損なわれるため、自分は可能な限り持ちたくありません。

なお、証券会社が単元未満株式の売買サービスを提供している場合はこの限りではありませんが、単元未満株式の売買サービスは手数料率が市場取引よりも高いため、そもそもあまり使いたくありません。

(ただ、この手の単元未満株の売買サービスは手元資金が少ない投資家が任天堂やファーストリテイリングのような単価が高い株式に投資する場合には有効なサービスだと思います。多くの場合、信用買いで金利を払うより有利なはずです。)