当記事では、ファンドの内側(内部)でかかっている税金が、ファンドの種類によってどう違うかを解説します。

マニアックな話ですが、2020年から、国内籍の投資信託の内側で取られている現地源泉税についても、外国税額控除が適用されることが決まっていますので、今後は個人投資家にとって結構重要なポイントになって来ると思います。

https://www.dir.co.jp/report/research/law-research/tax/20171229_012629.pdf

目次(クリックで各項目にジャンプ)

投信の投資家が支払う税金

本題に入る前に、投資信託の投資家が納める税金について触れておきます。比較的シンプルです。

NISAや確定拠出年金のような税制優遇措置を使っていなければ、分配金(インカムゲイン)にも譲渡益(キャピタルゲイン)にも20.315%(所得税+住民税+復興特別所得税)の税金がかかります。

「特定口座源泉徴収あり」にしていれば、公募投信でも国内ETFでも外国ETFでも、分配金受領時と売却時に証券会社が源泉徴収するので手間が掛かりません。

慣れが必要なのは以下の2点だと思います。

特別分配金:

公募投信の場合、基準価額が個別元本(≒投資家の簿価)を下回る時に出た分配金は、信託の元本の払い戻しとみなされるので非課税。いわゆるタコ足配当。ETFは関係ない。

外国税額控除:

米国ETFで分配金が出た場合、日本の投資家であれば米国で10%(日米租税条約の軽減税率)が源泉徴収され、日本では米国で源泉徴収されたあとの金額から20.315%が源泉徴収される。

この米国で源泉徴収された10%については、確定申告で外国税額控除を申請することが可能。米国株の現物で配当金を受け取った場合も同じ。

ファンドが支払っている税金

投資家が支払う税金とは別に、投資信託はファンドの内側でも税金が取られていることが多いです。投資家ではなく、ファンドが課税されているということです。

多くの投資家の資金を集めて合同運用するファンドでは、ファンドの段階では税金がかからず、分配金や譲渡益として投資家が得た利益に対して課税されるのが原則です(二重課税の排除)。

キャピタルゲイン(株式の売買による収益)については、基本的にファンドの段階で課税されることが無いように設定されています。

ただし、インカムゲインについては、自国の企業が外国人投資家に支払う配当金に、所得税の源泉徴収を義務付けている国が多いです。これを「現地源泉税」と言います。現地源泉税が存在する場合は、二重課税の排除がキャピタルゲインにしか適用されず、運用パフォーマンスに影響します。

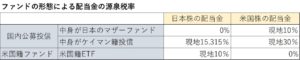

こちらの表に簡単にまとめました。これを見ながら読んでください。

国内公募投信の場合

国内籍の公募投信には、国内籍のマザーファンドを使うものと、外国籍のファンドを組み入れるものがあります。目論見書の最初の方に明記してありますので、判別するのは簡単です。

さて、まず国内籍のマザーファンドを通じて株式を買う場合は、日本株の配当金については源泉徴収なしです。日本の税法と投信法の中で完結するので、二重課税の排除が徹底されます。

一方、日本にあるマザーファンドが米国株の配当金を受領する場合は、10%の現地源泉税が米国で取られます。米国の配当金の源泉税率は原則30%ですが、日米租税条約で10%の軽減税率が定められています。実はこの軽減税率のための手続きはそれなりに手間がかかるのですが、日本の信託銀行が米国の税法におけるQI(Qualified Intermediary、適格仲介人)として対応してくれています。米国以外の国についても考え方は同じですが、税率は国によってまちまちです。

次に、日本の公募投信で外国籍投信を組み入れる場合。ここでは利用実績が多いケイマン籍のファンドの例で話します。この場合、ケイマン籍のファンドが日本株から受領する配当金については15.315%、米国株から受領する配当金については30%の現地源泉税が取られます。ケイマン諸島のようなタックスヘイブンと租税条約を結ぶ国はほとんど無いため、軽減税率の適用がなく、米国株では原則の30%が適用されます。

米国籍ファンドの場合

米国ETFのような米国籍ファンドの場合は、米国株の配当金については源泉所得税は取られません。米国の税法上で二重課税の排除が徹底されるためです。

また、米国籍ファンドが日本株の配当金を受領した場合については10%の現地源泉税がかかります。

これは直接見たことが無かったので、確認のためiSharesのMSCI Japan ETF(EWJ)の資料を確認しましたが、確かに10%程度でした。

ただ、日本のマザーファンドの米国株の現地源泉税は10%、米国籍ファンドの米国株の源泉税0%は、米国上場の全ての株式に成り立つわけではありません。

米国に上場している株式でも、米国外の企業のADRや、会社の所在地が米国外のものは、違った税率が適用されることがあるのでご注意ください。

三重課税と呼ばれる問題

日本の投資家が、米国以外の株式に投資する米国籍ファンドを保有する場合は、いわゆる三重課税と呼ばれる問題が出てきます。

三重課税

1段階目:

米国籍ファンドが、日本株や欧州株から受領する配当金について現地源泉税を取られる。

2段階目:

日本の投資家が米国籍ファンドから受け取る分配金時に、米国で10%の現地源泉税を課税される。

3段階目:

日本の投資家が米国籍ファンドから受け取る現地源泉税控除後の分配金に、日本の税金20.315%がかかる。

ファンドの段階の二重課税と、投資家の段階の二重課税が重なり、実質的に三重に課税されているように見えるということですね。先に述べたように、2段階目の米国の現地源泉税については、一応外国税額控除が申請できます。

三重課税の税率を試算する

では、1段階目の米国籍ファンドの内側でかかっている現地源泉税はどの程度なのでしょうか?ざっくりとした税率を試算してみます。

VanguardのVXUS(バンガード・トータル・インターナショナル・ストック・インデックス・ファンド)というETFがあります。米国を除く全世界(エマージング含む)の株式に投資するファンドです。

https://investor.vanguard.com/etf/profile/VXUS

同ファンドの2018年10月末基準のアニュアルレポートの損益計算書を見ると、Dividend-Unaffiliated Issuersが9,878,587(千ドル)であり、同項目の注記として、Dividends are net of foreign withholding taxes of $785,158,000と記載されています。

(バンガードのファンドは親ファンドに、リテール向け・機関投資家向け・ETF向けなどのシェアクラスを作る形態なので、数字は親ファンド全体のものです。)

ここから、同ファンドが控除されている現地源泉税率を計算すると、

785,158÷(9,878,587+785,158)=7.36%

になります。これが1段階目の源泉税率の目安になると思います。

想像していたよりは高くありません。投資対象が米国を含む場合は、ファンドの総受取配当金に対する比率はもっと低くなるでしょう。

国内籍投信の現地源泉税率とも比較できればよいのですが、請求目論見書や運用報告書全体版を見ても現地源泉税の総額については確認することができませんでした。

おわり

今回の記事では、ファンドの内側でかかる税金について見てきました。

米国ETFを買う場合は、ファンドの手数料に加えて、分配金の現地源泉税についても考慮したいですね。米国の現地源泉税には外国税額控除があるとしても、サラリーマン投資家がそのためにわざわざ確定申告するかというと悩ましい所だと思います。

最後まで読んでいただきありがとうございました。