2020年9月30日から、日本電信電話(NTT)は子会社のNTTドコモ株式のTOBを開始しました。

本稿では、このTOBを題材にヘッジファンドの戦略の一つであるM&Aアービトラージ(裁定取引)を解説します。

TOB初日のドコモ株式の市場終値は3,885円となり、ほぼTOB価格の3,900円近辺まで上昇しました。

この差額の15円に関する取引の解説です。

目次(クリックで各項目にジャンプ)

TOBの条件

本件TOBの概要は以下の通りです。

NTTによるNTTドコモ株式のTOBの概要

買付金額 3,900円(事前リーク前のドコモ株価は2,700円台だったため40%程度のプレミアム)

買付期間 9月30日-11月16日

買付の下限 14,686,300株(572億円相当・発行済み株数の0.45%)

公開買付代理人 三菱UFJモルガン・スタンレー証券

TOB前の段階で、NTTは議決権ベースでドコモ株の66.21%を保有しています。

TOB下限の0.45%は、シンプルにTOB成立後の議決権が3分の2を超える最小の株数です。

公表前の株価に40%程度のプレミアムを乗せていることから、この下限の0.45%が集まらない可能性は低いと見ています。

TOB価格と市場価格の乖離

TOB初日の9月30日のドコモ株式の終値は3,885円でした。

TOB価格の3,900円に対して0.38%のディスカウント(15円÷3,900円)です。

通常、TOB価格と市場価格の乖離は、TOBの成功確率を市場参加者がどう見るかに左右されます。

例えば、買付価格や独禁法審査等の要因で不成立の可能性が高いと評価されれば、市場価格はTOB価格に対して相応に下方乖離します。

他方で、公表されたTOB価格は低いものの、買付者によるTOB価格引き上げの可能性があると評価されれば、市場価格がTOB価格を上回ることもあります。本年7月から8月に行われた伊藤忠によるファミリーマート株のTOBでは、一時、市場価格がTOB価格を上回る場面がありました。

市場価格とTOB価格の乖離を取る取引

ここで、本件TOBの成立可能性が高いと見るのであれば、9月30日にドコモ株式を市場で購入しTOBに応募すれば0.38%の利益が得られます。

0.38%という数字は一見低いですが、本件TOBの買付期間は11月16日までで、決済の開始日は11月24日です。TOB開始直後に応募しても資金が拘束される期間は2ヶ月弱となり、資金投下期間に対するリターンはあなどれません。

仮に取引費用が0.05%かかるとしても、2ヶ月間0.33%で回る取引を年6回繰り返せれば、年間では1.98%(0.33%×6回)の収益率になります。現在の円金利は0%なので、それなりに意味がある水準です。

M&Aアービトラージとは

ヘッジファンドが行うM&Aアービトラージという取引手法では、この市場価格とTOB価格の乖離に着目します。

コンセプトは極めてシンプルです。

TOBの成立可能性を分析し、市場価格とTOB価格の乖離に投資妙味ありと判断すれば、市場でTOB対象の株式を購入しTOBに応募することでサヤを抜きます。また、M&Aアービトラージ戦略では、TOBに限らず、株式交換や金銭交付による組織再編でも交換比率や買収対価と市場価格の乖離に着目した取引をします。

本件は素人目に見ても成立可能性が高そうなので、2ヶ月で0.33%サヤが抜ければ悪くない取引ではないかと想像します。

この戦略を取るヘッジファンド運用者は、TOB前に他の投資家に換金機会を与えるマーケットメイカーと類似した役割を果たします。

例えば、保有株数が少なく公開買付代理人(証券会社)に口座開設して持ち株を移管する手間と費用に見合わない個人投資家や、2ヶ月0.33%のリターンでは運用戦略に見合わないロングオンリーの株式ファンドの運用者は、TOB応募よりも市場売却を優先する傾向にあります。その相手方になるのです。

ヘッジファンドのペイオフはオプション売り

ヘッジファンド業界に詳しい人は「ヘッジファンドの戦略にはオプション売りと似たペイオフのものが多い」と指摘します。

このM&Aアービトラージもその傾向があります。

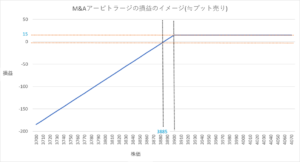

具体的にはプットオプション売りと似た損益図を描きます。

以下の図を見てください。

これは、本件の例で3,885円でドコモ株を購入したポジションの株価と損益の関係です。

通常の株式と異なり、TOB期間中の株式はTOB価格の引き上げが見込まれない限りアップサイドがTOB価格に限定されます。その一方で、もしTOBが不成立になった場合は株価は公表以前の水準に戻る可能性があるため、ダウンサイドは通常の株式と同じです。

図は少し雑なイメージですが、利益は15円に限定、損失は通常の株式と同じように線形というプットプション売りと似た損益ととらえることができます。

おわり

以上です。

TOB価格と市場価格の乖離について、読者の深い理解につながれば書いたかいがあります。